Анкетные опросы

В более позднем исследовании на базе анкетного опроса 528 шведских компаний, из крупнейших шведских корпорации и некоторых 0-И$1 компаний, акцептируется внимание на альтернативных портфельным методам подходам к обоснованию ставки дисконтирования. Авторы подчеркивают, что портфельные методы применяют только крупные компании, а сам процесс выбора зависит от ряда факторов, наиболее значимыми из которых являются: степень интеграции компании в мировую экономику, структура собственности и размер компании. Наличие институциональных инвесторов заставляет компанию более тщательно подходить к обоснованию ставки отсечения при анализе инвестиционных предложений и обращать внимание на портфельные конструкции.

Па момент проведения опроса (2002-2003) номинальная ставка дисконтирования принималась шведскими компаниями на уровне 12% годовых и по сравнению с 1980-ми гг. отмечалась тенденция к снижению (в 1980-е гг. средний уровень составлял 15-20%). Различие между реальными и номинальными ставками в расчетах по проектам составляет 4-5%, что выше ставки инфляции. Многие небольшие шведские компании ориентируются на нормативный срок окупаемости. Среднее значение по выборке составляет 2,8 года. Самый короткий период окупаемости зафиксирован в исследовании на уровне одного года, а самый длинный - пять лет. Другое исследование, проведенное в 1997 г. шведским экономистом Сегелодом, показало, что компании ориентируются на следующие сроки окупаемости: для инвестиций, связанных с заменой активов, - в среднем три года; инвестиций увеличения масштабов - 3,7 года; инвестиций в новых областях деятельности - 4,9 года. Эти уровни окупаемости определяют и требуемые нормы доходности.

Глобальные инвесторы на локальных слабоинтегрированных рынках

Крупнейшие финансовые консультанты, как правило, работают с оценками рыночной премии за риск и безрисковой

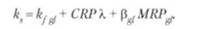

доходностью, которые складываются на глобальном рынке капитала. Таким образом, имитируется ситуация оценки требуемой доходности для глобального инвестора. Если локальный рынок интегрирован в мировой рынок капитала (как, например, рынок Франции, Италии), то в расчетах требуемой доходности используется глобальная однофакторная портфельная модель G САРМ (Global САРМ). В рамках этой модели безрисковая доходность вводится как доходность по финансовым инструментам глобального рынка с гарантированным возвратом (kfg/), рыночная премия за риск - как средняя величина превышения доходности глобального индекса акций над безрисковой доходностью (MRPjg). Мера систематического риска оценивается по волатильности акций компании относительно глобального рынка (Р^) регрессионным методом; р^ - коэффициент национальной компании, рассчитанный на основе сопоставления ее доходности со средней доходностью акций компаний глобального рынка капитала. Может использоваться и метод восходящего ß-коэффициента для закрытых (непубличных) компаний или компаний с низкой ликвидностью акций. Так как оценки глобального рынка номинированы в долларах США, то получаемое значение доходности должно сопоставляться с денежными потоками в долларах США. Для анализа инвестиций в другой валюте (например, в рублях) ставка доходности, оцененная по G САРМ в долларовом исчислении, должна быть пересчитана в доходность соответствующей валюты (например, в рублевую доходность).

Если на локальном рынке капитала хорошо развит фондовый рынок и его инфраструктура (информационная прозрачность, качественная обработка и аналитика биржевой информации), то инвесторы имеют возможность получить адекватные оценки в формате "риск - доходность" по безрисковым и рискованным вложениям, а также сформировать хорошо диверсифицированный портфель акций. Для таких рынков при расчете требуемой доходности по собственному капиталу может быть применена локальная (национальная) однофакторная модель САРМ (Local САРМ, LCAPM). Параметры модели САРМ (безрисковая ставка - &у 1ос, рыночная премия за риск - МКР1ос, мера систематического риска - р/о(.) рассчитываются на данных локального рынка. При этом

Часто в качестве kjlm. используется безрисковая доходность глобального рынка, скорректированная на страновой (суверенный) спред дефолта (local defolt spred, LDS): kj-/oc = + LDS.

Основная проблема с расчетами по модели локального рынка (локальных данных) - двойной учет страновых рисков. Речь идет об отражении страновых (специфических суверенных) рисков и в безрисковой доходности, и в рыночной премии за риск. Для устранения двойного учета риска используется скорректированная локальная модель AL САРМ (Adjusted Local САРМ). Суть ее заключается в введении множителя к рыночной премии за риск. Значение множителя часто принимается в диапазоне от 0,5 до 0,8 и зависит от степени подверженности фондового рынка страны факторам суверенного риска1. Далее даны численные расчеты по обсуждаемой модели.

Для рынков частичной сегментации с наличием не устраняемых диверсификацией капитала страновых рисков, а также когда локальный фондовый рынок слаб и не дает адекватных опенок по соотношению риска и доходности, применяются различные модификации САРМ. Это так называемые модификации для развивающихся рынков (растущих рынков капитала). За базу для расчета параметров САРМ обычно принимаются данные глобального финансового рынка. В результате аналитики работают по так называемым гибридным моделям САРМ - (Hybrid САРМ, НСАРМ), где находят отражение данные как локального (национального), так и глобального рынка.

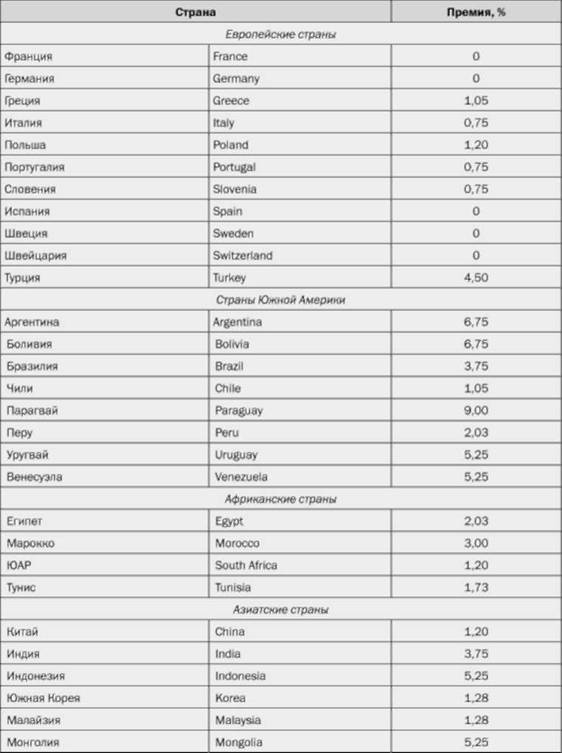

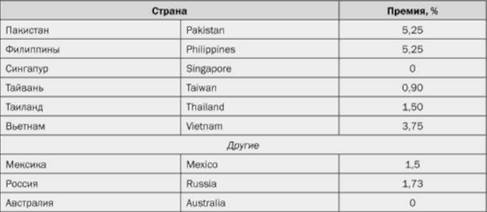

Не устраняемые диверсификацией капитала страновые риски вводятся в модель оценки требуемой доходности через отдельную премию - премию за страновой риск (country risk premium, CRP). Часто величина CRP оценивается по спреду риска дефолта государственных заимствований, т.е. как разница доходности долгосрочных облигаций рассматриваемой для инвестирования страны и долгосрочных облигаций США (например, 10-летних). В литературе часто используется термин "спред дефолта" для обозначения названной разницы, который обозначается как spred. Применяются и более сложные варианты задания страновой премии за риск, которые учитывают волатильность локального рынка по отношению к глобальному (или к рынку США), а также относительно большую волатильность рынка акций по сравнению с рынком облигаций. Межстрановые различия по премиям за риск, рассчитанные по спреду дефолта, показаны в табл. 4.7.

Таблица 4.7. Страновые премии за риск (сопоставление по рынкам) на начало 2007 г.

Рассчитаем требуемую доходность по российской компании среднего риска (с ß-коэффициентом на уровне единицы) на базе спреда дефолта (упрощенный метод расчета).

Безрисковая ставка по долгосрочным заимствованиям на глобальном рынке - 5%; рыночная премия за риск па глобальном рынке - 4,5%.

Требуемая доходность для инвестирования в российскую компанию среднего систематического риска равна: 5 + 1,73 + 4,5 o 1 = 11,23%.

Соответственно для компании (проекта) среднего риска Монголии расчет требуемой доходности примет следующий вид: 5 + 5,25 + 4,5 o 1 = = 14,75%.

Общая формула для применения гибридной модели САРМ (НСАРМ) через введение спреда суверенного дефолта как страновой премии за риск имеет вид

где £у^ - безрисковая ставка доходности для глобального инвестора (на глобальном рынке); СКР правовая премия за риск, принимаемая па уровне суверенного спреда дефолта (оценки можно увидеть табл. 4.7); - бета-коэффициент, оцененный регрессионным методом по компаниям-аналогам развитого рынка по чувствительности к глобальному рынку. Как вариант его расчет может реализовываться по чувствительности доходности компании на локальном рынке к глобальному рынку; МЛР^ - рыночная премия за риск на глобальном рынке (как средняя величина превышения доходности хорошо диверсифицированного по рынкам и по активам рыночного портфеля над доходностью безрисковых вложений на глобальном рынке).

Так как суверенные премии за риск сильно волатильны во времени, то часто вместо суверенных премий дефолта используются значения типичных премий, характерных для стран одного кредитного рейтинга.

Типичный спред дефолта показывает среднее превышение доходности по странам одного кредитного рейтинга над безрисковой ставкой на глобальном рынке (по странам с наивысшим кредитным рейтингом).

Спред дефолта может корректироваться на величину систематического риска. В этом случае величина суверенного или типичного спреда прибавляется к рыночной премии за риск на глобальном рынке. Такой выбор важен для компаний, систематический риск которых существенно отличается от среднего но рынку (т.е. ß-коэффициент значимо отличен от единицы).

Рассчитаем требуемую доходность по российской компании высокого риска (с р-козффициентом на уровне двух) на базе спреда дефолта.

Безрисковая ставка по долгосрочным заимствованиям на глобальном рынке - 5%; рыночная премия за риск на глобальном рынке - 4,5%.

Требуемая доходность для инвестирования в российскую компанию выше среднего систематического риска равна: 5 + (1,73 + 4,5) o 2 = 17,46%.

Рассмотрим другие подходы, применяемые крупнейшими инвестиционными компаниями при обосновании требуемой доходности по собственному капиталу для инвестиций на локальных рынках, слабо интегрированных в мировой рынок капитала. Причиной слабой интегрированность, как правило, являются различные барьеры на движение капитала (барьеры входа глобальных инвесторов на локальный рынок, барьеры выхода локальных инвесторов на глобальный рынок капитала). Часто отмечается также слабая интегрированность на уровне макроэкономических процессов.

1. Более корректное отражение странового (суверенного) риска относительно позиции владельца собственного капитала. Введенный ранее в анализ спред дефолта показывает премию для вложений в государственные ценные бумаги. Вложения в акции (в собственный капитал компаний) более рискованны, что требует корректировок примененной ранее формулы. Часто используется Вперед оценка для отражения большего риска собственника по сравнению с позицией кредитора на локальном рынке:

Премия за страновой риск = Спред дефолта х Относительная волатильность локального фондового рынка к государственным заимствованиям рассматриваемой страны.

Например, если для российского рынка спред суверенного дефолта равен 1,73%, а волатильность рынка акций оценена аналитиками (как стандартное отклонение фондового индекса, например РТС) в 36% при волатильности выраженных в долларах государственных заимствований РФ (государственных облигаций) в 14%, то премия за страновой риск СЯР= 1,73 (36/14) = 4,45%.

Требуемая доходность для инвестирования российскую компанию среднего систематического риска равна: 5 + 1,73 (36/14) + 4,5 -1 = 5 + + 4,45 + 4,5-1 = 13,95%.

Соответственно для высокорискованных вложений, когда оценка систематического риска принимается на уровне двух, расчет требуемой доходности инвестирования в собственный капитал будет выглядеть следующим образом: 5 + (4,45 + 4,5) o 2 = 22,9%.

Безусловно, такой расчет более корректен, чем упрощенный вариант, представленный ранее (при введении спреда дефолта без корректировок па риск владения собственным капиталом).

2. Учет относительной волатильности рынков (модель Лессарда). Еще один вариант гибридной модели - модель Лессарда. Предполагается, что инвесторы требуют повышенную доходность на локальных рынках из-за большей рискованности по получению дохода па них. Так как получаемый доход в существенной степени связан с динамикой цены акции, то мерой риска должна выступать волатильность цен акций. Принимаемая в анализе оценка риска - стандартное отклонение цен акций по рынку (т.е. оценка стандартного отклонения индекса). Мера относительного странового риска для глобального инвестора - сопоставление стандартного отклонения значения фондового индекса па локальном рынке по отношению к глобальному (например, к индексу на рынке акций США).

Рассмотрим один из возможных вариантов расчета требуемой доходности по инвестированию в российскую компанию среднего риска (с ß-коэффициентом на уровне единицы).

Безрисковая ставка но долгосрочным заимствованиям на глобальном рынке - 5%; рыночная премия за риск на глобальном рынке - 4,5%.

Относительная волатильность российского рынка акций к рынку акций США (по фондовым индексам) составит: 36/20 = 1,8.

Требуемая доходность для инвестирования в российскую компанию по гибридной САРМ с учетом относительной волатильности рынков равна: 5 + 4,5-1 х 1,8=13,1%.

Таким образом, вместо прибавления к глобальной рыночной премии за риск суверенного или типичного спреда дефолта, среднерыночный риск локального сегментированного рынка капитала рассчитывается как произведение глобальной рыночной премии и показателя относительной волатильности рынков. Обычно относительная волатильность рассчитывается по значениям волатильности дневных доходностей фондовых индексов двух стран - локального рынка и глобального (например, рынка США). Расчет относительной волатильности по годам (с 2000 по 2009 гг.) для российского рынка показан в табл. 4.8. Аналогичные расчеты по таблице могут быть сделаны для рынков Бразилии, Индии и Китая.

Таблица 4.8. Средняя волатильность дневной доходности по страновым индексам, %

3. Учет специфичности влияния странового риска локального рынка на общий уровень риска рассматриваемой компании (модель Дамодарана). Страновые риски могут оказывать не одинаковое влияние на положение компании на локальном рынке и соответственно на риск инвестирования в ее собственный капитал. Если страновая премия за риск прибавляется к параметрам САРМ, оцененным для глобального инвестора, то аналитик предполагает, что все компании локального рынка в равной степени подвержены факторам странового риска (например, отмены результатов приватизации). Однако такое предположение не очень корректно. Аналитик может предположить, что страновой риск пропорционален мере систематического риска компании. Тогда может быть применена Вперед формула:

В модели Дамодарана вводится коэффициент X (лямбда), показывающий степень воздействия факторов странового риска на компанию и позицию собственника. Он может рассчитываться по широте операций в данной стране у рассматриваемой компании или по доли получаемого денежного потока в данной стране. Если национальная компания большую часть доходов зарабатывает за пределами локального рынка, то степень ее подверженности страновому риску меньше, чем у компаний, которые весь доход зарабатывают и расходуют на локальном рынке. Сопоставив долю доходов, получаемых на локальном рынке рассматриваемой компанией, с долей доходов на локальном рынке типичной компании данного рынка, получим:

Если выручка на российском рынке для компании ЗАО "Лаборатория Касиерского" составляет 40%, а для типичной компании РФ -

85%, то коэффициент X для ЗАО "Лаборатория Касперского" составит 0,47.

Требуемая доходность по собственному капиталу при оценке р-коэффициента по компаниям аналогам глобального рынка на уровне 1,9 составит, %:

Заметим, что традиционный учет пропорционального влияния систематического и странового риска даст более высокую оценку: 5+ (4,45+ 4,5)-1,9 = 22%.

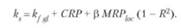

4. Корректировка модели при совместном применении данных локального и глобального рынков. В качестве исходной точки анализа доходности инвестирования многие инвесторы рассматривают безрисковую ставку, формирующуюся на глобальном рынке. При этом рыночная доходность локального рынка и премия за рыночный риск анализируются по данным локального (национального) рынка. Введение страновой премии за риск в виде оценки спреда дефолта приводит к двойному учету влияния факторов странового риска. Чтобы этого избежать, в практике многих профессиональных инвесторов (крупных инвестиционных банков, фондов прямого инвестирования) применяются корректировки. Речь идет о работе со скорректированной локальной моделью АЬ САРМ. Устранение двойного учета странового риска реализуется через построение регрессионной зависимости доходности локального фондового рынка от спреда дефолта национальных заимствований и расчета коэффициента детерминации (/?")'. Величина й2 показывает, какая доля волатильности локального рынка акций (доходности фондового индекса) объясняется факторами странового риска. Вводимый корректирующий коэффициент равен (1 - й2). В итоге расчет требуемой доходности реализуется по формуле

Значение (1 - й2) в среднем по развивающимся рынкам может быть принято на уровне 0,6. По странам значение неоднородно. Например, для Аргентины оцененное значение равно 0,56, а для Турции - 0,79. Для российского рынка значение (1 - й2) может быть принято на уровне 0,52.

Например, для российской компании среднего риска с ß-коэффициентом па уровне единицы расчет доходности по модели Аь. САРМ будет выглядеть следующим образом: Ь$ = 5 + 1,7 + 1 х (40 - 7) o 0,6 = 26,5%.