Анализ эластичности проектов международных инвестиций

При оценке долгосрочных инвестиционных проектов решения принимаются на основе численного значения одного из рассмотренных выше критериев выбора этих проектов, например чистой приведенной (настоящей) стоимости (NPV). Инвестиционный проект со сроком реализации п лет может быть описан денежным потоком  . Тогда чистая приведенная стоимость определяется по формуле

. Тогда чистая приведенная стоимость определяется по формуле

Однако для более обоснованного принятия решений следует также учитывать устойчивость этой (или какой-либо другой) оценки, под которой понимается степень влияния изменения различных параметров денежного потока, ставки процента и т.д. на колебания принятого критерия эффективности инвестиций. Чем слабее это влияние, тем выше устойчивость оценки и тем выше должна быть степень доверия к ней при принятии решений. Иными словами, высокая степень устойчивости означает отсутствие сильных колебаний критерия при изменении параметров денежного потока.

Необходимость учета устойчивости оценок критерия эффективности инвестиций связана с тем, что при оценке долгосрочных инвестиционных проектов в расчеты закладываются, как уже отмечалось выше, прогнозные значения ставок процента, параметров денежного потока: цен, объемов продаж, различных видов расходов и т.д. Так, решение принять или отвергнуть инвестиционный проект принимается на основе заложенных в расчеты предположений, которые делаются с той или иной степенью достоверности. Понятно, что реальные условия реализации проекта могут отличаться от сделанных ранее прогнозов и предположений как в силу некоторой условности самих прогнозов, так и в связи с изменениями условий выполнения проекта. Поэтому оценка устойчивости чистой приведенной стоимости долгосрочного инвестиционного проекта означает определение способности этого проекта оставаться выгодным для инвестора при достаточно широких изменениях внутренних и внешних факторов.

Наиболее простым методом оценки устойчивости долгосрочного инвестиционного проекта ситается анализ его эластичности (чувствительности). Основная идея этого подхода состоит в том, что в ходе его реализации определяется зависимость между изменениями параметров денежного потока и (или) изменением значения чистой приведенной стоимости и других показателей, служащих критериями оценки долгосрочных инвестиционных проектов. В процессе анализа устанавливается:

• насколько сильно изменение условий и факторов реализации проекта может повлиять на экономическую эффективность его реализации;

• области изменения факторов денежного потока, при которых исполнение проекта остается выгодным инвестору (остается положительной, например, чистая приведенная стоимость).

Важно не только оценить относительную устойчивость проекта к рассматриваемым фактором, но и определить области изменения внутренних факторов, которыми инвестор может управлять и, используя которые, может компенсировать влияние нежелательных изменений внешних факторов, не зависящих в условиях рыночной экономики от его деятельности. В процессе анализа чувствительности риск непосредственно не измеряется. Однако при этом оценивается устойчивость проекта и формируется информация для борьбы с рисковыми ситуациями.

Поскольку анализ эластичности (чувствительности) инвестиционного проекта позволяет выявить внутренние и внешние факторы, оказывающие наибольшее влияние на параметры проекта, у инвестора появляется возможность оценить различные возможные способы снижения внутренних и внешних проектных рисков, а также сформировать первоначальное мнение о зависимости проекта от окружающей его экономической среды.

В общем случае использование данного метода сводится к исследованию зависимости некоторого результирующего показателя (критерия) инвестиционного проекта от вариации значений показателей, участвующих в его определении. Иными словами, этот метод позволяет получить ответы на вопросы вида: что будет с результирующей величиной, если изменится значение некоторой исходной величины? Таким образом, анализ чувствительности позволяет количественно измерить устойчивость инвестиционного проекта как его способность противостоять изменениям условий его реализации. Алгоритм проведения подобного анализа предполагает выполнение следующих шагов.

1. Определяется взаимосвязь между исходными и результирующими показателями модели.

2. Обосновываются наиболее вероятные значения для исходных параметров модели и возможные диапазоны их изменений.

3. Путем изменения значений исходных параметров исследуется их влияние па конечный результат[1].

Проект с меньшей чувствительностью результирующего показателя (критерия эффективности проекта) считается, как уже отмечалось выше, менее рисковым.

Когда изучается конкретный инвестиционный проект, анализируются различные переменные. Прежде чем принять решение по их составу, важно определить переменные, от которых успех или провал инвестиционного проекта зависит в наибольшей степени. В ходе анализа чувствительности инвестиционного проекта, как правило, рассматриваются следующие параметры:

1) физический объем продаж как результат емкости рынка, доли компании на рынке, потенциала роста рыночного спроса;

2) цена продукта (услуги);

3) темп инфляции;

4) необходимый объем капитальных вложений;

5) потребность в оборотном капитале;

6) переменные издержки;

7) постоянные издержки;

8) ставка налогообложения, включая налог на прибыль;

9) учетная ставка центрального банка;

10) курс национальной валюты.

В процессе анализа чувствительности вначале определяется так называемый "базовый вариант", при котором все исследуемые факторы принимают свои ожидаемые значения. Только после этого значение одного из исследуемых факторов варьируется в конкретном интервале при стабильных значениях остальных параметров (при прочих равных условиях). Показатель чувствительности рассчитывают как отношение процентного изменения критерия (выбранного показателя эффективности инвестиций) к изменению значения фактора на один процент.

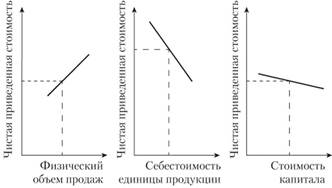

Таким образом, вычисляют соответствующие коэффициенты эластичности по каждому из исследуемых факторов. Результаты анализа чувствительности инвестиционного проекта могут быть представлены в графической интерпретации (рис. 6.8).

Наклоны линий на графиках свидетельствуют, насколько чистая приведенная стоимость инвестиционного проекта чувствительна к изменениям рассматриваемых факторов: в частности, чем больше угол наклона к оси абсцисс, тем более чувствительна чистая приведенная стоимость исследуемого проекта к изменениям соответствующих переменных[2].

Рис. 6.8. Анализ чувствительности инвестиционного проекта

Данный метод позволяет сделать вывод о наиболее критических факторах инвестиционного проекта с тем, чтобы в ходе его реализации обратить на эти факторы особое внимание с целью сокращения риска реализации инвестиционного проекта. Так, если цена продукции оказалась критическим фактором, то в ходе реализации проекта необходимо улучшить программу маркетинга и повысить качество товара.

Если проект окажется чувствительным к изменению объема производства, то следует уделить больше внимания совершенствованию внутреннего менеджмента компании и ввести специальные меры по повышению производительности. Наконец, если критическим оказался фактор материальных издержек, то целесообразно улучшить отношения с поставщиками, заключив, например долгосрочные контракты, что, возможно, снизит закупочную цену материалов, используемых для изготовления продукции, связанной с реализацией проекта.

Отметим, что, несмотря на существенные достоинства метода анализа чувствительности проекта, а именно: объективность, простоту расчетов и его наглядность, данный метод обладает и серьезным недостатком. Данный метод ориентирован на исследование влияния изменения только одного фактора проекта (при прочих равных условиях), что приводит к неполному учету возможностей связи между отдельными факторами (корреляции между ними). Например, влияние каждой переменной анализируются либо для денежного потока, либо для ставки доходности. Однако в реальности эти параметры взаимосвязаны, что данный метод практически не учитывает. Дальнейшее развитие метода – осуществление прогнозов одновременно по всем переменным с использованием аппарата имитационного моделирования.