Аналитический баланс и баланс в управленческом формате

Говорят, что баланс выглядит так, как если бы стая аудиторов пронеслась по компании в назначенный день и час, составив список всего, чем владеет компания, и приписав стоимость каждой статье баланса. Подсчитав активы компании, аудиторы затем составляют перечень всех ее неоплаченных обязательств. Прикинув таким образом все, чем владеет компания, и все, что она должна, аудиторы называют разницу между этими двумя величинами ее чистой стоимостью. Чистая стоимость компании - бухгалтерская оценка стоимости инвестиций акционеров в активы компании, иначе говоря, это собственный капитал акционеров, или просто акционерный капитал компании.

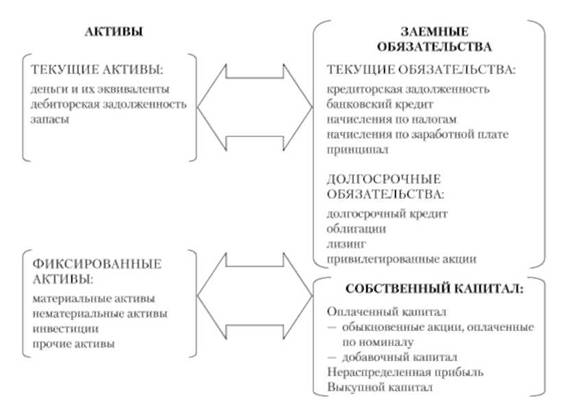

Бухгалтерский и аналитический баланс отличаются друг от друга. Даже тем, кто хорошо знаком с бухгалтерским балансом, необходимы комментарии к аналитическому балансу. Нужно разобраться в содержании и структуре аналитического баланса и принципах его классификации. В финансовом менеджменте баланс принято делить на основные аналитические (или классификационные) статьи, соотношение которых формирует структуру аналитического баланса. Баланс, или декларация (Statement) о финансовом положении компании, представляет собой отчет, отражающий активы, капитал собственников и заемные обязательства (рис. 9.5).

Рис. 9.5, Структура аналитического баланса

Текущие активы. Текущие активы включают деньги и элементы, которые превращаются в деньги за краткосрочный период, т.е. в течение одного финансового года или операционного цикла, если он больше года. Значение "краткосрочный" для разных компаний разное и зависит от продолжительности операционного цикла или времени, необходимого для совершения цикла "Деньги - Товар - Деньги". Представим на минуту, что деньги вкладываются в запасы (либо производственные, либо товарные). Затем начинается операционный цикл, в конце которого запасы готовой продукции продаются и образуется дебиторская задолженность. Наконец, после ее погашения полный цикл завершается. Время, когда деньги иммобилизованы в дебиторской задолженности и запасах, рассчитывается специальными методами. Как правило, это время иммобилизации, или "омертвления" денег в дебиторской задолженности и запасах, колеблется от 60 до 180 дней. В результате один год для определения текущих активов всех вполне устраивает, поскольку он в среднем длиннее операционного цикла.

Текущие активы приводятся в балансе в порядке убывания ликвидности, т.е. на первом месте в балансе стоит наиболее ликвидный элемент - деньги и их эквиваленты. Затем приводится дебиторская задолженность (один шаг в цикле движения денег - их сбор) и лишь в конце - запасы (два шага в цикле - продажа товара и сбор денег).

Таким образом, текущие активы состоят из трех элементов:

1) деньги (и их эквиваленты);

2) дебиторская задолженность;

3) запасы.

Деньги и их эквиваленты. Деньги - наиболее активный элемент активов баланса. Однако их наличие есть непременное условие операционной деятельности: должны выплачиваться налоги, нужно платить поставщикам, оплачивать накладные расходы и т.п. Кроме того, деньги - универсальный актив: он легко перевозится (или перечисляется), еще легче обратить его в новые товары. Наконец, менеджменту относительно просто контролировать обращение денег. Деньги также наиболее ликвидный текущий актив. Если есть такой актив, как деньги, он обязательно должен быть в наличии для оплаты текущих обязательств. При его использовании не должно быть никаких ограничений. Наконец, деньги - это непроизводственный актив, его нельзя использовать в производстве, поэтому их количество и, следовательно, размер не зависят от масштабов операционной деятельности.

Замечание. Похожие на деньги депозитные сертификаты, денежные рыночные фонды, казначейские облигации, векселя не относятся к категории наличности, с их помощью нельзя платить по текущим обязательствам, поэтому все они классифицируются как краткосрочные инвестиции. В категории "краткосрочные финансовые вложения" учитываются депозиты в банках, банковские векселя, облигации и прочие финансовые вложения, срок погашения которых наступает меньше чем через год. В данной группе учитываются только ликвидные вложения.

Дебиторская задолженность или счета к получению. К дебиторской задолженности относятся все требования компании, которые за короткий период времени должны быть обращены в деньги. Основной источник дебиторской задолженности - операционная деятельность. Дебиторская задолженность разделяется на торговую (счета к получению) и неторговую дебиторскую (счета к получению, появляющиеся из-за потерь или разрушений, возникающих не по вине предприятия, ожидаемых дивидендов, процентных ставок и т.д.). Торговая дебиторская задолженность представляет собой наиболее распространенный ее тип и составляет порой значительную долю в текущих активах баланса.

В дебиторской задолженности показывается только задолженность, возникшая при отгрузке покупателям продукции в кредит. В целях эффективного управления дебиторской задолженностью очень важно выделить ее в отдельную группу, а при ее оценке руководствоваться специальным набором правил.

В текущих активах показывается только дебиторская задолженность, срок погашения которой ожидается в течение ближайшего года. Если срок погашения составляет больше года, дебиторская задолженность учитывается в долгосрочных или фиксированных активах.

Дебиторская задолженность должна быть выражена в единой денежной единице (как правило, в рублях). При фиксации в другой валюте (например, в долларах США) ее величина должна пересчитываться вместе с изменением обменного курса. При совершении бартерных сделок дебиторская задолженность также должна оцениваться в денежной единице, в которой представляется отчетность. Очень часто в результате бартерных сделок дебиторская задолженность учитывается по завышенной стоимости на основании бартерного контракта. Такая оценка будет вводить в заблуждение пользователей финансовой информации. В этом случае дебиторская задолженность должна быть переоценена в соответствии с ценами товаров, если бы они покупались за деньги, а не по бартеру.

В текущих активах необходимо отражать только реальную величину дебиторской задолженности. При отгрузке в кредит всегда существует вероятность, что некоторые покупатели не заплатят вовсе, поэтому не вся дебиторская задолженность, показанная в балансовом отчете, будет погашена. Если в балансе будет отражаться полная дебиторская задолженность, реальная ситуация исказится, и в результате величина активов окажется завышенной. Для отражения реальной ситуации необходимо делать поправку на безнадежные долги, а полную величину дебиторской задолженности снижать на их сумму.

Поправка на безнадежные долги делается не в тот момент, когда стало известно, что конкретный покупатель не заплатит, а в конце каждого отчетного периода на основании экспертной оценки. Существуют два варианта экспертной оценки безнадежных долгов. В первом случае оценивается процент от продаж в кредит за отчетный период, которые не будут оплачены. Во втором случае безнадежная задолженность оценивается на основе анализа сроков возникновения дебиторской задолженности. При этом делается предположение: чем старее дебиторская задолженность, тем больше вероятность того, что она не будет погашена.

Совокупные запасы. В балансе приводятся совокупные запасы - производственные, незавершенного производства и готовой продукции. В зависимости от вида деятельности у компании могут быть один или несколько видов запасов. Запасы, ежегодно предназначенные для продажи, есть запасы на начало периода и запасы, приобретенные в течение года. Они представляют собой разницу между запасами на конец периода в балансе и стоимостью реализованной продукции. С управленческой точки зрения в стоимость запасов принято включать только затраты, возникающие при закупке и производстве продукции. Такие затраты называются прямыми переменными затратами, а метод оценки запасов и, следовательно, стоимости реализованной продукции называется директ-костингом.

При оценке запасов лучше руководствоваться принципом консерватизма: если существует вероятность возникновения убытков, их необходимо учитывать. В соответствии с данным принципом товарно-материальные запасы должны быть учтены по наименьшей из двух оценок - либо по исторической, либо по чистой реализационной стоимости. Историческая стоимость - это исторические затраты, возникшие при приобретении и производстве продукции. Поскольку данные затраты могут меняться для различных закупок и циклов производства, существует проблема их определения для оставшихся запасов на складе. На схемах 9.1 и 9.2 приводится расчет запасов на конец периода (конечных запасов) для розничной торговли и для промышленности.

Схема 9.1. Запасы для предприятия торговли

Запасы па начало периода 75 000 руб.

Закупки 25 000 руб. Плюс:

Фрахт 10 000 руб. Минус:

Дисконт на оптовые закупки (5000 руб.)

Потери (15 000 руб.)

Чистая стоимость закупок 240 000 руб. Общее количество товаров, предназначенных

для продажи 315 000 руб. Минус:

Стоимость продажных товаров 255 000 руб.

Конечные запасы 60 000 руб.

Схема 9.2. Запасы для промышленного предприятия, руб.

|

Год 2-й |

Год 1-й |

|

|

Сырье и материалы |

53 000 |

60 000 |

|

Поставки (оперативные) |

18 000 |

27 000 |

|

Запасы незавершенного производства |

95 000 |

87 000 |

|

Запасы готовой продукции |

107 000 |

123 000 |

Фиксированные (долгосрочные) активы. У фиксированных активов есть три названия: нетекущие (non current assets), фиксированные (fixed assets) или долгосрочные (long-term assets). Они состоят из материальных, нематериальных активов, инвестиций и прочих активов. Для того чтобы понять, по какой величине фиксированные активы привносятся в баланс, необходимо оценить их и, как следствие, ответить на вопрос, сколько они стоят. Нужно понять, что материальные активы физически, нематериальные - морально изнашиваются, а природные ресурсы исчезают.

В балансе материальные фиксированные активы приводятся по первоначальной стоимости за вычетом амортизации. Таким образом, общее количество этих активов приводится в балансе без операционных расходов (амортизация их основной элемент):

Балансовая (остаточная) стоимость = Первоначальная стоимость - Амортизация. (9.5)

Первоначальная стоимость материальных активов часто включает процентные платежи. Объясняется это тем, что многие компании финансируют строительство завода и покупку оборудования за счет кредитов. Поэтому проценты за данный кредит включаются в первоначальную стоимость материальных активов.

Оценка материальных активов по первоначальной или фактически по остаточной стоимости приводит к определенным проблемам и создает трудности для менеджмента в изучении финансовых документов. Несмотря на то что остаточная стоимость есть объективная балансовая оценка активов, она чаще всего не соответствует их реальной цене.

Пример. Предположим, кусок земли оценивается по ее первоначальной стоимости в размере 1 млн руб. Однако эта информация, которую мы почерпнули из баланса, мало о чем говорит. Она ничего не сообщает о текущей стоимости, по которой эта земля может быть продана и отдана в залог.

Сравнение предприятий, оцененных по первоначальной стоимости, тоже затруднено. Сравнение стоимости собственности, приобретенной в 1940 г., со стоимостью этой же собственности в 1998 г. практически невозможно. Несмотря на то что собственность в 1998 г. имеет более высокую первоначальную стоимость, она может оказаться менее производительной, чем собственность 1940 г.

Амортизация. Амортизация в обычной жизни - это уменьшение стоимости. Для бухгалтера амортизация - сопоставление стоимости производства или производственных расходов с результатами производства (доходами). По существу, для бухгалтера это способ отражения первоначальной стоимости долгосрочных активов в финансовых документах за период их производственной жизни. Исключением из общепринятой концепции амортизационных отчислений является лишь земля. Земля - невосстанавливаемый ресурс, поэтому принцип начисления амортизации к ней неприменим. Она оценивается в балансе по первоначальной стоимости.

Амортизация как один из видов затрат (неденежный) снижает доходы компании в отчете о прибылях и убытках. Правда, в данном случае речь идет о снижении налогооблагаемых доходов.

В балансе амортизируемый актив приводится по первоначальной стоимости за вычетом всех амортизационных расходов, фиксированных на дату составления баланса. Эти расходы называются в бухгалтерских счетах накопленной амортизацией.

Пример. Если у предприятия есть оборудование стоимостью 100 000 руб. и в течение четырех лет оно ежегодно амортизируется на 10 000 руб., в балансе данная ситуация будет выглядеть следующим образом:

Оборудование 100 000 руб.

Вычитаемая накопленная амортизация 40 000 руб.

Итого 60 000 руб. Или

Оборудование (без амортизации) 60 000 руб.

Фиксированные активы (здания, сооружения, оборудование) за вычетом амортизации называются чистыми фиксированными активами.

Амортизация начисляется различными методами, наиболее популярные из них - прямой и косвенный. Компания вправе выбирать методы начисления амортизации. К сожалению, именно это обстоятельство делает финансовую деятельность компаний несопоставимой между собой. Амортизация, начисленная разными методами, имеет разные значения. Если четыре идентичных компании применяют различные методы начисления амортизации, у них различными окажутся балансовая стоимость и чистый доход. Другими словами, выбор метода амортизации приводит к искусственным различиям в стоимости активов и чистой прибыли.

Нематериальные активы. Нематериальные - это долгосрочные фиксированные активы, физически неосязаемые (в большинстве случаев это юридические права, которыми владеет компания). Они повышают ее конкурентоспособность и способствуют увеличению доходов. К нематериальным активам принадлежат патенты, авторские свидетельства, товарные знаки и марки, франчайзинг, организационные расходы, затраты на НИОКР и гудвилл. Нематериальные активы оцениваются по первоначальной стоимости, но, как и всем фиксированным активам, им свойственно явление амортизации, т.е. снижение с течением времени их стоимости.

Однако данное явление отличается от амортизации, которая рассматривалась ранее. Амортизация нематериальных активов, по сути, ограничена лишь моральными износом, ее трудно исчислить и правильно указать в балансе. В итоге амортизация нематериальных активов в балансе не приводится, однако приводится их чистая балансовая, т.е. остаточная стоимость.