Актуарное оценивание (актуарный аудит)

По определению актуарный аудит должен выполнить функцию контроля по отношению к основной деятельности страховой организации, связанной со сбором премий, их размещением в резервы и возмещением затрат страховщика. Соответственно, страховые обязательства, тарификация, страховые резервы, договорные условия, процентные ставки, вероятности страховых событий, их распределения и взаимодействия, всякого рода скидки и накидки являются и предметом, и инструментами актуарного аудита. Финансовые потоки страховой организации, структура актива и пассива ее баланса, планирование и бюджетирование страховой деятельности также входят в орбиту актуарного аудита, поскольку это, с одной стороны, производно от изначального договора страхователя со страховщиком, а с другой стороны — является конечным выражением этой деятельности, т.е. результатом.

Внимание аудитора обращено к возможным допускам и отклонениям исходных характеристик, используемым в актуарных расчетах, от истинных значений или нормативов. Возможны также искажения методик проведения актуарных расчетов, замена (подмена) статистических показателей и т.д. В конечном счете задача аудитора сводится к тому, чтобы убедиться в обоснованности актуарных расчетов, проводимых в рамках страховой организации, и соответственно, в правильности статистических и бухгалтерских сводок, находящих отражение в финансовой отчетности страховых компаний. Можно сказать, что актуарный аудит — это та составная часть общего аудита страховой организации, без которой сам но себе общий аудит оказывается бессмысленным.

Если первичные данные (например, тарифы) искажены (намеренно или случайно), то конечные (отчетные) данные эти искажения многократно повторяют. Поэтому утверждение страхового аудитора, не подкрепленное актуарным аудитом, о том, что отчетные данные страховой организации достоверны, может быть принято лишь на веру. Они достоверны постольку, поскольку подтверждены, быть может, такими же искаженными данными, как сам отчет, и никем не опровергнуты, поскольку актуарий в общем аудите участия не принимает. Поэтому штатное аудиторское заключение о результатах деятельности страховой организации на сегодняшний день формально. Такое заключение — оплачиваемая и официально принимаемая профанация страхового аудита.

Остановимся на некоторых теоретических и практических проблемах актуарного аудита. Актуарные расчеты, как известно, основываются на вероятностях и гипотезах, каждая из которых всегда имеет альтернативу. Поэтому достоверность актуарного аудита также имеет вероятностную оценку. Меняя объем выборки, количество первичных единиц наблюдения мы всегда держим под контролем данную оценку. Ограничителями здесь могут быть только время, трудозатраты или денежные расходы. Исключением из этого правила являются качественные оценки, требующие научной проработки. Примером этого может послужить работа актуариев, которую мы упомянули выше, когда ставился вопрос о выборе единицы подсчета при составлении таблицы смертности и дожития для застрахованных лиц.

Данной мерой послужила отборная единица, когда лицо, заключившее в разное время несколько договоров страхования, считается при каждом таком разновременном страховании за отдельную единицу. Этот выбор был продиктован практичностью последующих подсчетов. Он применялся также австрийскими и английскими актуариями. При агрегировании отборных таблиц в сборные таблицы счетной единицей становилось лицо (страхователь). Таким образом, была принята двойная система подсчета, обеспечившая наиболее точный расчет показателя смертности и дожития страхователей.

В современных условиях актуарии имеют возможность пользоваться таблицами смертности по средней продолжительности жизни населения, составляемые статистическими органами по результатам переписи населения страны. Однако в силу своей "общности" такие таблицы дают возможность манипулировать вероятностями дожития и смерти застрахованных лиц в результате их замещения неадекватными показателями смертности и средней продолжительности жизни населения. Вследствие этого тарифы неоправданно завышаются. В связи с этим необходимо ставить вопрос об актуарной ошибке, выявление которой является одной из главных задач актуарного аудита.

Актуарную ошибку мы увязываем с ошибочным выбором и включением в актуарные модели искаженных расчетных характеристик, приводящих к смещению тарифных ставок, страховых резервов, премий и страховых выплат. Другими словами, речь идет об основных показателях деятельности страховой организации. Это относится к вероятностям дожития и смерти страхователей, к дисконтирующему множителю (т.е. процентным ставкам), включаемым в таблицы коммутационных чисел. Это относится также к определению доверительных интервалов тарифных ставок-брутто.

Несмотря на то что каждая из указанных характеристик каким-то образом обосновывается, вероятность актуарной ошибки априорно присутствует всегда. Зависит это от профессиональной подготовки актуария, предвидения страховых событий и от экономической политики, проводимой руководством страховой компании.

Для актуарного аудита важно то, что актуарная ошибка может быть преднамеренной и непреднамеренной. Преднамеренную актуарную ошибку мы относим к разряду систематических ошибок, а непреднамеренную — к разряду случайных ошибок. Помимо того что актуарные ошибки искажают отчетные показатели страховых организаций, они ломают изначальное условие страхования — равенство финансовых обязательств страхователей и страховщика. Страхователи от таких ошибок проигрывают, а страховщики выигрывают.

Основное положение, касающееся систематических ошибок, сводится к тому, что данные ошибки, искажая некоторый начальный показатель, при сложении, вычитании, перемножении и делении могут усиливать или нейтрализовать друг друга. Математически это представляется следующим образом. Обозначим истинное значение показателя символом X, а его значение с ошибкой — X1. Разница между ними составляет абсолютную ошибку, обозначаемую как (Е) или (-£"')• полагая, что Е = —Е1. Соответственно, относительное значение систематической ошибки составляет величину е = Е1/Х{. Из этого можно сделать следующие выводы:

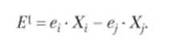

1) при сложении показателей Х{ общая величина систематической ошибки равна сумме произведений относительных ошибок отдельных показателей (или частных итогов) на известное значение этих показателей:

Отсюда вытекает: если систематические ошибки имеют одну направленность (в сторону преувеличения или приуменьшения), то при сложении искаженных показателей величина общей абсолютной ошибки увеличивается; если направление ошибок противоположно (т.е. меняется от одного показателя (частного итога) к другому), то при сложении величина абсолютной ошибки уменьшается;

2) при вычитании показателей (или частных итогов), включающих ошибки, величина абсолютной систематической ошибки равна разности произведений относительных ошибок отдельных показателей на искаженное значение этих показателей:

Отсюда вытекает: если систематические ошибки отдельных показателей (частных итогов) имеют противоположное направление (преувеличение и приуменьшение), то при их вычитании абсолютная систематическая ошибка увеличивается; если направление этих ошибок одинаковое, то при вычитании абсолютная ошибка уменьшается. В зависимости от величины ошибок и искаженных этими ошибками первичных показателей возникают соотношения, определяющие степень воздействия систематических ошибок на конечный результат.

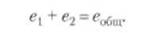

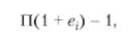

Применительно к актуарным ошибкам следует принимать во внимание не только такие действия, как сложение и вычитание неправильных (искаженных) показателей, но их умножение и деление (так, премия определяется путем перемножения тарифа и страховой суммы). Анализ этих действий приводит к последующим выводам. Если в расчете участвуют два показателя, каждый из которых содержит систематическую ошибку, то относительная ошибка произведений двух таких значений приближенно выражается алгебраической суммой двух относительных ошибок:

Точное значение общей ошибки имеет вид:

где число сомножителей меняется от 1 до т. Например, относительная ошибка индекса, включаемого в расчет резерва премий по страхованию жизни, накладывается на другие ошибки, искажая общий результат расчета. Величина этого искажения может быть рассчитана в соответствии с приведенными выше формулами, как алгебраическая сумма трех, четырех, ... систематических ошибок. При этом относительная ошибка произведения уменьшается, когда систематические ошибки имеют противоположные знаки, и увеличивается, когда знаки одинаковые;

3) при делении показателей, включающих ошибки, относительная ошибка частного составляет отношение:

Если величина относительной ошибки минимальная (в знаменателе), то относительная ошибка частного может быть принята в размере (е, - е2). Когда значения этих ошибок имеют противоположные знаки, то частное — увеличивается. При совпадении знаков относительная ошибка частного уменьшается.

Таким образом, систематические ошибки (преднамеренного характера) в процессе актуарных расчетов могут привести к весьма "неожиданным" результатам. Определенной гарантией от их возникновения является актуарный аудит; санкции к лицам и организациям, допускающим эти ошибки. Случайная или непреднамеренная актуарная ошибка — это либо ошибка репрезентативности (ошибка выборки), либо результат применения в расчетах всякого рода упрощений. Такого рода ошибки являются предметом изучения математической статистики и теории вероятностей. Обычно эти ошибки "планируются", а потому их последствия заранее оцениваются. Теоретически случайную ошибку можно свести к нулю, но это может потребовать больших затрат труда, времени и денег.

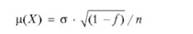

Потери от случайной ошибки и затраты (времени, труда, денег) на се предотвращение должны быть сопоставимы. По своей сути это условие выступает в качестве меры противодействия случайной ошибки. Если, например, величина ошибки репрезентативности определяется как

(здесь о — среднее квадратическое отклонение; п — объем выборки; / — доля выборки), то доверительный интервал оценки показателя (X) кратен критерию Лапласа (^-критерий). Этот интервал определяет допустимый размер потерь в расчетах актуария, если соблюдается условие нулевой гипотезы. Соответственно, на этот размер потерь можно ориентироваться, определяя затраты (времени, труда, денег) для достижения более точных результатов (например, путем увеличения объема выборки). Общую величину актуарной ошибки можно определить, модифицировав правило прямоугольного треугольника, касающееся соотношения его сторон.

Таким образом, теоретически величина актуарной ошибки представляется весьма четко. В рамках актуарного аудита необходимо определить то место, тот показатель или ту процедуру исчисления, где актуарная ошибка присутствует и смещает финансовые результаты деятельности страховой организации. Здесь на первое место выступают прецеденты, методы и способы определения и исправления актуарных ошибок. При этом следует обратить внимание страховых аудиторов на значение аналитических методов обнаружения систематических ошибок — они могут быть разными.

Так, в перечень задач актуарного аудита входит сверка применяемых тарифов с реальной убыточностью страховой компании. При расчете показателя убыточности неурегулированные убытки следует объединить с фактическими выплатами (убытками), так как они являются предстоящими финансовыми обязательствами страховой компании. Соответственно, показатель убыточности страховой суммы становится центральным показателем проводимого анализа. Как известно, убыточность страховой суммы есть отношение величины совокупного убытка к величине, выражающей общий объем принятой страховщиком на себя ответственности и в структуре непоставки страхового тарифа составляет основную часть. Убыточность страхования — это экономический показатель, который характеризует отношение совокупного убытка страховщика к величине собранной страховой премии.

Сравнивая в динамике эти показатели, можно наблюдать расхождение реальной убыточности с убыточностью, заложенной страховой компанией в тарифной ставке. То есть появляется возможность определить, насколько ошибка существенна, и показать, что она увеличивается. При этом характеристикой отклонений от статистических закономерностей является среднее квадрата чес кое отклонение (СКО). Отношение среднего квадратического отклонения к арифметической средней даст показатель вариации. С понижением коэффициента вариации финансовая устойчивость страховых операций повышается и, наоборот, понижается с его ростом. Поэтому, помимо изучения динамики убыточности страхования и убыточности страховой суммы, обязательным условием проведения актуарной оценки страхования имущества является включение в анализ данных показателей среднего квадратического отклонения. Расчет такого рода гипотетических показателей приводится в табл. 2.3.

Таблица 2.3. Актуарное оценивание убыточности, %

|

Регионы (муниципальные округа России) |

Убыточность страховой суммы |

Убыточность страхования |

Среднее значение фактического тарифа |

СКО |

Верхний порог достаточного среднего тарифа |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

№ 1 |

0,0567 |

20,9920 |

0,2700 |

0,038032 |

0,13275 |

|

№2 |

0,0321 |

9,0037 |

0,3569 |

0,014532 |

0,06120 |

|

№3 |

0,0305 |

9,7160 |

0,3134 |

0,026668 |

0.08379 |

|

№4 |

0,0611 |

22,2411 |

0,2748 |

0,042916 |

0,14696 |

|

№5 |

0,1212 |

25,26 |

0,4800 |

0,1206 |

0,36208 |

|

№6 |

0.0206 |

10,61 |

0.1929 |

0,0173 |

0,05656 |

|

№7 |

0,0260 |

13,28 |

0,1954 |

0.0197 |

0.06592 |

|

№8 |

0,0061 |

3,170 |

0,1924 |

0,0001 |

0,01531 |

При помощи показателя убыточности страховой суммы и рассчитанного внутригруппового значения среднеквадратического отклонения была определена величина верхнего порога среднего тарифа, достаточного для обеспечения страховой компании необходимого запаса прочности при существующем объеме финансовых обязательств. В данной ситуации нижним порогом страхового тарифа будут являться значения убыточности страховой суммы по регионам. Сравнивая приведенные значения в 4-и 6-м столбцах таблицы, можно отметить, насколько существенно отличаются средние по регионам фактически применяемые страховые тарифы от верхних значений рассчитанного доверительного интервала. Самая минимальная разница составила 32,6% (по региону № 5), а максимальное отклонение равно 15,6% (по региону № 8) от оптимальной величины. Такого рода размах показателей, по нашему мнению, указывает на присутствие в изначальных расчетах тарифов систематической ошибки. Одной из самых распространенных систематических ошибок является игнорирование поправок на инфляцию при расчете страхового тарифа. Особенно ощутима эта ошибка при долгосрочном накопительном страховании жизни или пенсии, когда к сроку осуществления страховых выплат их стоимостная оценка для страхователя оказывается ниже.

В страховании жизни и пенсии также одним из первых прецедентов ошибки при расчете страховых премий является использование вероятностей согласно существующим таблицам смертности, в которых идет грубая подборка значений. Если учесть, что при осуществлении расчетов в организациях, занимающихся страховой деятельностью, такие ошибки постоянно накладываются друг на друга, то можно сделать вывод, насколько значительной может быть величина отклонения результата от реального значения.

Эти выводы, как видим, требуют пересчета тарифов, оценки и корректировки показателей, связанных с тарифами (страховых резервов), пересмотра отчетных показателей страховой организации с их последующей корректировкой и др.