Лекция 7. Развитие отношений с клиентом и формирование клиентского капитала

Маркетинг совместного творчества (со créative marketing) — управление взаимодействием фирмы и клиентов, в ходе которого происходит консолидация ресурсов участников для совместного создания дополнительной ценности.

Концепция пожизненной ценности клиента

Клиенты — это главный источник доходов компании. Они представляют как сегодняшнюю ценность, так и ценность в виде источника потока денежных средств в будущем. Компании стремятся сформировать долгосрочные отношения с клиентом, надеясь на увеличение чистого денежного потока в течение всего периода сотрудничества с клиентом.

Пожизненная ценность клиента (CLV, customer lifetime value) представляет собой дисконтированную величину денежных потоков, созданных за время сотрудничества с клиентом. CLV — это широко применяемый, используемый в финансовом менеджменте показатель чистой приведенной стоимости (NPV, net présent value). В отличие от NPV в данном случае текущая стоимость будущих денежных потоков относится на взаимоотношения с клиентом. CLV рассчитывается, как правило, на уровне индивидуального клиента либо сегмента потребителей. Это позволяет выделить различия между клиентами и узнать, кто из них более или менее прибылен, а не только найти общую прибыльность компании в целом. Кроме того, в отличие от NPV CLV допускает, что в течение жизни клиент может уйти к конкурентам (уровень удержания).

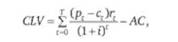

Определение подсказывает следующую формулу для количественного нахождения значения CLV [2] :

где р, — цена, заплаченная потребителем в момент времени г; с1 — прямые издержки обслуживания клиента в момент времени г; I — коэффициент дисконтирования; г( — вероятность осуществления потребителем повторных закупок или уровень удержания; АС— затраты на привлечение потребителя; Т — горизонт оценки С1У.

Пример

Предположим, стоимость привлечения в расчете на одного клиента составила 20 руб. (стоимость почтовой рассылки). В течение первого года прибыль от одного клиента составляет 50 руб., 100 руб. — в течение второго года, 125 руб. — в течение третьего года и далее по 100 руб. в течение всех последующих лет. Вероятность совершения потребителем повторных покупок составляет 80%. Коэффициент дисконтирования равен 20%. Мы можем посчитать СьУ* среднего клиента:

СЬУ = 50 : 1,2 + (100 х 0,8) : 1,202 + (125 х 0,6) : 1,203 + + (100 х 0,8) : 1,204 + (100 х 0,8) : 1,205 - 20 = 147,96.

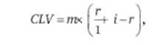

Гупта и Леман [1] показали, что применение ожидаемого срока жизни потребителя обычно завышает СЬУ, иногда довольно существенно. Они также показывают, что если маржа т = (р - с) и уровень сохранения клиентов остаются неизменными, а для расчетов используется неограниченный временной горизонт, СЬУ можно упростить и представить в следующем виде:

где т — прибыль от клиента за данный период времени; г—коэффициент удержания клиентов; I — ставка дисконтирования.

Пример

Предположим, средняя выручка от клиента составляет 6 000 руб. в год. Рентабельность клиента — 15%, затраты на привлечение составляют 50 руб. Уровень удержания клиента 80%. Примем коэффициент дисконтирования равный 12%. Тогда СЬУ = (6000 х 0,15) х 0,8 : (1,12 - 0,8) - 50 = 2200 руб.

Как видно из рассмотренных формул, пожизненная ценность клиента зависит от трех факторов:

1) уровня удержания;

2) временной стоимости денег;

3) доходности клиента с учетом затрат на привлечение и изменение ее в течение всего периода сотрудничества.

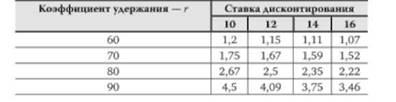

Первые два параметра отражены в множителе ^ +* ~ г > который называется коэффициентом прибыли от клиента. Из формулы видно, что чем выше коэффициент удержания, тем выше коэффициент прибыли. Ставка дисконтирования — это стоимость капитала компании, которая отражает меру риска и среднюю норму доходности капитала. Чем выше ставка дисконтирования, тем ниже коэффициент прибыли. В целом, зависимость коэффициента прибыли от изменения ставки дисконтирования и коэффициента удержания показана в табл. 7.1 [1].

Таблица 7.1. Коэффициент прибыли

Коэффициент прибыли, как правило, находится в диапазоне от 1 до 4,5. Повышение уровня удержания на 30% увеличивает прибыль в 3,2—4,5 раза.

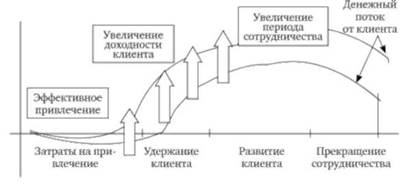

Третий параметр, влияющий на CLV, — доходность клиента с учетом затрат на привлечение и изменение ее в течение всего периода сотрудничества (рис. 7.1).

Рис. 7.1. Жизненный цикл клиента и задачи маркетинга

Увеличение совокупной доходности клиента обеспечивается тремя группами мероприятий:

1) более эффективным привлечением, т.е. снижением длительности привлечения и величины затрат на привлечение;

2) увеличением доходности клиента (кросс-продажи, частота покупок и размер покупки);

3) увеличением длительности взаимоотношений с клиентом.

Главная ценность концепции СЬУ заключается в том, что она позволяет сместить фокус анализа с текущих результатов к оценке долговременного благополучия за счет доходов, получаемых от клиентов. В отличие от показателя текущей прибыльности клиентов, который оценивает результаты прошлого взаимодействия с клиентом, СЬУ нацелен на будущее. Данный показатель имеет прогнозный характер и направлен на обоснование управленческих решений. По существу, СЬУ — чистая приведенная стоимость всех будущих денежных потоков клиента. Один из путей оценить будущую доходность и стоимость компании — это оценить ее клиентов.

Несмотря на множество достоинств, которыми обладает данная концепция, СЬУ присущи недостатки, в первую очередь связанные с прогностическим характером, — модели прогнозов слишком чувствительны к допущениям. Например, в моделях предполагается продолжительность периода сотрудничества с компанией и средний размер покупок. Но поведение клиентов очень трудно прогнозировать, и если клиент, в особенности на рынке В2С (табл. 7.2), в этом году потратил 100 руб., не означает, что он потратит такую же или большую сумму в будущем году.

Таблица 7.2. Карта оценки степени клиентоориентированности компании на различных стадиях развития взаимоотношений с клиентом для компаний сферы В2С услуг

|

Характеристики взаимодействия с клиентом |

Значение |

|

|||

|

Привлечение клиента |

|

||||

|

В компании существует система выделения целевых привлекательных клиентов |

|

||||

|

В компании существуют понятная процедура взаимодействия с клиентом на всех этапах продажи и предпродажи |

|

||||

|

В компании существует система сбора предварительной информации о целевом потенциальном клиенте |

|

||||

|

Предложения клиентам индивидуализируются под нужды клиента и его запросы |

|

||||

|

В компании практикуется индивидуальный поход к ценообразованию |

|

||||

|

У компании существует собственная формализованная методика оценки потребностей клиента |

|||||

|

В компании оценивается эффективность процесса привлечения клиента |

|||||

|

В компании существует определенный и понятный всем департаментам набор маркетинговых действий, позволяющих увеличить эффективность процесса привлечения клиента |

|||||

|

В компании существует практика регулярного общения с клиентом и обратной связи |

|||||

|

Удержание клиента |

|||||

|

В компании существует механизм, позволяющий наладить диалог с клиентом, дающий возможность клиенту высказать свои пожелания и замечания по проектам и работе компании |

|||||

|

У компании существуют прозрачные механизмы создания дополнительной ценности для клиента, и они зафиксированы в регламентах |

|||||

|

У компании существует формализованная процедура детальной диагностики потребностей клиента на этапе реализации проекта |

|||||

|

В компании существует формализованная программа лояльности |

|||||

|

В компании регулярно ведется аналитика по клиентам по ряду заданных показателей |

|||||

|

В компании при планировании ставятся цели по достижению определенных значений показателей, характеризующих удовлетворенность клиентов |

|||||

|

В компании рассчитывается показатель CLV |

|||||

|

В компании проводятся регулярные исследования удовлетворенности |

|||||

|

В рамках исследований удовлетворенности компании измеряют показатель NPS |

|||||

|

В компании существует формализованная процедура обратной связи с клиентом по итогам каждого проекта |

|||||

|

В компании существуют прописанные стандарты обслуживания клиента по завершении проекта |

|||||

|

В компании существует регламентированная система, определяющая порядок реагирования на различные показатели удовлетворенности клиента |

|||||

|

Формирование клиентского капитала |

|||||

|

В компании существует планирование по показателям доходности на одного клиента |

|||||

|

Компания оценивает и прогнозирует уровень удержания и разрабатывает соответствующие маркетинговые программы |

|||||

|

Компания прогнозирует и оценивает величину клиентского капитала |

|

||||

|

Существует система обратной связи с клиентом, позволяющая получить информацию о его новых потребностях |

|

||||

|

Существует процедура определения клиентов, обладающих определенным потенциалом развития |

|

||||

|

Существует программа действий, позволяющая продавать клиенту больший объем услуг |

|

||||

|

Существует методика подготовки и выведения на рынок новых услуг, ориентированных на потребности клиентов |

|

||||

Для расчета CLV требуется база данных с информацией о всех клиентах и сделках. Если у компании нет прямого контакта с клиентами и она работает через независимых посредников, то получить достоверную информацию и спрогнозировать поведение клиента становится гораздо сложнее.

Модель СЬУ не учитывает конкурентное окружение. Используя информацию о собственных: клиентах, далеко не все компании имеют доступ к информации о действиях конкурентов в отношении их клиентов. Без этой информации практически невозможно оценить влияние маркетинговых акций на CLV.

Дополнительные продажи также могут быть причиной проблем. Например, компания Amazon предоставляет бесплатную доставку клиенту при сумме заказах долларов или после покупки первой предлагает вторую книгу со скидкой. Возможно, клиент заплатил бы полную цену и за вторую книгу, и ему не потребовалось бы давать скидку. Некоторые компании слишком много усилий направляют на дополнительные продажи. Сложно оценить действительный эффект от них. Просто взгляд на объемы продаж не показывает точный объем потенциальной прибыли, который можно напрямую связать с маркетинговыми усилиями.

В целом, наиболее широко концепция CLV используется в прямом маркетинге, в сфере услуг, страховыми компаниями, банками (в особенности для таких продуктов, как кредитные и дебетовые банковские карты), а также в ситуациях повторяющихся покупок — заправочные станции, рестораны быстрого питания, супермаркеты и розничные.