Проверка целесообразности изменения структуры капитала методом EBIT - EPS

Достаточно часто под выгодами левереджа понимают не создание налоговых щитов, а несколько иной эффект, который называют финансовым левереджем. Этот эффект гласит, что использование долговой нагрузки при прочих равных условиях приводит к тому, что рост прибыли корпорации до уплаты процентных платежей и налогов ведет к более сильному росту показателя прибыли на акцию (EPS).

И. Б. Рудык

Одним из традиционных методов проверки целесообразности изменения структуры капитала является метод EBIT - EPS. Ключевой предпосылкой метода является максимизация величины прибыли на акцию.

Предполагается, что инвестиционные аналитики акцентируют внимание именно на этот финансовый показатель компании при прогнозировании цены акции. Традиционный путь реализации анализа - графический, через построение зависимости EPS=f(EBIT) для различных схем финансирования компании (величины финансового рычага).

Суть метода заключается в том, что он позволяет определить такую величину операционной прибыли (EBIT), при которой прибыль на акцию (EPS) в двух вариантах финансирования - с помощью заемных средств и за счет собственных средств - будет одинаковой. Найденное значение EBIT рассматривается как точка безразличия. При прогнозируемых значениях EBIT, которые меньше точки безразличия, для компании рекомендуется осуществлять финансирование за счет собственных средств, при значениях ЕВ IT больше - за счет заемных средств.

Рассмотрим применение метода на примере.

Компания MECOR Тег котирует акции на бирже с текущей ценой 27,77 долл. Рыночная капитализация компании составляет более 18 млрд долл. (18 897,75 млн долл.) при балансовой оценке собственного капитала 9595 млн долл. Отчетное значение EBIT= 1118 млн долл., чистая прибыль (net income) составляет 573 млн долл. Эффективная ставка налога на прибыль - 40%. Компания работает на заемном капитале, величина постоянно используемого долга составляет 3944 млн долл., что позволяет сделать вывод о величине финансового рычага 20,8% по рыночной оценке (3944 / 18 897,75). Финансовый рычаг но балансовым оценкам равен 41% (3944 / (680,5 млн шт. o 14,1)). Балансовая оценка акции составляет 14,1 долл.

Компания рассматривает вариант изменения структуры капитала в сторону увеличения финансового рычага. Один из обсуждаемых вариантов - выкуп акций с рынка за счет долгового финансирования. Менеджмент компании прорабатывает вариант увеличения долга на 2 млрд долл. (с 3944 млн до 5944 млн долл.). При текущей цене акции 27,77 долл. новый источник финансирования позволит компании выкупить порядка 72 млн акций. Общее количество акций после выкупа упадет с 680,5 млн до 608,5 млн шт. Соответственно увеличится финансовый рычаг, который по балансовой оценке составит: 5944 млн долл. / 608,5 млн шт. o 14,1 долл. = 5944 млн / 8580 = 0,7 (70%). Увеличение финансового рычага в 1,75 раза понизит рейтинг компании с Л до ВВ.

Рассмотрим, как в рамках метода EBIT - EPS можно оценить целесообразность изменения структуры капитала.

Снижение кредитного рейтинга приведет к повышению процентной ставки по займам для компании. Оценить изменение можно по величине спреда дефолта корпоративных заимствований, который соответствует кредитному рейтингу. Провести такой расчет позволяют показатели стоимости денег на рынке, %:

Безрисковая ставка (risk-free rate)....................................................................5,0

Спред доходности по компаниям с рейтингом A (yield spread)..............1.8

Спред доходности по компаниям с рейтингом ВВ (yield spread) ..........3,5

Процентная ставка для компаний с рейтингом А (interest rate on debt)..............................................................................................6,8

Процентная ставка для компаний с рейтингом ВВ.....................................8,5

Таким образом, изменение структуры капитала приведет для компании к росту процентной ставки по долгу с 6,8 до 8,5%.

Альтернативный вариант изменения структуры капитала - выкуп акций компании без увеличения долга. Возникает вопрос, следует ли менять структуру капитала: финансировать выкуп акций за счет прибыли или за счет заемного капитала.

На операцию выкупа акций может быть направлена ограниченная величина, равная чистой прибыли компании. Исходя из отчетных значений прибыли и рыночной цены акции, компания может выкупить с рынка 21 млн акций. Тогда общее количество акций после выкупа составит 659,5 млн. Так как выкуп производится без изменения долга и процентных платежей по нему, то можно предположить, что компания сохранит высокий кредитный рейтинг на уровне А, которому соответствует процентная ставка по долгу 6,8% (исходя из того, что в наибольшей степени спред корпоративного дефолта привязан к коэффициенту покрытия процентов).

Решение примем по результатам следующих расчетов.

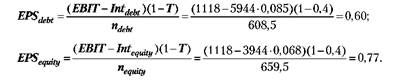

1. Определим величину прибыли на акцию (EPS) при двух вариантах финансирования выкупа акций - за счет заемного капитала (вариант EPSdiihl) и за счет собственного (ЕРЗ^ц,,)'-

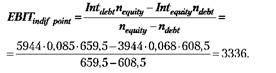

2. Найдем точку безразличия по двум вариантам выкупа акций, млн долл.:

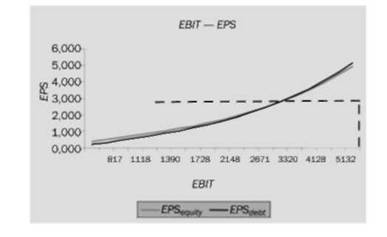

3. Построим графическую зависимость EPS от величины EBIT по двум вариантам изменения структуры капитала (рис. 5.5). В точке безразличия при EBIT = 3336 млн долл., EPS' У(/ = EPSdeb( = = 2,78 долл.

Рис. 5.5. Анализ EBIT- EPS

Сопоставим текущее значение операционной прибыли и значение в точке безразличия (ЕВГГсштеп1 = 1118 млн долл. < EBlTindijpoim =1118 млн долл.), а также предполагаемое изменение прибыли на акцию (EPSer/l/it/f = = 0,77 > EPSdphl = 0,60 ). Согласно методу EBIT - EPS, компания должна отклонить вариант финансирования выкупа акций за счет заемного капитала, так как эта политика не максимизирует значение прибыли на акцию.