Практика финансового планирования в России

До 1992 г. практически все государственные предприятия разрабатывали годовой финансовый план с поквартальной разбивкой показателей (баланс доходов и расходов). Он позволял сопоставлять все плановые доходы и расходы, увязывать направления использования средств с соответствующими источниками финансирования, а также определять взаимоотношения с бюджетной и кредитной системами. В большей мере баланс доходов и расходов разрабатывался не для самого предприятия, а для его вышестоящей организации, финансовых органов и банков.

С изменением в 1992 г. правового статуса многих предприятий (вследствие их приватизации), либерализацией цен, принципиальными изменениями в валютной политике, бухгалтерском учете и отчетности разработка баланса доходов и расходов по традиционной методике стала малоприемлемой. Поэтому многие из них (особенно вновь создаваемые коммерческие организации) в начале 1990-х гг. практически перестали составлять текущие (годовые) и перспективные финансовые планы.

Только во второй половине 1990-х гг. многие российские предприятия перешли к стандартам финансового планирования, принятым в корпорациях индустриальных стран.

Система финансовых планов (бюджетов) западных корпораций обычно включает:

1) прогноз баланса активов и пассивов;

2) прогноз отчета о прибылях и убытках;

3) прогноз отчета о движении денежных средств;

4) прогноз ключевых финансовых показателей (объема продаж, издержек производства и обращения, прибыли и т.д.);

5) долгосрочный прогноз капитальных вложений и оценку эффективности инвестиционных проектов;

6) долговременную стратегию финансирования компании.

Разработка бюджета капитальных вложений предполагает:

1) классификацию инвестиционных проектов;

2) сравнение и оценку альтернативных проектов при помощи параметров чистого приведенного эффекта, периода окупаемости, внутренней нормы доходности и др.;

3) выбор наиболее перспективных проектов.

Сущность долгосрочной стратегии финансирования заключается в установлении источников долгосрочного финансирования (банковский кредит, облигационные займы, финансовый лизинг, эмиссия акций и т.д.) и способов использования резервов; выборе способов увеличения долгосрочного капитала и определении объема и структуры капитала.

К основным краткосрочным финансовым бюджетам относят бюджет наличности (движение денежных средств - их приток и отток), обеспечивающий ликвидность компании и бюджет дополнительных вложений капитала, уточняющий запланированные денежные доходы и расходы с учетом изменений в структуре активов.

Процесс финансового планирования включает ряд этапов:

1) анализ финансовых показателей компании в предыдущем периоде на базе бухгалтерского баланса, отчета о прибылях и убытках и отчета о движении денежных средств;

2) долгосрочное финансовое планирование;

3) краткосрочное финансовое планирование;

4) практическое внедрение планов и контроль за их выполнением.

Принципы финансового планирования в России и за рубежом идентичны. Однако у отечественных предприятий имеются трудности в использовании статистических данных по причине их несопоставимости либо недостоверности. Сложность прогнозирования определяется также экономической нестабильностью в России. Но, несмотря на отмеченные сложности, для определения финансового потенциала на текущий и долгосрочный периоды предприятия вправе разрабатывать несколько видов финансовых планов (бюджетов). Возможна их Вперед классификация (рис. 23.3.1).

Рис. 23.3.1. Классификация финансовых планов (бюджетов) предприятий

Система финансового планирования призвана обеспечить устойчивость производственно-коммерческой деятельности предприятий. Эта система включает комплекс бюджетного планирования структурных подразделений предприятия (центров финансовой ответственности) и сводный консолидированный бюджет доходов и расходов по предприятию в целом.

Пример

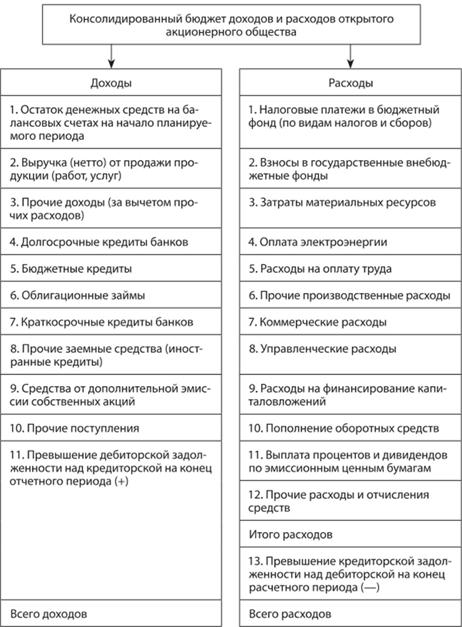

В качестве примера приведем форму консолидированного бюджета по открытому акционерному обществу (ОАО) (см. рис. 23.3.2).

Рис. 23.3.2. Состав сводного (консолидированного) бюджета доходов и расходов по ОАО

В систему бюджетного планирования входят:

1) разработка положений по операционным и финансовым бюджетам;

2) бюджетный регламент (руководство по бюджетному управлению);

3) процесс формирования бюджетов по центрам финансовой ответственности (доходов, расходов, прибыли и инвестициям);

4) ответственность руководителей за формирование и использование средств бюджетов;

5) процесс согласования, утверждения и контроля исполнения бюджетов.

Инструментарий бюджетного планирования целесообразно внедрять в практику работы российских компаний для обеспечения экономии денежных ресурсов, большей оперативности в управлении этими ресурсами, снижения непроизводительных расходов и потерь, а также для повышения достоверности плановых показателей.

Основные преимущества бюджетного планирования по сравнению с традиционным подходом в том, что:

■ помесячное составление бюджетов структурных подразделений обеспечивает более реальные показатели объемов и структуры доходов и расходов, чем в ныне действующей отчетности;

■ в рамках утвержденных месячных бюджетов центрам финансовой ответственности предприятиям предоставляется большая самостоятельность в расходовании средств на оплату труда;

■ минимизация числа показателей бюджетов позволяет снизить затраты рабочего времени персонала экономических служб компании;

■ бюджетное планирование позволяет экономить денежные средства, что особенно важно при выходе из финансового кризиса.

Для организации эффективной системы бюджетного планирования в организации рекомендуется составлять следующую сквозную систему бюджетов: материальных затрат, потребления энергии, фонда оплаты труда, амортизационных отчислений, прочих расходов, погашения ссуд банков, налоговый. Данная система бюджетов охватывает весь денежный оборот предприятия.

Сводный бюджет представляет собой совокупность бюджетов структурных подразделений, кредитного и налогового бюджетов. В связи с этим руководству предприятия целесообразно добиваться более активного участия всех структурных подразделений в подготовке бизнес-плана и консолидированного бюджета. При составлении бюджетов филиалов целесообразно использовать принцип декомпозиции. Он заключается в том, что каждый бюджет более низкого уровня является детализацией бюджета более высокого уровня, т. е. бюджеты цехов, отделов входят в сводный бюджет предприятия. Оптимальным считается такой бюджет, в котором доходный раздел равен расходной части. При дефиците сводного бюджета возникает необходимость его корректировки путем увеличения доходов или снижения расходов.