Особенности инвестирования в облигации

Главная особенность инвестирования в облигации состоит в том, что в общем случае облигации обеспечивают их владельцам получение дохода (отдачи) за счет трех составляющих:

• цены отчуждения облигации;

• суммы купонных выплат;

• процента на процент[1].

Чтобы в дальнейшем раскрыть специфику формирования и управления портфелем облигаций, необходимо, прежде всего, остановиться на способах оценки этих трех составляющих отдачи облигации.

Общие подходы к оценке цены отчуждения облигации

Цена отчуждения облигации характеризует ту цепу, которая установится в момент изменения собственника этой ценной бумаги. Чаще эта цена может быть задана как:

а) номинал облигации Мп – если облигация сохраняется инвестором до погашения;

б) цена продажи Рпрод – если инвестор продает облигацию ранее срока ее погашения;

в) цена отзыва или цена конвертации – в случае наличия возможности отзыва облигации или ее конвертации.

Для нас основной интерес представляет цена продажи облигации, поскольку номинал облигаций фиксируется эмитентом и не меняется вплоть до погашения (для российских облигаций в подавляющем большинстве случаев номинал устанавливается в размере 1000 руб.). В связи с этим проводить дополнительное исследование этой суммы не имеет смысла. Отзыв облигаций и их конвертация встречаются не столь часто, да и оценка цены отзыва и цены конвертации имеет много общего с оценкой цены ее продажи.

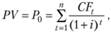

Цена облигации в любой момент времени t0 равняется приведенной стоимости тех денежных потоков CFt, которые должны быть выплачены по облигации от момента t0 до погашения облигации. Если нас интересует текущая цена облигации Р0 в начальный момент t0, то приведенная стоимость PV облигации (т.е. ее цена) рассчитывается по формуле

(4.1)

(4.1)

где PV – приведенная стоимость будущих денежных потоков по облигации, равная цене Р0 облигации в момент ее покупки (при t0); CF, – будущие денежные потоки (периодические выплаты) по облигации; i – ставка дисконта (применительно к облигациям ее называют доходностью к погашению); п – количество периодов, по окончании которых производятся периодические выплаты.

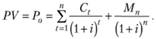

Как уже указывалось, для большинства облигаций периодические выплаты представляют собой купонные суммы Ct, а при погашении облигации инвестор получает, как правило, ее номинальную стоимость Мn. В этом случае формулу (4.1) можно представить следующим образом:

(4.1а)

(4.1а)

Как следует из формулы (4.1а), для определения PV (следовательно, и текущей цены Р0) облигации необходимо задать пять ее параметров:

а) номинала Мп;

б) величину купонных выплат С,;

в) срок погашения облигации T, определяемый величиной п;

г) ставку процента i, по которой дисконтируются потоки денежных выплат. Как было показано ранее, эта ставка представляет желаемую инвестором, требуемую доходность, которую должна обеспечить облигация;

д) сколько раз т в течение года осуществляется выплата купонных сумм (для облигаций может быть установлена любая периодичность – через месяц, раз в полгода, раз в год).

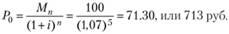

Приведенная стоимость PV бескупонных облигаций находится из формулы (4.1а), если положить величины купонных выплат  . Отсюда

. Отсюда

(4.2)

(4.2)

Как уже отмечалось ранее, котировка облигаций осуществляется в процентах от номинала, поэтому при использовании формул (4.1) и (4.1а) купонные выплаты и номинал можно выражать в процентах от номинала, хотя вполне допустимо применение их рублевого эквивалента.

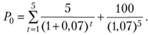

Пример 4.1. Рассмотрим условную облигацию А со следующими данными: номинал Мn = 1000 руб. (или 100,00%); купонная ставка Сt = 5% (или 50 руб.), ставка дисконта i = 7%, срок погашения Т = 5 лет, от=1. Чему равняется цена такой облигации?

Решение

Применим формулу (4.1а) и проведем сначала расчеты в процентах от номинала:

Данное выражение содержит две части.

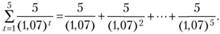

Первая часть – приведенная стоимость купонных выплат:

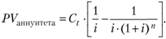

Очевидно, что поток купонных сумм представляет собой аннуитет, поэтому их приведенную стоимость можно находить по формуле

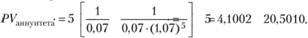

В нашем случае

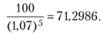

• Вторая часть – приведенная стоимость номинала:

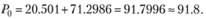

Сложив величины первой и второй частей, получим котировальную цену облигации:

Следует заметить, что расчет цены облигации в процентах от номинала удобен, если целью оценки является сравнение величины Р0 с котировальными ценами облигаций. При решении инвестиционных задач удобнее использовать представление цен облигаций в рублевом эквиваленте. Для нашей условной облигации А ее цена в рублях считается следующим образом:

т.е. сегодня такая облигация торгуется со значительным дисконтом.

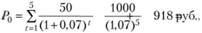

Пример 4.2. Определим цену бескупонной облигации В со следующими характеристиками: номинал М„ = 1000 руб. (100.00), срок погашения Т= 5 лет; ставка дисконта i = 7%.

Решение

Используем формулу