Внешняя корпоративная задолженность

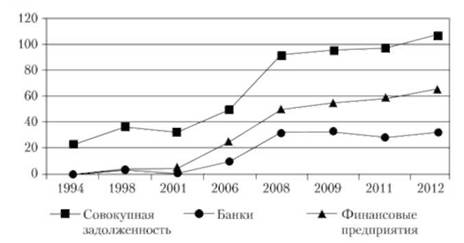

Внешняя корпоративная задолженность составила па 1 января 2012 г. 494 млрд долл. — почти в 16 раз больше по сравнению с началом 2001 г. (31 млрд долл.). За 2011 г. эта задолженность возросла на 50 млрд долл. (рис. 10.3).

Рис. 10.3. Динамика совокупной внешней задолженности России, задолженности банков и нефинансовых предприятий (начало года, млрд долл.)

Источник: данные Банка России (l)RL: litlp://cbr.ru).

Доля корпоративного внешнего долга в совокупном внешнем долге России составляла менее 20% в 2000 г., а в 2011 г. — превысила 91%. Этот показатель выше, чем во многих странах мира, хотя и у них корпоративная задолженность существенно возросла в первом десятилетии 2000-х гг. Ее доля в совокупном внешнем долге в Германии достигла 72%, во Франции — 70%, в Великобритании - 94%, Японии - 67%, США - 67%, Канаде - 75%, Индии — 74%, в Бразилии — 82% в начале 2011 г.

Совокупный внешний долг, включающий корпоративный долг, по оценке Банка России, составил 33% от ВВП в начале 2011 г. Это в принципе не угрожающая величина, однако, с учетом внутренних корпоративных заимствований, она выше в 2—2,5 раза.

Риски внешней корпоративной задолженности для долговой устойчивости российской .экономики связаны с рядом обстоятельств.

Во-первых, существенная часть корпоративной задолженности приходится на корпорации и банки, в капитале которых участвует государство, т.е. является квазисуверенным долгом. Этот долг достиг 163,3 млрд долл., или более 34% от всего корпоративного долга на 1 октября 2011 г. Соответствующие показатели составляли 68,7 млрд долл. и 27% на начало 2006 г.

О значительной концентрации корпоративного внешнего долга свидетельствуют следующие данные (па 1 июля 2010 г.). На долю 12% всех компаний России приходилось 80% корпоративного долга, в том числе доля Газпрома, Роснефти и ВТБ составляла 20% всего корпоративного долга. В шестерку крупнейших должников входят также государственные РЖД, Россельхозбанк и Транснефть.

Во-вторых, в России сохранилась сильная поддержка государством крупных частных компаний.

В условиях мирового финансово-экономического кризиса осенью 2008 г. правительство создало специальный фонд в 50 млрд долл. для оказания помощи компаниям, испытывающим затруднения по погашению их внешней задолженности. ВЭБ выдал кредиты из этого фонда в сумме 14,33 млрд долл., после чего в 2009 г. такое кредитование было прекращено.

Еще одно проявление государственной поддержки корпоративных структур, испытывающих проблемы погашения долга, — рост государственных гарантий в структуре суверенного долга— с 3,4% в 2008 г. до 10,2% в 2010 г. При этом гарантии в иностранной валюте составили 28%, а рублевые — 72% их общего объема.

Государство косвенно несет ответственность за корпоративные долги (а во многих случаях берет ее на себя). Об этом свидетельствует тот факт, что крупные компании и банки, причем не только государственные, получают свои инвестиционные рейтинги на уровне суверенных рейтингов Российской Федерации. Например, такой же, как у нее, долгосрочный рейтинг эмитента по заимствованиям в иностранной валюте (ВВВ) с прогнозом "стабильный" в начале 2011 г. имели как государственные (ВЭБ, ВТБ, Газпром, Роснефть, РЖД, Транснефть), так и частные компании (ЛУКойл, ТНК — ВР, НЛМК). Это позволяет таким компаниям заимствовать средства на мировом финансовом рынке по более низким ставкам.

Однако глобальный долговой кризис вызвал существенную напряженность на мировом финансовом рынке и повышение стоимости займов. Все это требует разработки особых подходов к государственному регулированию корпоративной задолженности.