Внешний и внутренний риск

Оценим риск вложений в иностранные ценные бумаги вновь на примере швейцарского и российского инвесторов, вкладывающих свои средства в акции швейцарского предприятия.

Риском вложения швейцарского инвестора будет внутренняя дисперсия доходности  . Соответственно внешняя дисперсия

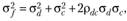

. Соответственно внешняя дисперсия будет риском вложения средств в швейцарские акции российским инвестором. Она может быть рассчитана по формуле[1]

будет риском вложения средств в швейцарские акции российским инвестором. Она может быть рассчитана по формуле[1]

где  – дисперсия, связанная с доходностью вложения в швейцарскую валюту российского инвестора, который сначала покупает швейцарские франки, а затем обменивает на российские рубли;

– дисперсия, связанная с доходностью вложения в швейцарскую валюту российского инвестора, который сначала покупает швейцарские франки, а затем обменивает на российские рубли;

– коэффициент корреляции между доходностью швейцарских акций и доходностью вложения в швейцарскую валюту.

– коэффициент корреляции между доходностью швейцарских акций и доходностью вложения в швейцарскую валюту.

Таким образом, внешний риск инвестора может быть разложен на внутренний риск, риск обмена и возможное взаимодействие между ними. Конечно, валютный риск, связанный с зарубежным инвестированием, может быть, как было показано выше, в значительной степени сокращен за счет его хеджирования, однако большое количество инвесторов предпочитают, по разным причинам, этого не делать. Одна из них заключается в том, что валютный риск, связанный с рискованными инвестициями, невозможно хеджировать полностью.

Фьючерсные контракты заключаются, как известно, под конкретную величину денежных выплат, поэтому если реальные выплаты оказываются больше или меньше ожидаемых (что является правилом для рискованных инвестиций), некоторое количество иностранной валюты инвестору приходится обмениваться по спотовому курсу. Кроме того, оппоненты хеджирования подвергают сомнению его разумность в случае, когда инвестор тратит большую часть своего дохода от иностранной инвестиции на приобретение товаров, произведенных в стране, где инвестированы его деньги.

Предположим, что стоимость иностранной валюты снижается относительно валюты страны инвестора, что, вообще говоря, негативно влияет на доходность портфеля инвестора. Однако относительное снижение стоимости иностранной валюты одновременно уменьшает и цену продукции зарубежного производства для инвестора. Следовательно, потребительская корзина инвестора сама служит хеджем для валютного риска его портфеля.

В общем случае решение вопроса об оптимальном хеджировании валютного риска при инвестировании в иностранные ценные бумаги зависит от достаточно большого количества факторов, к основным из которых относятся

• корреляция между валютами;

• корреляция между внутренней доходностью и доходностью вложения в валюту;

• стоимость хеджирования;

• доля портфеля инвестора, вложенная в иностранные ценные бумаги;

• изменчивость доходности иностранных финансовых активов;

• изменчивость доходности вложения в валюту;

• потребительская корзина инвестора;

• уровень (степень) принятия риска инвестором;

• уровень дохода (если он есть), полученный от вложения в иностранную валюту.

Рассмотренные факторы с большим трудом поддаются количественному анализу, что не позволяет сделать однозначный вывод "за" или "против" валютного хеджирования при инвестировании средств в иностранные ценные бумаги. Кроме того, поскольку финансовые условия и взгляды различных инвесторов на параметры валютных рынков и рынков пенных бумаг различаются существенным образом, то неудивительно, что встречаются самые разные позиции инвесторов от отрицания до полного хеджирования.