Лекция 11. Методика оценки стоимости бизнеса предприятия, основанная на прогнозировании денежных потоков

После изучения главы студент должен:

знать

• основные факторы роста стоимости компании;

• формы влияния генерирования финансового потока на стоимость компании;

• методы анализа денежных потоков и их дисконтирование;

• значение и методы прогнозирования стоимости компании;

уметь

• анализировать денежные потоки;

• применять методы дисконтирования денежного потока;

• определять влияние интенсивности генерирования денежного потока на рост стоимости компании;

владеть

• методами дисконтирования, приемами прямого и косвенного анализа денежных потоков;

• методами, приемами оценки влияния дисконтированных денежных потоков на изменение стоимости компании.

Ключевые слова: рыночная стоимость бизнеса, дисконтированные денежные потоки.

Рыночная стоимость бизнеса полностью зависит от перспектив его развития. При определении рыночной стоимости бизнеса учитывается только та часть собственного капитала предприятия, которая может приносить доходы в будущем. Это становится возможным при использовании метода дисконтированных денежных потоков. В этом случае стоимость бизнеса, полученная методом дисконтированных денежных потоков, является суммой ожидаемых будущих доходов собственника, выраженных текущей стоимостью (PV).

Основные этапы методики оценки:

1) определение длительности прогнозного периода;

2) проведение ретроспективного анализа и прогнозирование выручки от реализации;

3) выбор ставки дисконта;

4) расчет текущей стоимости будущих денежных потоков и их суммарного значения;

5) внесение итоговых поправок.

Пример

Промышленное предприятие выпускает два вида продукции: А и Б, а через год планирует начать выпуск продукции В. Прибыль от реализации продукции (тыс. руб.) в прошлые отчетные периоды и прогнозные значения представлены в таблице.

|

Продукт |

Отчетные периоды |

Прогнозные периоды |

||||||

|

1-й |

2-й |

3-й |

4-й |

5-й |

6-й |

7-й |

8-й |

|

|

А |

10 897 |

10 963 |

9034 |

9278 |

8937 |

8693 |

7948,6 |

7467,1 |

|

Б |

683 |

983 |

1192 |

2489 |

2900 |

3658 |

4176,7 |

4803,1 |

|

В |

– |

– |

– |

– |

– |

– |

– |

800 |

В связи с планируемым выпуском продукции В у предприятия образовалось временно свободное оборудование балансовой стоимостью 780 000 руб., которое было решено сдать в аренду. Эксперты установили рыночную стоимость оборудования, передаваемого в аренду, в сумме 520 000 руб., а доходы от аренды – 78 000 руб. Размер дисконта принят на уровне ставки рефинансирования Банка России – 8% для первого прогнозного периода (7-й период); для второго прогнозного периода (8-й период) ставка корректируется на уровень инфляции 5%. Необходимо определить стоимость бизнеса предприятия для каждого прогнозного периода.

1. Определение длительности прогнозного периода. В соответствии с методом дисконтированных денежных потоков стоимость предприятия основывается на будущих денежных потоках. В примере установлены два прогнозных периода, хотя их количество может быть и другим.

2. Проведение ретроспективного анализа и прогнозирование выручки от реализации. Для этого с использованием данных таблицы формируются линейные регрессионные модели для каждого выпускаемого продукта:

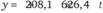

• для продукта А:  ;

;

• для продукта Б:

Модели позволяют сделать прогноз на 7-й и 8-й периоды, что представлено в таблице.

Объем выпуска продукции В принят по плану развития предприятия.

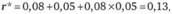

3. Выбор ставки дисконта. Для собственного капитала при прогнозировании денежных потоков применяется ставка дисконта, равная ставке отдачи на вложенный капитал. Такая ставка может соответствовать уровню ставки рефинансирования. Эту ставку можно принять в качестве точки отсчета, которая может быть скорректирована с учетом инфляции и различных видов риска. Для первого прогнозного периода в примере ставка дисконта принята на уровне ставки рефинансирования Банка России. Для второго прогнозного периода производится корректировка базовой ставки на уровень инфляции:

4. Расчет текущей стоимости будущих денежных потоков и их суммарного значения. Процесс расчета предполагает дисконтирование денежного потока по каждому продукту с соответствующей ставкой дисконтирования и последующее сложение всех полученных значений для оценки стоимости предприятия.

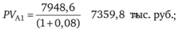

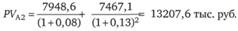

Стоимость будущих денежных потоков по продукту А:

• в первый прогнозный период:

• во второй прогнозный период:

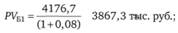

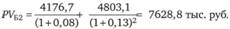

Стоимость будущих денежных потоков по продукту Б:

• в первый прогнозный период:

• во второй прогнозный период:

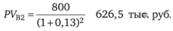

Стоимость будущих денежных потоков по продукту В:

• во второй прогнозный период:

Стоимость будущих денежных потоков от сдачи оборудования в аренду:

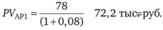

• в первый прогнозный период:

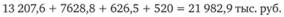

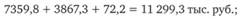

Таким образом, на первый прогнозный период (7-й период в таблице) стоимость бизнеса предприятия равна

• во второй прогнозный период (8-й период в таблице):

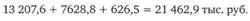

5. Внесение итоговых поправок. При завершении расчетов необходимо к полученным результатам прибавить рыночную стоимость оборудования, временно не используемого в производстве. Следовательно, стоимость бизнеса предприятия будет равна:

• для первого прогнозного периода:

• для второго прогнозного периода: