Коэффициенты чувствительности и хеджирование

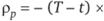

Как было показано выше, цена опциона является нелинейной функцией от многих переменных. Обозначим ее следующим образом: f(St, r, t, σ). Для более детального анализа изменчивости цены опциона используем разложение в ряд Тейлора:

Каждый из коэффициентов, указанных в полученном разложении, имеет определенный экономический смысл с точки зрения подверженности финансового инструмента риску.

Коэффициент дельта характеризует чувствительность цены опциона к изменению цены базисного актива. Подставив формулу Блэка-Шоулза для цены опциона колл, получим

характеризует чувствительность цены опциона к изменению цены базисного актива. Подставив формулу Блэка-Шоулза для цены опциона колл, получим

Очевидно, что Δс > 0, т.е. цена опциона колл является возрастающей функцией от цены базисного актива. Заметим, что данный коэффициент был использован в процессе вывода формулы Блэка-Шоулза при построении хеджа. Такой вид хеджирования (от резкого изменения цены базисного актива) носит название Д-хеджирования. В теории для поддержания хеджа такой портфель должен постоянно реструктурироваться, поскольку коэффициент Δс непрерывно меняется в зависимости от времени, цены базисного актива и волатильности.

Коэффициентом гамма называется производная коэффициента дельта по цене базисного актива, т.е.  . Данный коэффициент характеризует скорость изменения коэффициента Д при изменении цены базисного актива. Чем выше данный коэффициент, тем чаще необходимо реструктурировать портфель для получения лучшего хеджа.

. Данный коэффициент характеризует скорость изменения коэффициента Д при изменении цены базисного актива. Чем выше данный коэффициент, тем чаще необходимо реструктурировать портфель для получения лучшего хеджа.

В модели Блэка-Шоулза волатильность цены базисного актива предполагается постоянной. Однако на самом деле волатильность может меняться с течением времени. Для характеристики чувствительности цены опциона к изменению волатильности используется коэффициент вега, который рассчитывается следующим образом:  . Заметим, что данный коэффициент для цен опционов колл и пут совпадает и равен:

. Заметим, что данный коэффициент для цен опционов колл и пут совпадает и равен:  . Легко видеть, что коэффициент вега всегда положителен, что свидетельствует о положительной зависимости цены опциона от волатильности. Действительно, понятно, что при увеличении волатильности цены возрастают шансы, что появится возможность исполнить опцион с большей выгодой.

. Легко видеть, что коэффициент вега всегда положителен, что свидетельствует о положительной зависимости цены опциона от волатильности. Действительно, понятно, что при увеличении волатильности цены возрастают шансы, что появится возможность исполнить опцион с большей выгодой.

Коэффициент  характеризует чувствительность цены опциона к изменению безрисковой процентной ставки. Дифференцируя формулу для цены опциона колл, получим:

характеризует чувствительность цены опциона к изменению безрисковой процентной ставки. Дифференцируя формулу для цены опциона колл, получим:

. Аналогично для опциона пут:

. Аналогично для опциона пут:

.

.

Увеличение цены опциона колл при увеличении безрисковой процентной ставкой объясняется тем, что возрастает стоимость базисного актива, инвестированного под безрисковую процентную ставку, а следовательно, и вероятность исполнения опциона.

Коэффициент  характеризует чувствительность цены опциона к времени, оставшемуся до истечения. В общем случае, с увеличением времени, оставшегося до истечения, стоимость опциона падает, так как остается все меньше возможностей для его исполнения.

характеризует чувствительность цены опциона к времени, оставшемуся до истечения. В общем случае, с увеличением времени, оставшегося до истечения, стоимость опциона падает, так как остается все меньше возможностей для его исполнения.

Каждый из приведенных коэффициентов (за исключением θ) описывает влияние определенного риск-фактора и может быть использован для хеджирования от рисков падения цены опциона по причине изменения цены базисного актива, волатильности или безрисковой процентной ставки.

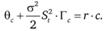

Для анализа взаимосвязей между коэффициентами чувствительности запишем дифференциальное уравнение Блэка-Шоулза в частных производных с учетом введенных обозначений для опциона колл:

Для A-хеджированного портфеля получим

Это означает, что чем больше Г портфеля, тем меньше должен быть отрицательный коэффициент θ для хеджирования позиции от риска изменения цены базисного актива.

В данной главе были рассмотрены основные виды производных финансовых инструментов, цели их использования и способы оценки. На развитых финансовых рынках представлено огромное количество деривативов, для анализа каждого из которых существуют свои методы и подходы. Для более полного изучения производных финансовых инструментов рекомендуется ознакомиться с литературными источниками, приведенными в конце главы.

Ключевые понятия и термины

■ форвардный контракт;

■ фьючерсный контракт;

■ хеджирование;

■ своп-контракт (swap);

■ валютный своп (currency swap);

■ процентный своп (interest rate swap);

■ фондовый своп (equity swap);

■ опционный контракт (option);

■ опцион колл;

■ опцион пут;

■ соглашение о будущей процентной ставке (forward rate agreement);

■ внутренняя стоимость опциона;

■ временна́я стоимость опциона;

■ геометрическое броуновское движение;

■ модель Блэка-Шоулза;

■ Д-хеджирование.