Клиринговая деятельность банка

Клиринговая деятельность банка[1] – это осуществление деятельности по определению взаимных обязательств (сбор, сверка, корректировка информации по сделкам с ценными бумагами и подготовка бухгалтерских документов по ним) и их зачету по поставкам ценных бумаг и расчетам по ним.

Для снижения рисков неисполнения сделок с ценными бумагами в банке осуществляются расчеты по сделкам с ценными бумагами, формируются специальные фонды.

Основной задачей клиринговых систем служит уменьшение основных рисков, с которыми сталкиваются профессиональные участники ценных бумаг при осуществлении торгово-расчетных операций.

Под основными рисками обычно понимают:

1) кредитный риск – риск потери всей денежной суммы или всего количества ценных бумаг;

2) курсовой риск, связанный с отказом контрагента от проведения расчетов (возникает необходимость повторно проводить операции с данным пакетом ценных бумаг на изменившихся условиях);

3) риск возникновения временных цепочек непоставок и неплатежей (риск ликвидности);

4) операционный риск – риск возникновения технических сбоев и ошибок персонала.

Клиринг основан на проведении взаимозачетов встречных требований.

Процедура проведения зачета встречных однородных требований и определения обязательств участников клиринга по сделкам с ценными бумагами называется неттингом.

В зависимости от количества участников неттинг может быть двусторонним и многосторонним.

При двустороннем неттинге возможна компенсация как денежных обязательств, так и обязательств по ценным бумагам. Соответственно, можно говорить:

– о неттинге по ценным бумагам (производится в случае покупки и продажи одного и того же лота ценных бумаг с одним и тем же контрагентом);

– неттинге по денежным средствам;

– неттинге по ценным бумагам и денежным средствам (частичное прекращение обязательств сторон).

На эффективном рынке неттинг нескольких сделок с одним и тем же финансовым инструментом производится па дату поставки (валютирования) данного инструмента.

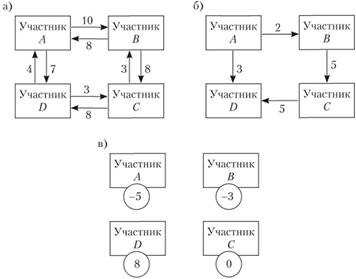

Определение обязательств участников по сделкам, заключенным на торговых площадках, происходит на базе механизма многостороннего неттинга (рис. 6.3).

Рис. 6.3. Схема многостороннего неттинга

Данный механизм обеспечивает сокращение объема и числа транзакций, а также снижает издержки участников на осуществление операций.

В многосторонний неттинг включаются только обеспеченные сделки. В ходе многостороннего неттинга происходит частичное исполнение обязательств путем взаимозачета встречных однородных требований и обязательств участников. В незачтенной части обязательства и требования участников определяются как нетто-обязательства и нетто-требования, в соответствии с которыми проводятся окончательные расчеты по итогам дня.

Пример многостороннего неттинга приведен на рис. 6.4.

Банки используют такие наиболее распространенные виды клиринговых систем, в частности:

• клиринговые системы без преддепонирования активов – основаны на проведении расчетов с депонированием активов на день проведения расчетов. Данные системы принимают на себя только кредитный риск и часть системного риска;

• клиринговые системы с преддепонированием активов – основаны на том, что участники депонируют активы в расчетный депозитарий и расчетный банк до проведения торговой сессии, а после ее начала торгуют в переделах имеющихся у них остатков. В данном случае клиринговые системы принимают на себя все известные основные риски.

Рис. 6.4. Пример многостороннего неттинга операций четырех участников

Различают три вида расчетов клиринговых систем:

• системы проведения расчетов в конце операционного дня. В данной системе клиринговая организация в течение операционного дня производит сверку и накопление поручений участников клиринга, а в конце дня производит формирование и передачу собственных поручений в депозитарий и в банк, где они исполняются;

• системы с дискретным проведением расчетов. Основное их отличие состоит в том, что формирование и исполнение поручений клиринговых организаций производится несколько раз в день;

• клиринговые системы с расчетами в режиме реального времени. Несмотря на то что можно с уверенностью говорить, что чем меньше величина расчетного периода, тем меньше рыночные риски и риски потери ликвидности, не все клиринговые системы производят расчет в режиме реального времени.

Системы с расчетами в режиме реального времени обладают двумя характерными особенностями. Во-первых, при расчетах в режиме реального времени затруднен двусторонний и многосторонний неттинг. Во-вторых, высокая стоимость используемых компьютерных комплексов и программных продуктов приводит к высоким транзакционным издержкам.