Измерение уровня риска на основе вероятностной оценки денежных потоков

Как правило, все международные инвестиционные проекты сопряжены с риском, под которым понимается возможность (вероятность) получения результатов, не обеспечивающих достижения ожидаемых инвестором денежных потоков или уровней ожидаемой доходности. В указанных условиях в процессе обоснования рисковых инвестиционных решений приходится вводить предположение о том, что мы не знаем точно будущих результатов инвестиционной деятельности, но можем оценить некоторый набор их ожидаемых или возможных значений.

С формальной точки зрения оценка сводится к выделению так называемых будущих состояний исследуемого объекта (хi) и их соответствующих вероятностных оценок (рi), порождаемых совокупностью условий и факторов, определяющих каждый из ожидаемых результатов.

Технологию оценки неопределенных денежных потоков на основе использования аппарата теории вероятностей рассмотрим на конкретном числовом примере анализа двух инвестиционных проектов, характеризующихся одинаковыми инвестиционными вложениями в (50 тыс. долл.) и денежными потоками, представленными в табл. 6.15.

Таблица 6.15

Денежные потоки

|

Оценка денежного потока |

Годовой денежный поток, тыс. долл. |

Вероятность события, Pj |

|

|

Проект А |

Проект В |

||

|

Нижняя (пессимистическая) |

25 |

0 |

0,2 |

|

Средняя |

30 |

30 |

0,6 |

|

Верхняя (оптимистическая) |

35 |

60 |

0,2 |

Прогнозируемые величины годовых денежных потоков для рассматриваемых инвестиционных проектов могут быть рассчитаны по формуле математического ожидания случайной величины

что составит для обоих проектов 30 тыс. долл.

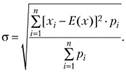

Поскольку степень риска по конкретному инвестиционному проекту определяется величинами возможных отклонений ожидаемых по проекту показателей от их фактически полученных значений, уровень проектного риска формально может быть определен дисперсией или средним квадратическим отклонением[1] денежных потоков или ставки дохода от математического ожидания соответствующих величин. Среднее квадратическое отклонение σ случайной величины может быть рассчитано по известной формуле

Для рассматриваемого нами примера среднее квадратическое отклонение денежных потоков по проектам А и В составляет  и

и  , что свидетельствует о большей рискованности проекта В (

, что свидетельствует о большей рискованности проекта В ( ). Если оцениваемые инвестиционные проекты имеют одинаковые значения средних квадратических отклонений, для расета степени риска вычисляются коэффициенты вариации: отношения средних квадратических отклонений σ к среднеарифметическим значениям (математическим ожиданиям) соответствующих параметров.

). Если оцениваемые инвестиционные проекты имеют одинаковые значения средних квадратических отклонений, для расета степени риска вычисляются коэффициенты вариации: отношения средних квадратических отклонений σ к среднеарифметическим значениям (математическим ожиданиям) соответствующих параметров.

Читателям предлагается самостоятельно рассчитать дисконтированные сроки окупаемости для проектов С и D, исходные данные, по которым представлены в табл. 6.16.

Таблица 6.16

Распределение вероятностей для проектов Си D

|

Проект |

Первоначальные инвестиции, долл. |

Оценка годового денежного потока, долл. |

Вероятность оценок рi |

||||

|

нижняя |

средняя |

верхняя |

нижняя |

средняя |

верхняя |

||

|

С |

5000 |

800 |

1000 |

1200 |

0,2 |

0,6 |

0,2 |

|

D |

6000 |

1000 |

1200 |

1400 |

0,2 |

0,6 |

0,2 |

В мировой практике финансового менеджмента используются различные методы анализа рисков инвестиционных проектов. Рассмотрим наиболее используемые из них.