Инвестиционные денежные потоки

Рассматривая различные инвестиции, осуществляемые компанией, необходимо констатировать их многообразие как с точки зрения природы (промышленные, коммерческие, финансовые, социальные, интеллектуальные и т.д.), так и целей, которым они служат (замена оборудования, модернизация, расширение производства и т.д.).

Для обеспечения возможности сравнения таких проектов в международной практике используется стандартный финансовый подход, базирующийся на совершенно очевидном и логичном представлении любого инвестиционного проекта как совокупности входящих и выходящих денежных потоков CF (cash-flow). Чаще всего анализ денежных потоков осуществляется по годам, хотя данное условие не является обязательным: анализ можно проводить по разным временны́м дискретам (месяц, квартал и др.), не забывая об увязке величин элементов денежного потока, процентной ставки и величины этого дискрета.

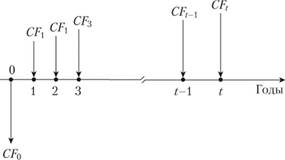

Денежные потоки, связанные с инвестиционным проектом, можно представить графически (рис. 6.1).

Первый из рассмотренных на рисунке денежных потоков CF0 представляет собой первоначальные инвестиционные расходы I. Этот поток отрицательный. Отметим что, как правило (когда речь идет о значительном проекте) инвестиционные выплаты осуществляются в несколько этапов. Иногда проект начинают эксплуатировать, а значит, получать соответствующие доходы (CF1, CF2, ..., CFn), прежде чем будут выплачены (осуществлены) все расходы. Заметим также, что для удобства расчетов, хотя денежный поток образуется постоянно, принято считать, что он появляется один раз в конце периода (например, года).

Рис. 6.1. Движение денежных потоков для инвестиционного проекта

Рассмотрим основные составляющие инвестиционных расходов, чистых поступлений (отдачи вложенных средств) и возможной остаточной стоимости инвестиции. Инвестиционные расходы определяются, как правило, достаточно точно и чаще всего включают:

• инвестиционные расходы на оборудование, станки, механизмы, инструментарий и т.п.;

• дополнительные издержки на монтаж и установку этого оборудования;

• покрытие потребностей в оборотных фондах, связанных с инвестициями.

Чистые входящие потоки принято измерять как дополнительный ежегодный денежный приток (дополнительные поступления за вычетом дополнительных выплат), который принесло бы компании осуществление данного инвестиционного проекта. Отметим при этом, что так как амортизация относится к неденежным затратам (реального оттока денег не происходит), то реальное значение денежного потока будет больше бухгалтерского значения прибыли на величину амортизационных отчислений.

Пример. Рассчитайте чистый годовой поток условной компании в ходе реализации инвестиционного проекта по следующим исходным данным: выручка компании от реализации продукции – 100 тыс. долл.; затраты на сырье, материалы, заработную плату (все денежные издержки) – 70 тыс. долл.; амортизационные отчисления – 10 тыс. долл.; налоговая ставка на прибыль – 40%.

Решение.

Операционная прибыль: 100 тыс. – (70 тыс. + 10 тыс.) = 20 тыс. долл.

Налоговые выплаты: 20 тыс. ∙ 0,4 = 8 тыс. долл.

Чистая прибыль: 20 тыс. – 8 тыс. = 12 тыс. долл.

Чистый денежный поток: 12 тыс. + 10 тыс. = 22 тыс. дом.

При анализе денежных потоков международных инвестиционных проектов используются те же основные принципы, что и при анализе отечественных проектов. Однако существуют и отличия, накладывающие определенные ограничения на выбор инвестиционного проекта менеджером международной компании.

1. Оценки потоков денежной наличности для материнской компании – это дивиденды, полученные от дочерней компании и вывозимые на родину.

2. Роялти – выплаты за использование активов, находящихся за рубежом, таких как фирменные знаки, патенты, авторские права и иные виды экспертных документов, согласно подписанным контрактам, которые носят название лицензионных соглашений.

3. Потоки денежной наличности должны быть конвертированы в валюту страны происхождения материнской компании, следовательно, они подвержены будущим изменениям валютных курсов.

4. Дивиденды и роялти, как правило, облагаются налогами как иностранными правительствами, так и правительством страны базирования материнской компании. Кроме того, иностранное правительство может ограничить размер денежных доходов, которые можно репатриировать в страну происхождения материнской компании.

Таким образом, для целей анализа иностранных инвестиций могут быть использованы только те денежные потоки, которые дочерняя компания может законным образом передать материнской компании. Кроме того, при оценке стоимости капитала необходимо учитывать бо́льшую рискованность иностранного проекта по сравнению с внутренним, отечественным проектом, а также более высокий риск, связанный с изменением валютных курсов.