Фискальная политика государства

Элементы финансовой системы используются в рыночной экономике для регулирования процесса производства, поддержания равновесия между совокупным спросом и совокупным предложением. Наиболее часто для этих целей используются расходная часть государственного бюджета, налоговая система. Манипулирование государственными расходами и налогообложением в целях поддержания равновесного чистого национального продукта и увеличения благосостояния общества называется фискальной политикой.

В фискальной политике участвуют два основных элемента: государственные расходы и налоги.

Мы знаем, что механизм рынка не может обеспечить полной справедливости в распределении, и для того чтобы поддержать уровень благосостояния всех слоев населения, государство вынуждено вмешиваться в процесс перераспределения доходов. Через налоговую систему часть доходов изымается в государственный бюджет и используется для решения комплекса социально-экономических задач.

Расходная часть государственного бюджета тратится на различные цели. Это так называемые государственные расходы, в них включаются различные государственные закупки товаров и услуг. Это могут быть закупки, связанные с обеспечением обороноспособности страны, строительство за счет государственного бюджета дорог и объектов социально-культурного назначения, закупки продуктов питания и товаров первой необходимости для низкообеспеченных слоев населения. Сюда же относятся все закупки, сделанные за рубежом.

Кроме закупок, государство тратит средства на финансирование различных социальных и других программ, на ОГЛАВЛЕНИЕ государственного аппарата, обслуживание государственного долга и др. Но в фискальной политике главенствующую роль играют различные закупки. Рассмотрим это на рис. 17.3.

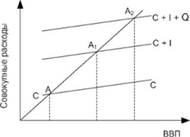

По оси абсцисс отложим валовой внутренний продукт, а по ординате совокупные расходы. Последние состоят из расходов населения на потребление, расходов предпринимателей на инвестиции и государственных расходов. В случае когда весь произведенный валовой внутренний продукт будет потреблен, т.е. стоимость созданного продукта будет равна совокупным расходам, прямая, отражающая это состояние, будет проходить под углом 45° к горизонтальной оси. И в любой точке этой прямой совокупные расходы будут равны произведенному валовому внутреннему продукту. Но в реальной жизни не весь произведенный продукт и не все полученные доходы тратятся на потребление, часть доходов откладывается на сбережение. Поэтому если мы на этом же графике отложим кривую потребления (СС), то пересечение ее с равновесной прямой в точке А будет характеризовать равенство потребления и произведенного продукта.

Рис. 17.3. Влияние изменения совокупных расходов на ВВП

Но потребляет продукт не только население, но и предприятия, предприниматели через инвестиции. В результате общая сумма расходов увеличивается и кривая потребления смещается вверх на размер инвестиций (С + I). В этом случае точка А1 отражает равновесие продукта и расходов для этих условий.

Если мы прибавим к имеющимся расходам расходы государства на различные вилы закупок, то произойдет дальнейшее стимулирование совокупного спроса и возрастание валового продукта, а совокупные расходы увеличатся и будут на графике отражены прямой С + I + G. Ее пересечение с равновесной прямой в точке А2 характеризует равенство потребления и произведенного продукта в третьем случае.

Расстояние между прямыми СС и С + I будет отражать размер инвестиций, а расстояние между C + l и C + 1 + G - государственные расходы. Следовательно, сокращение государственных расходов неизбежно приведет к сдвигу точки А2 по равновесной прямой вниз. А это означает, что одновременно уменьшился спрос и уменьшился валовой внутренний продукт. Сдвиг данной точки по равновесной прямой вверх приведет к обратному результату. Мы можем сделать вывод о том, что изменение государственных расходов ведет к изменению в валовом внутреннем продукте и, следовательно, данное условие можно использовать в целях государственного регулирования объемов совокупного спроса и валового внутреннего продукта.

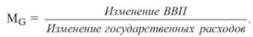

Кроме того, необходимо иметь в виду, что государственные расходы также вызывают эффект мультипликатора. Мультипликатор государственных расходов показывает изменение валового внутреннего продукта в результате изменения государственных расходов, потраченных на закупку товаров и услуг:

Отсюда изменение валового национального продукта всегда можно определить как произведение мультипликатора государственных расходов и изменения их размера.

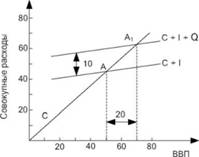

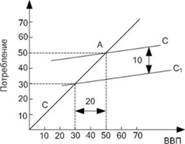

Попробуем изобразить это графически (рис. 17.4).

Рис. 17.4. Влияние изменения государственных расходов на ВВП

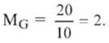

Предположим, общие совокупные расходы увеличились за счет увеличения государственных расходов на 10 ед. Как видно из рис. 17.4, кривая совокупных расходов сдвинется вверх на 10 ед. Но в этом случае состояние макроэкономического равновесия будет достигнуто не в точке А, как было раньше, а в точке А1. Эта точка соответствует уровню валового внутреннего продукта, равного 70 ед., т.е. мы имеем основание сказать, что при увеличении государственных расходов на 10 ед. валовой внутренний продукт увеличился на 20 ед. Следовательно, мультипликатор государственных расходов в данном случае равен

Механизм действия мультипликатора государственных расходов, по своей сути, аналогичен действию мультипликатора инвестиций, и его также можно выражать через предельную склонность к потреблению:

Из нашего примера видно, что каждый дополнительный рубль увеличения государственных расходов дает прирост валового внутреннего продукта в 2 рубля, уменьшение на рубль даст сокращение объемов производства на 2 рубля. Отсюда наглядно видно, что манипулирование государственными расходами является мощным регулятором национальной экономики. Именно поэтому данный регулятор активно используется в фискальной политике.

Вторым инструментом фискальной политики являются налоги. Механизм действия этого регулятора достаточно прост для понимания. Увеличение налогов сокращает реальные доходы населения, естественно, сокращается потребление. Сокращение потребительских расходов, в свою очередь, вызывает снижение доходов производителей и ведет к сокращению объемов производства и, как следствие, к росту безработицы, что еще больше сократит расходы и доходы населения.

Кроме того, необходимо учитывать, что не вся сумма доходов идет на потребление, часть дохода откладывается в сбережение. Поэтому при увеличении налогов и сокращении дохода населения на 20 ед. при предельной склонности к потреблению, равной 1/2, расходы на потребление сократятся на 10 ед., но одновременно на 10 ед. сократятся и личные сбережения населения. Графически это показано на рис. 17.5.

Рис. 17.5. Влияние изменения налогов на потребление и ВВП

Если при введении дополнительного налога в 20 ед. половина дохода идет на потребление, а половина - на сбережения, то потребительские расходы уменьшатся на 10 ед., и это уменьшение сдвинет точку равновесия вниз из А в А1 где валовой внутренний продукт уменьшился на 20 ед.

При использовании данного инструмента необходимо иметь в виду, что практически всегда повышение налогов, ведущее к сокращению объемов внутреннего продукта, можно компенсировать увеличением государственных расходов, тем более что средства у государства для этого будут как раз от поступления налогов. Было замечено, что если всю сумму, полученную от увеличения налогов (20), направить на увеличение государственных расходов, то на столько же увеличится валовой внутренний продукт. Это явление получило название мультипликатора сбалансированного бюджета. Чем оно вызвано? Дело в том, что государственные расходы влияют на увеличение валового продукта непосредственно, всей суммой: они прямо увеличивают спрос, доходы производителей и расширение производства (в нашем примере на 20 ед.).

Налоги действуют на производство опосредованно, через уменьшение доходов и сокращение потребления. Если налоги увеличились на 20 ед., то на 20 ед. уменьшились и доходы. Но полученный доход будет использован на потребление не полностью, а лишь частично (в нашем примере - половина). Поэтому потребление уменьшится, но уменьшится меньше, чем уменьшение доходов. Уменьшение доходов на 20 ед. в этом случае приведет к сокращению потребления лишь на 10 ед.

Подведем итог. Под воздействием роста налогов совокупные расходы уменьшаются за счет уменьшения потребления на 10 ед. Но рост налогов увеличивает доходную часть бюджета и позволяет увеличить государственные расходы на сумму прироста налоговых поступлений (па 20 ед.). Следовательно, с одной стороны, совокупные расходы уменьшились на 10 ед., а с другой - увеличились на 20. Итоговое изменение - рост совокупных расходов на 10 ед. (20 - 10 = 10) за счет большего увеличения государственных расходов. Но мультипликатор государственных расходов в нашем случае равен 2, поэтому мы получим прирост валового внутреннего продукта в 20 ед. (10 · 2 = 20). Следовательно, мультипликатор сбалансированного бюджета будет равен в этом случае единице. Это означает, что при равном увеличении налогов и государственных расходов валовой внутренний продукт увеличивается на столько же.

Проанализировав тенденции изменения валового внутреннего продукта вследствие изменения государственных расходов и налогов, можно прийти к однозначному выводу, что эти элементы могут быть использованы в политике государственного регулирования в целях стимулирования или сдерживания производства. В связи с этим различают стимулирующую и сдерживающую фискальную политику. Стимулирующая фискальная политика включает:

o рост государственных расходов;

o снижение налогов;

o определенную комбинацию первого и второго.

Поэтому в периоды спада или депрессии действие стимулирующей фискальной политики может привести к бюджетному дефициту. Сдерживающая фискальная политика включает:

o уменьшение государственных расходов;

o увеличение налогов;

o сочетание первого и второго.

Ее действие ориентировано на положительное сальдо государственного бюджета.

Практика показала, что фискальная политика эффективна только в том случае, если она может максимально быстро реагировать на изменения в экономике. При первых неблагоприятных признаках в экономике необходимо срочно менять налоги или изменять государственные расходы. Но для того чтобы осуществить эти мероприятия, необходимо время. Нужно выработать какое-то решение, подготовить необходимые документы, принять их законодательно и только после этого использовать на практике. И часто оказывается, что время уже упущено, ожидаемого эффекта можно не получить. Не отрицая положительного эффекта такой фискальной политики, нужно все же признать и ее недостаток: она не наделена гибкостью, не позволяет быстро реагировать на изменения в экономике. Фискальная политика, которая работает на основе принимаемых государственных решений и постановлений, называется дискреционной.

При всей значимости дискреционной политики нужно было искать инструменты, позволяющие ликвидировать ее недостатки. Проблема была решена в результате нахождения встроенных стабилизаторов, лежащих в основе недискреционной фискальной политики.

Возможность применения встроенных стабилизаторов связана с тем, что на практике все налоги устанавливаются не твердой суммой, а в процентном отношении к показателям производства. Поэтому с ростом объемов производства растут и поступления налогов. А так как практически во всех странах налоги с доходов от производства, как правило, прогрессирующие, то прирост доходной части бюджета увеличивается. Когда экономика испытывает затруднения и начинается спад производства, доходы населения уменьшаются. В соответствии с этим начинают уменьшаться ставки налогов на получаемый доход, и это сокращает те трудности, которые испытывают производители и потребители. Как видим, этот стабилизатор работает автоматически, без вмешательства извне. Одновременно встроенный стабилизатор есть и в расходной части государственного бюджета. Это система индексации доходов, социальные выплаты, пособие по безработице и др. Так, при потере работы безработный получает пособие. При спаде в развитии экономики численность безработных увеличивается, увеличиваются и государственные расходы на эти нужды. Как только работа найдена, пособие платить прекращают. Источником этих выплат является резервный фонд, который создается в период подъемов за счет высоких налоговых платежей. Аналогично действуют и многие социальные программы по поддержанию уровня жизни малоимущих слоев населения: различные виды платежей деньгами или натурой позволяют поддерживать совокупный спрос на рынке, и даже в период депрессий он резко не уменьшается.

Таким образом, встроенные стабилизаторы смягчают циклические колебания производства и их последствия. Но они не могут решить главную задачу - ликвидировать причины негативных явлений, так как воздействуют не на них, а на следствия. Поэтому ни дискреционная, ни недискреционная фискальная политика обособленно работать не могут. Они постоянно дополняют друг друга, позволяя получить желаемый эффект. В помощь встроенным стабилизаторам разрабатывается комплекс правительственных программ. Как правило, это три основных вида программ:

o государственная программа занятости населения;

o комплекс различных социальных программ;

o совершенствование налоговой политики, и в первую очередь налоговых ставок.

Меры, определенные фискальной политикой, приносят значительный эффект в основном тогда, когда они разработаны на основе прогнозных данных и предвосхищают возможную ситуацию. Но случаются и неудачи. Поэтому при разработке фискальной политики нужно четко представлять те последствия, которые дадут предпринимаемые меры, и особенно важно учитывать мультипликационный эффект. Нужно помнить еще одно: наибольший эффект фискальная политика дает тогда, когда она действует в единстве с денежной политикой государства.