Финансовый рычаг

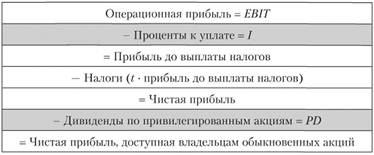

Подобно операционному рычагу, связанному с наличием у компании постоянных расходов, которые оплачиваются независимо от спадов и подъемов реализации компании, финансовый рычаг возникает вследствие наличия у компании заемного капитала и привилегированных акций, по которым необходимо выплачивать фиксированные платежи независимо от успешности деятельности компании. На рис. 9.6 показано, что собственники компании получают чистую прибыль после выплаты обязательных расходов по долгу и привилегированным акциям. В результате, подобно операционному рычагу, чистая прибыль компании изменяется непропорционально колебаниям операционной прибыли.

Рис. 9.6. Иллюстрация влияния фиксированных платежей по долгу и привилегированным акциям на формирование чистой прибыли компании

Финансовый рычаг (financial leverage) связан с наличием в структуре капитала компании заемного капитала, по которому нужно выплачивать обязательные фиксированные платежи (купонные, лизинговые, процентные и т.д.). Финансовый рычаг проявляется в том, что даже при небольших изменениях операционной прибыли происходит более существенное, непропорциональное снижение или увеличение чистой прибыли компании.

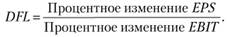

Финансовый рычаг (DFL) показывает, на сколько процентов возрастет/ снизится чистая прибыль компании (или прибыль на акцию, EPS), если операционная прибыль (EBIT) возрастет/снизится на 1%:

Например, если финансовый леверидж равен 1,5, то при увеличении операционной прибыли на 10% показатель чистой прибыли компании возрастет на 15%. В то же время если операционная прибыль снизится на 10%, то чистая прибыль сократится на 15%.

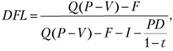

Эффект финансового рычага можно рассчитать для определенного уровня продаж по формуле

(9.3)

(9.3)

где I – процентные платежи по заемному финансированию; PD – дивиденды по привилегированным акциям; t – ставка налога на прибыль. Все остальные обозначения прежние.

В формуле (9.3) выражение Q(P – V) – F есть значение операционной прибыли, или EBIT, поэтому мы можем преобразовать указанную формулу к более удобному виду:

Разберем на примере влияние финансового рычага на прибыль компании.

Пример 9.4. Рассмотрим компании А и Б, активы которых равны и составляют 15 000 ден. ед. Компании имеют также одинаковые величины операционной прибыли, EBIT = 2000 ден. ед. Отличие компаний в том, что компания А не использует заемное финансирование, а у компании Б на долговое финансирование и собственный капитал приходится по 7500 ед. Долг компании Б представлен облигационным займом, купонные выплаты по которому составляют 12%. Требуется рассчитать рентабельность собственного капитала (ROE) для компаний А и Б для двух случаев:

1) налоги на прибыль отсутствуют;

2) налоги на прибыль равны 25%.

Решение

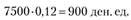

Если компания Б выплачивает 12% по облигационному займу, общий объем которого равен 7500 ден. ед., то общая сумма купонных выплат составляет

Используя схему, приведенную на рис. 9.4, рассчитаем значение рентабельности собственного капитала для компаний А и Б при отсутствии налогов (табл. 9.3).

Таблица 9.3

Рентабельность при отсутствии налогов

|

Проказатель |

Компания А |

Компания Б |

|

EBIT |

2000 |

2000 |

|

Купонные платежи по долг)' |

0 |

-900 |

|

Налог на прибыль (0%) |

0 |

0 |

|

N1 (чистая прибыль) |

2000 |

1100 |

|

ROE |

2000/15 000 = 0,1333 (13,33%) |

1100/7500 = 0,1467 (14,67%) |

Теперь проведем аналогичные расчеты с учетом налогообложения (табл. 9.4).

Таблица 9.4

Рентабельность с учетом налогообложения

|

Показатель |

Компания А |

Компания Б |

|

EBIT |

2000 |

2000 |

|

Купонные платежи по долгу |

0 |

-900 |

|

Прибыль до выплаты налогов |

2000 |

1100 |

|

Налог на прибыль (25%) |

500 |

275 |

|

N1 (чистая прибыль) |

1500 |

875 |

|

ROE |

1500/15 000 = 0,1 (10%) |

825/7500 = 0,11 (11%) |

Как следует из примера 9.4, в случае использования долгового финансирования рентабельность собственного капитала повышается, поскольку доля собственного капитала сократилась и на него приходится больший объем чистой прибыли. В результате использования заемного финансирования величина рентабельности собственного капитала (ROE) возрастает. При этом выигрыш в рентабельности от использования долга снижается, если возрастает ставка налогообложения. В рассмотренном примере при отсутствии налогов выигрыш в рентабельности составлял 14,67% –13,33% = 1,34%, а с учетом налогообложения в 25% выигрыш снизился на четверть, а именно:

Если бы заемное финансирование приносило столько выгод, то компании стремились бы минимизировать использование собственного капитала. Однако оборотной стороной привлечения долга является увеличение риска для собственников, что поясним на следующем примере.

Пример 9.5. В предыдущем примере 9.4 мы пришли к выводу, что при ожидаемом значении операционной прибыли в 2000 ден. ед. рентабельность собственного капитала выше для компании Б, использующей заемное финансирование. Теперь предположим, что в экономике наблюдается спад, в результате чего вместо ожидаемой EBIT в 2000 ден. ед. обе компании А и Б получили операционную прибыль только 940 ед. Ставка налога на прибыль по-прежнему составляет 25%. Требуется рассчитать ROE компаний А и Б для этого случая.

Решение

Поскольку все данные остались прежними, рассчитаем ROE для компаний и сравним ожидаемые показатели с фактическими (табл. 9.5).

Таблица 9.5

К примеру 9.5

|

Показатель |

Компания А |

Компания Б |

|

EBIT |

940 |

940 |

|

Купонные платежи но долгу |

0 |

-900 |

|

Прибыль до выплаты налогов |

940 |

40 |

|

Налог на прибыль (25%) |

235 |

10 |

|

N1 (чистая прибыль) |

705 |

30 |

|

Фактическое ROE (при EBIT = 940) |

705/15 000 = 0,047 (4,7%) |

30/7500 = 0,004 (0,4%) |

|

Ожидаемое ROE (при EBIT = 2000) |

10% |

11% |

|

Отклонение фактического ROE от ожидаемого |

5,3% |

10,6% |

Получается, что если компания не использует займы, то в результате сокращения реализации ее рентабельность собственного капитала (ROE) снизится с 10 до 9,4%, однако если она прибегает к займу то в случае такого же снижения спроса ее ROE значительнее: с 11 до 0,4%. Наличие у компании долга создает рычаг: при снижении операционной прибыли происходит существенное снижение прибыли на акцию в случае использования заемного финансирования.

Таким образом, наличие заемных средств позволяет увеличить ожидаемое значение прибыли. Однако если компания получила меньше операционной прибыли, чем планировалось, то вследствие воздействия финансового рычага прибыль на акцию снизится непропорционально. Среднее квадратическое отклонение рентабельности собственного капитала (ROE) повышается, если компания использует заемное финансирование. Акционеры принимают на себя более высокие риски, чем кредиторы, и компенсацией им может быть только более высокий уровень доходности, чем по заемному финансированию компании.