Эмпирическая иллюстрация модели

Для проверки гипотезы о влиянии фондового рынка и (или) финансовой системы на экономический рост используем панельные данные Всемирного банка за период времени 1988—2003 гг. Так как мы предполагаем, что уровень дохода может оказать значимое влияние на степень воздействия фондового рынка на экономический рост, в выборку следует отобрать страны с разным — крайне отличающимся — уровнем дохода. Из-за отсутствия полноценных данных по России целесообразно включить в исследование страны, в наибольшей степени на нее похожие по экономическим показателям (Аргентина и Боливия).

Построим несколько регрессионных уравнений, проверяя воздействие фондового рынка на разные каналы, по которым передается экономический рост.

База данных Всемирного банка предоставляет значения темпов прироста по ряду экономических показателей, из которых для наших целей могут подойти следующие:

• темпы прироста ВВП;

• темпы прироста ВВП на душу населения;

• темпы прироста капитала (capital formation growth as percentage of GDP);

• темпы прироста отраслевого выпуска (industry growth rates).

Первые два показателя являются традиционными характеристиками экономического роста. Третий показатель отвечает за формирование капитальных ресурсов в экономике. Так как фондовый рынок имеет дело с мобилизацией средств для капиталовложений, его развитие может оказать влияние в первую очередь на данный показатель. Кроме того, целесообразно рассмотреть влияние фондового рынка на темпы развития промышленности в стране (четвертый показатель), поскольку перераспределяемые через фондовый рынок ресурсы должны идти в первую очередь в промышленность при положительном воздействии фондового рынка на экономический рост.

В качестве характеристик глубины фондового рынка база данные Всемирного банка предлагает показатели рыночной капитализации компаний, зарегистрированных на бирже (в процентах от ВВП) (market capitalization of listed companies as percentage of GDP), a также совокупную стоимость акций как процент от ВВП (stocks traded, total value as percentage of GDP). Поскольку данные характеристики коррелируют между собой (капитализация компании и есть стоимость ее акций на бирже), для регрессионного уравнения целесообразно брать один из предложенных показателей.

База данных Всемирного банка ведет учет глубины фондового рынка по интересующим нас странам с 1988 г. Таким образом, выборку составляют данные за 1988—2003 гг.

Для анализа были отобраны страны с различным уровнем развития фондового рынка. США, Великобритания, Франция — страны с преобладанием фондового рынка. Аргентина, Бразилия, Индия, Греция, Италия и Германия — страны с относительно слабым фондовым рынком (но имеющимся в наличии).

Для измерения степени волатильности роста будем использовать следующую формулу:

где у, — темп прироста показателя в период г; ус1 — темп прироста показателя в период ((- 1).

Поскольку нас интересует размах колебаний темпа роста, вне зависимости от того, был ли подъем или спад в экономике в какой-либо период, будем рассматривать разницу в темпах роста по абсолютной величине.

Конечно, на волатильность роста оказывают влияние различные факторы. Но нас интересует в первую очередь принципиальная возможность или невозможность увидеть воздействие фондового рынка, как это характеризуется моделью. Поэтому мы считаем целесообразным провести простой регрессионный анализ для выяснения знака возможного влияния.

Уже средние значения показателей по выбранным странам свидетельствуют в пользу наличия определенной тенденции: чем более развит фондовый рынок, тем меньше волатильность роста.

Данные табл. 14.1 демонстрируют, что для стран с высокой степенью развития фондового рынка — Великобритании и США — темпы роста показывают существенно более низкий разброс, низкую волатильность по всем показателям экономического роста.

Для построения регрессионной модели были исключены Франция и Аргентина, поскольку для этих стран отсутствовали данные по некоторым параметрам.

Кроме показателей развития фондового рынка в модель были включены три других фактора, которые могли бы оказать влияние на волатильность (согласно многим исследователям), а именно:

• темпы роста экспорта (х2);

• темпы роста государственных расходов (х3);

• темпы роста денежной массы (М2) (х4).

Таблица 14.1. Средние показатели, 1988—2003 гг.

vol, — волатильность по темпам прироста ВВП;

vol2 — волатильность по темпам прироста ВВП на душу населения;

vol., — волатильность по темпам прироста капитала;

vol4 — волатильность по темпам прироста отраслевого выпуска.

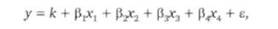

Наилучшие результаты были получены для следующих регрессионных уравнений. Уравнение 1:

где у — волатильность по темпам роста ВВП; х, — капитализация рынка.

Результаты регрессионного анализа 1 представлены в табл. 14.2. Таблица 14.2. Результаты регрессионного анализа 1

Я2 = 18,8%, R2adjmte6 = 15,5%, F = 5,67, Standard Error of the Estimates = 1,499994. Уравнение 2:

где у — волатильность темпов роста ВВП на душу населения; х1 — капитализация рынка.

Результаты регрессионного анализа последнего уравнения представлены в табл. 14.3.

Таблица 14.3. Результаты регрессионного анализа 2

R2 = 31,8%, Radjusled = 29,0%, F = 11,41, Standard Error of the Estimates = 1,356. Уравнение 3:

где у — волатильность темпов роста ВВП на дуигу населения; х1 — совокупная стоимость акций как процент от ВВП.

Результаты регрессионного анализа последнего уравнения представлены в табл. 14.4.

Таблица 14.4. Результаты регрессионного анализа 3

R2 = 28,6%, R2adjusted = 25,7%, F = 9,826, Standard Error of the Estimates = 1,38696.

Гораздо худшие результаты были представлены в модели с темпами роста капитала и примерно такие же — с темпами роста отраслевого выпуска.

Хотя статистические характеристики регрессий не могут достоверно подтвердить или опровергнуть нашу гипотезу, результаты регрессионного анализа демонстрируют устойчивую тенденцию к негативному влиянию степени развитости фондового рынка на волатильность роста. Во всех регрессиях знак коэффициента при соответствующей переменной фондового рынка отрицательный. То есть развитие фондового рынка действительно сглаживает экономические колебания. Таким образом, данные результаты можно трактовать как определенное подтверждение правильности проанализированной нами модели — хотя и требующее дополнительных исследований.