Трансфертное ценообразование при наличии внешнего рынка

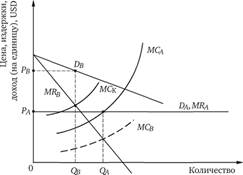

Если у филиала транснациональной компании, осуществляющего продажи, имеется внешний рынок, он может производить больше (или меньше), чем требуется филиалу, покупающему его продукцию. В этом случае филиал, осуществляющий продажи, свободен в обеспечении максимизации своей собственной прибыли. Принимая во внимание, что трансфертная цена будет зависеть от степени конкурентности внешнего рынка, рассмотрим сначала модель трансфертного ценообразования при наличии совершенно конкурентного внешнего рынка (рис. 21.7).

Как следует из рис. 21.7, филиал А будет иметь максимальную прибыль при объеме производства Qa. При этом он должен продавать QB единиц продукции филиалу В по цене Ра, а остальное (QA - - QB) – на внешнем рынке по той же цене.

Трансфертное ценообразование в условиях неполностью конкурентного внешнего рынка. При рассматриваемых условиях филиал А транснациональной компании может максимизировать свою прибыль, осуществляя ценовую дискриминацию (рис. 21.8).

Рис. 21.7. Модель трансфертного ценообразования в условиях совершенно конкурентного внешнего рынка

Рис. 21.8. Модель трансфертного ценообразования в условиях неполностью конкурентного внешнего рынка:

DBH – спрос на продукцию филиала А на внешнем рынке; MRВН – предельный доход отделения А на внешнем рынке; NMRB – чистые (нетто) предельные доходы филиала В, т.е. (MRВ - МСА); а – внешний рынок; б – филиал В; в – филиал А

Оптимальный объем производства филиала A составляет QA единиц (из условия MRa = МСA) с оптимальным уровнем трансфертной цены Р1 = МСА. При трансфертной цене Pt филиал В закупит QB единиц продукции у филиала А. На внешнем рынке оптимальный уровень продаж составит QBH единиц по цене Рвн. Установление трансфертной цены, равной предельным затратам филиала А, обеспечит гарантию того, что спрос филиала В будет соответствовать такому объему производства в подразделении А, при котором прибыль для транснациональной компании в целом и для обоих ее филиалов будет максимальной.

Трансфертные цены разрабатываются администрацией транснациональных компаний на основе единой экономической политики и выполняют специфические задачи, которые не характерны для обычного ценообразования.

К специфическим задачам трансфертного ценообразования относятся:

– минимизация налогового бремени (и прежде всего снижение уровня подоходных налогов, а также пошлин и других сборов, уплачиваемых при пересечении товаром границы);

– согласование интересов отдельных компаний в составе ТНК и раздел сфер влияния между ними;

– распределение и перераспределение прибыли между материнской и дочерними компаниями;

– перевод прибыли дочерних компаний из стран, где существуют запрет или ограничения на перевод прибыли;

– завоевание позиций на новых и труднодоступных рынках;

– раздел рынков сбыта и сфер влияния между дочерними компаниями;

– намеренное снижение прибыли, получаемой отдельными дочерними компаниями, в связи с опасением возникновения требований работников о повышении зарплаты или сокращением персонала;

– минимизация политических, экономических и кредитных рисков.

При определении политики трансфертного ценообразования учитывают такие факторы, как:

– экономическая и политическая структура принимающей страны (уровень таможенных пошлин, квот на импорт и т.п.);

– законодательство принимающей страны (налоговое, регулирующее внешнеэкономическую, предпринимательскую деятельность, валютно-кредитную сферу и т.п.);

– степень инфляции на рынке принимающей страны;

– политические, экономические и кредитные риски (например, вероятность изменения политического курса государства, законодательства, девальвации национальной валюты, риски неплатежей и т.п.);

– уровень цен на рынке принимающей страны;

– уровень либерализации валютного рынка;

– порядок экспатриации (перевода) прибыли из принимающей страны;

– порядок выплаты дивидендов в принимающей стране и др.

Принимая во внимание, что транснациональные компании могут необоснованно манипулировать трансфертными ценами с целью регулирования объемов налогооблагаемой прибыли, в развитых странах действует и совершенствуется налоговое законодательство о трансфертных ценах.

Оно предлагает различные методы пересчета трансфертных цен в рыночные с целью определения истинного налогооблагаемого дохода, прежде всего на базе тех рыночных цен, которые складываются между не связанными друг с другом фирмами. Однако на практике его применение довольно затруднительно, и прежде всего потому, что не всегда можно доказать, что у трансфертной цены есть рыночный аналог или что данная цена трансфертная, а не рыночная.

Существует и международная практика регулирования трансфертного ценообразования: так, с 1994 г. действуют Рекомендации по трансфертным ценам для ТНК и их налогообложению, разработанные Организацией экономического сотрудничества и развития (OECD).