Расчет потребности предприятия в финансовых ресурсах

Эффективное управление финансовыми ресурсами предполагает обеспечение своевременного наличия у предприятия необходимых объемов финансовых ресурсов.

Потребность предприятия в финансовых ресурсах зависит от выбранной модели финансовой политики. В зависимости от планов поведения в краткосрочном периоде организация выбирает из трех основных моделей финансовой политики.

1. Максимизация выпуска продукции (работ, услуг) через демпинг, смягчение кредитной политики, активную рекламную и маркетинговую поддержку продукции, развитие каналов дистрибуции и т.д. Основным приоритетом организации становится рост бизнеса, увеличение доли на рынке. Этому соответствует рискованная финансовая политика — отпускные цены опускаются до точки безубыточности и ниже, используются заемные средства и т.д. Главная задача, которая решается в данной ситуации — достижение компромисса между долей рынка и рентабельностью продукции (товаров, работ, услуг).

2. Обеспечение безубыточной работы предприятия с параллельным удержанием рыночной доли. Целью финансовой политики является поддержка оборота на определенном уровне, возможно в ущерб рентабельности, но выше точки безубыточности. Долгое время придерживаться подобной стратегии опасно, так как это может привести к появлению более агрессивных конкурентов и потере доли рынка.

3. Максимизация прибыли при минимальном риске. Такая политика характерна для зрелых компаний, удерживающих прочные позиции на рынке. Целью финансовой политики становится отдача на вложенный капитал, поэтому выручка от реализации продукции (работ, услуг) планируется таким образом, чтобы получаемая в результате маржинальная прибыль была наибольшей. Но если доля па рынке долгое время остается неизменной или снижается, необходимы мероприятия по повышению лояльности клиентов.

Любая модель финансовой политики опирается на следующие правила:

— нужно достигнуть рыночной уникальности (бизнес должен быть обращен к определенному кругу потребителей, а не ко всем потребителям);

— следует определить формальные цели и разработать жизнеспособный план с достижимыми целями;

— необходимо уравновесить контроль с децентрализацией ответственности.

Своевременное и методологически обоснованное планирование потребности предприятия в финансовых ресурсах создает следующие важные преимущества в бизнесе:

— делает возможной подготовку к будущему использованию условий рынка;

— проясняет имеющиеся проблемы и диспропорции в основной деятельности, инвестициях, специальных мероприятиях, выполнении обязательств с контрагентами;

— улучшает координацию действий организации;

— обосновывает контроль.

Потребности основной, инвестиционной и финансовой деятельности организации должны быть обеспечены финансовыми ресурсами в оптимальном размере. Для этого анализируются стратегические цели организации, укрупненные показатели ее деятельности с целью увязки источников финансовых ресурсов с направлениями расходования. Годовая потребность в финансовых ресурсах рассчитывается на базе стратегического плана и детализируется в бюджетах на полугодие, квартал, месяц, декаду. План составляется в шахматной форме, где по графам отражаются источники финансирования, по строкам — статьи расходов. Пересечение граф со строками показывает финансируемые мероприятия основной, инвестиционной или финансовой деятельности.

Составление расчета начинают с планирования выручки, затем определяют лимиты затрат труда, материалов, энергии и источники их финансирования, объем расходов на капитальные вложения, вложения в формирование основного стада продуктивного и рабочего скота, затраты на социальные и специальные мероприятия. Потом уточняют прибыль и направления се распределения и составляют баланс доходов и расходов (финансовый план). Все показатели взаимно увязываются с балансировкой по суммам и срокам.

Для оценки потребности в оборотных активах нужно выполнить следующие шаги:

— составить план производства и на его основе определить нормативы расхода материалов;

— на основании принятых в организации максимально разрешенных объемов отгрузки продукции (работ, услуг) покупателям и периода отсрочки платежа оценить предстоящий объем дебиторской задолженности;

— период оборота дебиторской задолженности принять равным периоду отсрочки платежа, установленному в типовом договоре организации и в принятой политике управления оборотными активами;

- период оборота запасов установить равным периоду от момента оплаты материалов (работ, услуг) поставщику до момента получения денежных средств за отгруженную продукцию.

Исходная и конечная фаза движения оборотных активов — платежи, поэтому необходимо обеспечивать беспрепятственное расчетно-платежное обслуживание кругооборота средств через нормирование запасов сырья, материалов, готовой продукции, контроль дебиторской задолженности.

Принципы нормирования выбирают из двух вариантов:

1) максимальное покрытие оборотных активов собственными источниками;

2) минимальное покрытие оборотных активов собственными источниками.

По первому принципу планируются оборотные активы на конец года. Это объясняется формированием остатков семян, животных на выращивании и откорме, в основном за счет внутреннего оборота на предприятии.

По принципу минимальности покрытия оборотных активов собственными источниками планируются минимальные остатки оборотных средств, переходящие на следующий год, в том числе:

- все производственные запасы промышленного изготовления;

- остатки незавершенного производства в промышленных, подсобных и вспомогательных производствах;

- остатки готовой продукции, покупных кормов и средств в расчетах.

Норма оборотных средств (запасов, дебиторской задолженности и др.) устанавливается в относительных показателях, измеряется в днях, процентах или других показателях. Денежное выражение этой нормы представляет собой норматив собственных оборотных средств.

Создание нормативов для всех оборотных активов неоправданно. К ненормируемым статьям оборотных активов относятся: расходы будущих периодов, НДС по полученным товарам (работам, услугам), прочие дебиторы и кредиторы.

Нормированию подлежат только те статьи оборотных активов, в отношении которых соблюдаются следующие условия:

— хозяйственные операции с той или иной группой оборотных активов носят регулярный характер;

— нормируемые оборотные активы существенны (их доля в общей сумме оборотных активов составляет более 5—10%) и однородны по своему составу;

— организация может управлять данным видом активов. Нормирование оборотных средств производится с применением следующих методов: прямым счетом, на основании статистических данных, коэффициентным методом, аналитическим методом, на основании бенчмаркинга. Выбор метода зависит от доступности сравнительных данных, трудоемкости расчетов, специфики бизнеса.

Методом прямого счета пользуются, если можно определить продолжительность выполнения бизнес-процессов. Так, на конец года на основании расчета планового оборота стада определяется минимальное количество животных на выращивании и откорме. Норма оборотных средств рассчитывается по каждому виду животных прямым подсчетом средней стоимости одной головы исходя из фактической себестоимости ее на начало года или стоимости приплода при рождении с добавлением плановых затрат на их ОГЛАВЛЕНИЕ в планируемом периоде. Норматив собственных оборотных средств по животным на выращивании и откорме соответствует плановой себестоимости выходного поголовья.

Статистический метод сводится к расчету потребности в оборотных активах как проценту от объема продаж. Значение процента по каждой категории активов (запасам, дебиторской задолженности) устанавливается на основании статистических данных за прошедшие периоды, оценки конкурентной среды и потенциальных возможностей каждого подразделения организации. Расчет норматива дебиторской задолженности выполняется на основании показателя среднего периода оборачиваемости предшествующих периодов. Для этого анализируется статистика нескольких периодов по соответствующей статье, рассчитываются фактические их значения за прошедшие периоды и возможные оптимистические показатели. После этого экспортно определяется значение норматива.

Коэффициентный метод сводится к корректировке нормативов, установленных для предшествующего отчетного периода, с помощью различных коэффициентов.

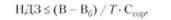

Аналитический метод основывается на детальном анализе запасов товарно-материальных ценностей и дебиторской задолженности с последующей корректировкой до оптимального размера активов предприятия. Так, норматив дебиторской задолженности (НДЗ), устанавливается по формуле

где В плановая выручка в ценах реализации от стоимости переданных покупателю продукции (работ, услуг), руб.; Вб — плановая выручка в ценах реализации от стоимости переданных покупателю продукции (работ, услуг) за наличный расчет, руб.; Ссор — средневзвешенный срок оплаты по условиям договоров на реализацию продукции (работ, услуг) за отчетный период, дней; Т — количество дней в планируемом периоде.

Связь между движением дебиторской задолженности и денежными поступлениями характеризуется с помощью операционного цикла. Операционный цикл — период, в течение которого денежные средства отвлечены из оборота предприятия. Он начинается с момента выдачи авансов поставщикам и заканчивается датой получения денежных средств за продукцию, реализованную на условиях отсрочки платежа.

Норматив остатков денежных средств в пути устанавливается не выше произведения средневзвешенного срока зачисления денежных средств на счет в банке и отношения плановой выручки к количеству дней в расчетном периоде.

Ориентируясь на программу сбыта, необходимо последовательно строить управление запасами готовой продукции, незавершенного производства, сырья и материалов.

Собственные оборотные средства на запасы кормов планируются только в размере страхового запаса в процентах от годовой потребности: по зернофуражу — 8,3%, грубым кормам — 15—20%, подстилке — 15%. В хозяйствах, перешедших на круглогодичное кормление скота силосом, страховой запас составляет 8,3% от годовой потребности. На зимних отгонных пастбищах создается запас сена в 100% годовой потребности. Для зимнего кормления пчел норматив на кормовые запасы меда составляет 5 кг на каждую пчелосемью, планируемую на конец года.

Метод бенчмаркинга применим при наличии достоверных данных о нормативах похожих предприятий. Но не всегда предприятие располагает сравнительными данными о нормативах, используемых предприятиями-аналогами.

Каждое предприятие рассчитывает размер необходимых ему для обеспечения бесперебойного ведения бизнеса финансовых ресурсов исходя из технологии бизнеса, особенностей снабжения, реализации, расчетов.