Виды скользящих средних

Аналитики, применяющие для анализа скользящие средние, отмечали, что использованная нами модель расчета скользящего среднего, при которой сумма цен за определенный период просто делится на количество дней в периоде, не учитывает большее влияние на текущие цены цен последних дней перед сегодняшним.

Такое скользящее среднее получило название "простое скользящее среднее" (simple moving average", SMA). Простое скользящее среднее рассчитывается по формуле

где – сумма цен за период N; N–количество дней в периоде.

– сумма цен за период N; N–количество дней в периоде.

Действительно, участник рынка сравнивает текущую цену в первую очередь со вчерашней ценой, а не с ценой 20 дней назад, а при расчете простого скользящего среднего цене и первого и последнего дня придается одинаковый вес. Кроме того, в простых скользящих средних, особенно коротких, величины первой и последней цены в периоде сильно влияют на результат, так как при расчете очередного значения из суммы выбывает первая цена слева и прибавляется новая справа. В результате даже усредненные значения могут сильно колебаться.

Как следствие, были предложены другие модели расчета скользящего среднего, к которым в первую очередь относятся взвешенное скользящее среднее и экспоненциальное скользящее среднее.

Взвешенное скользящее среднее (weighted moving average, WMA) может рассчитываться двумя способами.

Скользящее среднее, взвешенное по номеру дня в периоде, рассчитывается следующим образом. Каждому дню в периоде, взятом для расчета скользящего среднего, присваивается порядковый номер, начиная с единицы. Затем цена соответствующего дня умножается на порядковый номер этого дня, а полученная сумма делится на сумму номеров:

где  – сумма произведений цен на порядковые номера соответствующих дней;

– сумма произведений цен на порядковые номера соответствующих дней;  – сумма порядковых номеров дней в периоде.

– сумма порядковых номеров дней в периоде.

Скользящее среднее, взвешенное по объему торгов. Для расчета этого скользящего среднего используются данные по ценам и объемам сделок в соответствующие дни периода:

где  – сумма цен, перемноженных на объемы торгов в пери

– сумма цен, перемноженных на объемы торгов в пери

оде расчета скользящего среднего;  – сумма объемов торгов в периоде.

– сумма объемов торгов в периоде.

Третий из наиболее распространенных методов расчета скользящего среднего позволяет получать экспоненциальное скользящее среднее (exponentially moving average, ЕМА). В этом методе последнему дню постоянно придается больший вес, чем другим дням в периоде:

где Priceсегодня – сегодняшняя цена закрытия; ЕМАвчера –ЕМА вчерашнего дня; К = 2 : (N + 1); N – число дней в периоде расчета скользящего среднего.

Так, если N= 7, то К= 2 : (N + 1) = 2 : (7 + 1) = 0,25 или 25%.

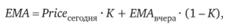

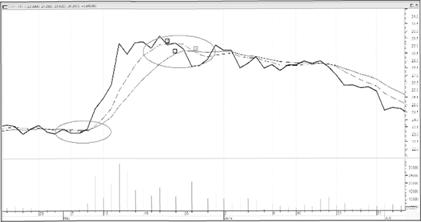

Все три вида скользящего среднего представлены на графике цен обыкновенных акций ОАО "Сбербанк России" (рис. 14.24). Непрерывной линией обозначено простое скользящее среднее, пунктирной – взвешенное по номеру дня в периоде и точечно-пунктирной – экспоненциальное. Хорошо видно, что простое скользящее среднее несколько отстает от двух других скользящих средних.

Рис. 14.24. Простое, взвешенное и экспоненциальное 17-дневное скользящее среднее на графике обыкновенных акций ОАО "Сбербанк России"

Фильтры при использовании скользящих средних

Для защиты отложных сигналов, которые могут подавать пересекающиеся скользящие средние и кривые цен, практикой выработаны специальные фильтры.

Временной фильтр представляет собой задержку в принятии решения после получения сигнала. Это особенно важно для кратко- и среднесрочных скользящих средних. Участник рынка, получив сигнал о пересечении двух линий, делает паузу в два или три дня. Бо́льшая часть сигналов являются ложными, и цена после этого опять возвращается в направлении тренда.

Процентный фильтр. Участник рынка может установить для себя, что решение о входе или выходе с рынка будет им принято, если после сигнала о изменении тренда цена отклонится вверх или вниз на определенный процент. Например, при прорыве вниз при цене 1500 руб. за акцию процентный фильтр установлен в 5%. Решение о выходе из рынка будет принято при падении цены до 1425 руб. (1500 – 1500 ∙ 0,05).

Выход за уровень прорыва всего дневного диапазона цен. Напоминаем, что в аналитических системах скользящие средние по умолчанию строятся на ценах закрытия, поэтому при пересечении линией цены линии скользящего среднего считается важным, чтобы через этот рубеж перешел весь дневной диапазон цен, а не только их часть.

Пересечение ценой заранее установленной границы. Можно заранее установить, что после пробоя линии скользящего среднего цена может измениться на определенную величину, только после достижения которой принимается решение о входе или выходе рынка.

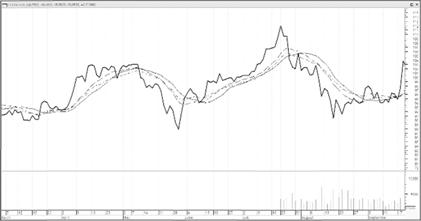

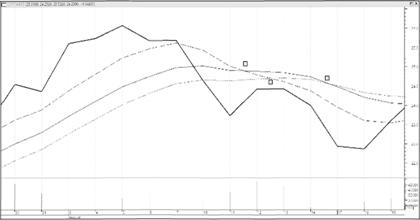

Процентные конверты (percentage envelops). Этот метод предусматривает использование двух дополнительных линий, расположенных сверху и снизу от кривой скользящего среднего на установленном расстоянии, выраженном в процентах. Сигнал к покупке появляется, когда кривая цены пересечет все три линии снизу вверх, а к продаже, наоборот, пересечет три линии сверху вниз. Этот фильтр также позволяет пользователю самостоятельно устанавливать величину процентного отклонения, расширяя или сужая коридор (рис. 14.25).

Рис. 14.25. "Процентный конверт" на 2,5%, построенный на 17-дневном взвешенном скользящем среднем на графике цен обыкновенных акций ОАО "ГМК Норильский никель".

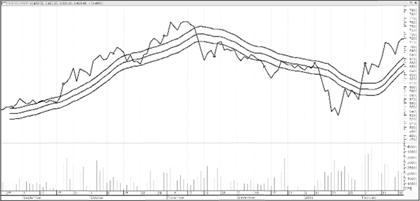

Полоса максимумов-минимумов (high-low band). В основе этого фильтра лежит три скользящих средних, построенных соответственно на максимальных, минимальных ценах и ценах закрытия. Сигналы к покупке или продаже поступают, когда цена пересечет все три скользящие средние (рис. 14.26).

Рис. 14.26. Полоса максимумов-минимумов, построенная на 13-дневном взвешенном скользящем среднем на графике цен обыкновенных акций ОАО "АвтоВАЗ"

Сигналы к покупке или продаже акций поступают только тогда, когда кривая цены пересекает все три скользящие средние. Правильно подобранный вид и период скользящего среднего позволяют создать очень точный фильтр, помогающий избежать излишних затрат.

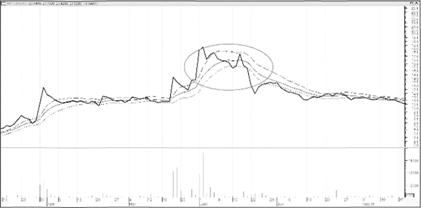

Метод двойного пересечения. Рассмотренные нами фильтры позволяют получать дополнительные сигналы, помогающие в принятии решения. Подобного рода сигналы можно встроить в сам аналитический инструмент. Одним из таких инструментов является метод двойного пересечения. В этом аналитическом инструменте используются два скользящих средних с отличающимися периодами. Их пересечения с кривой цены и между собой дают три последовательных сигнала (рис. 14.27).

В нашем примере используются два взвешенных скользящих средних с периодами 7 дней (на графике – пунктирная линия) и 13 дней (сплошная линия). Анализ проводится в следующем порядке. Сначала кривая цены должна пересечь короткое скользящее среднее (на графике точка пересечения означена 1), затем – длинное (точка 2), а затем два скользящих средних должны пересечься между собой (точка 3). Если третье пересечение не состоится, участник рынка остается в прежней позиции. Одним из важных условий является правильный выбор периода скользящих средних. При выборе слишком длинных периодов сигнал придет с запозданием, а при очень коротких периодах увеличится количество ложных сигналов.

Рис. 14.27. Метод двойного пересечения на 7- и 13-дневном взвешенном скользящем среднем на графике цен обыкновенных акций ОАО "Сургутнефтегаз"

Метод тройного пересечения. На использовании в аналитических инструментах двух скользящих средних аналитики не остановились. Еще один широко используемый метод предусматривает применение трех скользящих средних с разными периодами (рис. 14.28).

Рис. 14.28. Метод тройного пересечения на 7-, 13-и 17-дневном взвешенном скользящем среднем на графике цен обыкновенных акций ОАО "Сургутнефтегаз)

В примере, изображенном на рис. 14.28, показано, что в данном инструменте кривая цены в анализе не участвует. Сигналами для принятия торгового решения являются: сигнал 1 – пересечение 7-дневного скользящего среднего с 13-дневным, сигнал 2 – пересечение 7-дневного скользящего среднего с 17-дневным, и сигнал 3 – пересечение 13- и 17-дневных скользящих средних между собой. Если третье пересечение не произойдет, то участник рынка сохраняет свою позицию.