Лекция IV. Финансовый анализ банковской деятельности

В результате освоения материала главы 12 студент должен:

знать

• ОГЛАВЛЕНИЕ и специфику оценки финансовых результатов деятельности банка;

• особенности управления ликвидностью коммерческого банка;

уметь

• рассчитывать основные показатели финансовой деятельности банка; владеть

• основными понятиями и терминами в сфере финансов.

Регулирование доходной базы коммерческого банка

Максимизация прибыли при минимизации расходов является основной целью деятельности коммерческого банка. Прибыль или убытки, полученные банком, – показатели, концентрирующие результат разнообразных пассивных и активных операций банка и отражающие влияние всех факторов, воздействующих на его деятельность.

В России у большинства банков основными являются процентные доходы, поэтому при управлении доходной базой коммерческого банка наибольшее внимание необходимо уделять именно процессу их получения. Непроцентные доходы, как правило, связаны с имиджем банка на рынке. Операции, приносящие подобные доходы, привлекают клиентов, но не приносят высокой прибыли.

Разница между процентами, взимаемыми банком по активным операциям и уплачиваемыми по привлеченным средствам, служит основой банковской прибыли. Это процентная маржа – разница между процентным доходом и расходами коммерческого банка. За счет процентной маржи покрывается большинство расходов коммерческого банка. Поэтому банк стремится приобрести ресурсы как можно дешевле, а продать ресурсы и услуги но рентабельной ставке. В связи с этим актуальным становится правильное ценообразование на банковские услуги.

При установлении процентной ставки по кредиту банк должен принимать в расчет стоимость привлекаемых средств и операционные расходы банка.

Различают рыночную и реальную стоимость кредитных ресурсов. Средняя рыночная стоимость ресурсов определяется как отношение процентов, уплаченных за определенный период, к средней величине кредитных вложений в том же периоде. Реальная цена представляет собой скорректированную на норму обязательных резервов рыночную цену:

Простейшая модель установления ставки по кредиту предполагает, что процентная ставка по любому кредиту устанавливается на основе следующих компонентов:

– предельной стоимости привлеченных для кредитования средств;

– других операционных расходов банка, отличных от расходов по привлечению средств;

– надбавки для защиты банка от риска неисполнения обязательств;

– желаемой прибыли.

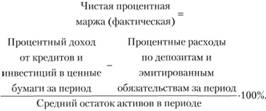

Каждый из указанных компонентов может быть выражен в форме годовых процентов относительно суммы кредита, т.е. выдачу кредитов банк должен осуществлять с учетом процентной маржи, показывающей, насколько доходы от активных операций способны перекрывать расходы по пассивным операциям. Коэффициенты процентной маржи могут показывать ее фактический и достаточный уровень для банка:

В данной формуле в качестве знаменателя могут использоваться доходные активы, т.е. активы, приносящие доход в форме процента (в основном выданные банком кредиты и производственные инвестиции в ценные бумаги).

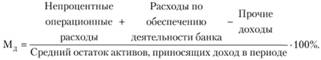

Коэффициент достаточной процентной маржи (МД) показывает ее минимально необходимый для банка уровень. При его расчете исходят из основного назначения процентной маржи – покрытия расходов банка:

К прочим доходам относятся комиссии за расчетно-кассовое обслуживание, трастовые, информационные, консультационные и другие услуги. Достаточная маржа может рассчитываться, как за истекшие периоды на основе фактических данных, так и на планируемый период на основе прогнозных величин.

Непроцентная маржа, рассчитываемая как разница между непроцентным доходом и непроцентными расходами, является второстепенным слагаемым прибыли и, как правило, отрицательна. Это означает, что непроцентные доходы не покрывают непроцентных расходов, которые поглощают часть процентной маржи.

Коэффициент непроцентной маржи (КНМ) определяется по формуле

Рассчитав значения коэффициентов процентной и непроцентной маржи, можно сопоставить их с мировыми стандартами: нормативный уровень коэффициента процентной маржи составляет 3–4%, коэффициента непроцентной маржи – 1%.

Также можно определить коэффициент чистой маржи операционной прибыли банка (Ком):

Коэффициенты маржи операционной прибыли, процентной и непроцентной маржи являются показателями эффективности работы банка. Они отражают, насколько успешно банк обеспечивает сохранение опережающего темпа роста доходов (прежде всего, процентов по банковским кредитам, инвестициям и комиссий за услуги) по сравнению с темпами роста расходов (в основном процентов по депозитам и займам на денежном рынке). Коэффициент процентной маржи определяет размер спреда (разницы) между доходами и расходами по процентам, который был получен банком путем регулирования доходных активов и поиска наиболее дешевых ресурсов.

Непроцентная маржа определяет соотношение непроцентных доходов (различные комиссионные вознаграждения, полученные банком) и произведенных непроцентных расходов (заработная плата, затраты на ремонт и техническое обслуживание банковского оборудования, расходы на покрытие убытков). У большинства банков она отрицательна.