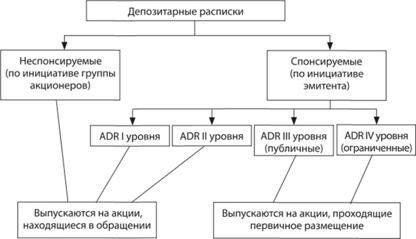

Виды депозитарных расписок

Депозитарные расписки делятся на неспонсируемые (non-sponsored ADR) и спонсируемые (sponsored ADR), которые в свою очередь подразделяются на несколько видов (рис. 8.4).

Рис. 8.4. Виды депозитарных расписок

Неспонсируемые ADR выпускаются по инициативе крупного акционера или группы акционеров, владеющих значительным числом акций компании. Преимуществом неспонсируемых ADR является относительная простота их выпуска. Требования Комиссии по биржам и ценным бумагам США к акциям, против которых выпускаются неспонсируемые ADR, заключаются лишь в предоставлении ей пакета документов, подтверждающих полное соответствие деятельности компании эмитента и ее акций законодательству, действующему в стране эмитента. Недостатком неспонсируемых ADR является то, что торговать ими можно только на внебиржевом рынке, включив их в "Розовые страницы" (Pink Sheets) – ежедневный бюллетень, публикующий цены маркет-мейкеров внебиржевого рынка. Данные ADR не допускаются к торговле на биржах и в системе NASDAQ. Поэтому котировки неспонсируемых ADR, выставляемые маркет-мейкерами, носят информационно-справочный характер. Заключение договора купли-продажи осуществляется при личной встрече, по телефону или при помощи средств электронной связи. В последнее время наблюдается уменьшение количества выпусков неспонсируемых ADR.

Спонсируемые ADR выпускаются по инициативе эмитента. Таким же путем организуется и выпуск GDR. Для спонсируемых ADR существует четыре уровня программ. Основное их различие состоит в том, позволяют ли они привлекать дополнительный капитал путем эмиссии акций или нет. Первые два уровня допускают выпуск расписок лишь против уже находящихся во вторичном обращении акций. III и IV уровни позволяют выпускать расписки на акции, которые только проходят первичное размещение.

Для выпуска спонсируемых ADR I уровня требуется такой же минимум документации, как и для неспонсируемых. Комиссия по ценным бумагам и биржам США должна удостовериться, что эмитент соблюдает все нормы законодательства своей страны. ADR I уровня могут выпускаться только на уже находящиеся в обращении акции. Торговля ADR I уровня осуществляется на внебиржевом рынке через упомянутый ежедневный бюллетень Pink Sheets или через электронную доску объявлений Bulletin Board.

II уровень спонсируемых ADR требует представления в Комиссию части финансовой отчетности эмитента по стандартам, принятым в США. Американское законодательство обычно требует от своих компаний большей открытости, чем европейское. Таким образом, к выпуску ADR II уровня допускаются эмитенты, которые, как правило, могут более полно, чем того требует законодательство их страны, раскрыть информацию о своей деятельности. Из российских компаний ADR II уровня выпустили "Ростелеком", "Татнефть". ADR II уровня могут быть включены в листинг автоматизированной системы торговли для NASDAQ, Нью-Йоркской и Американской фондовых бирж. Необходимо отметить, что ADR II уровня встречаются редко, так как требования к отчетности эмитента практически совпадают с требованиями, предъявляемыми к выпуску ADR III уровня.

III уровень, как уже отмечалось выше, позволяет выпускать расписки на акции, которые только проходят первичное размещение. Это та самая вершина, к которой стремятся эмитенты, ее достижение означает хороший шанс для получения прямых инвестиций в твердой валюте. ADR III уровня распространяются по публичной подписке (public offer). Для осуществления выпуска публичных ADR III уровня необходимо представить в Комиссию по биржам и ценным бумагам финансовую отчетность, соответствующую принятым в США стандартам бухгалтерского учета. Поэтому они имеют те же права, что и любые американские акции. Публичные ADR III уровня котируются в системе NASDAQ, Нью-Йоркской и Американской фондовых биржах.

ADR IV уровня (их называют ограниченные – RADR-restricted ADR) разрешено размещать лишь среди ограниченного круга инвесторов. Данные ADR появились лишь в 1990 г. Их появлению способствовали американские инвесторы, которые хотели расширить инвестиционные возможности путем более решительной экспансии на рискованных фондовых рынках. Программы ограниченных ADR, позволяя привлекать дополнительный капитал, не требуют представления в Комиссию по ценным бумагам финансовой отчетности, составленной в соответствии со стандартами, принятыми в США. Однако расписки данного типа могут иметь хождение лишь среди квалифицированных инвесторов, аналитические службы которых в состоянии самостоятельно провести исследование того или иного эмитента (такие инвесторы имеют статус QIB – Qualified Instituonal Buyer). Эти инвесторы могут осуществлять сделки через компьютерную сеть PORTAL, созданную национальной ассоциацией дилеров фондового рынка специально для обеспечения торговли ограниченными ADR.

При покупке ADR иностранный инвестор избегает общения с незнакомым ему фондовым рынком страны эмитента и сложностей, которые с этим связаны. Все сделки совершаются на американском рынке в соответствие с американским законодательством. Поэтому инфраструктурные риски, связанные с функционированием фондового рынка, для инвестора снимаются. Кроме того, не возникает хлопот с получением и конвертацией дивидендов и непосредственным общением с эмитентом – все это берет на себя депозитарный банк.

Большинство российских компаний на американском фондовом рынке выпускали ADR I уровня ("ЛУКойл", "Северский трубный завод", "ГУМ" и др.) либо ограниченные ADR ("Газпром", "Мосэнерго" и др.). Обусловлено это тем, что не все российские компании ведут отчетность по международным стандартам, а это является непреодолимым барьером при прохождении листинга на бирже. Кроме того, эмитент должен раскрыть большой объем информации о себе, собственниках, аффилированных структурах и другие сведения, что в ряде случаев компании делают неохотно.

Для того чтобы организовать выпуск ADR или GDR на свои акции, компания прибегает к услугам инвестиционного консультанта. Консультант рекомендует депозитарий (подразделение какого-либо инвестиционного банка). При этом инвестиционный банк обычно становится менеджером проекта по выпуску ADR.