Виды денежной эмиссии

Денежная эмиссия – это создание и поступление в денежный оборот платежных средств в наличной и безналичной форме (табл. 2.3). Депозитная эмиссия представляет собой увеличение центральным банком своих кредитных вложений путем выдачи ссуд, повышающих остатки на депозитах кредитных институтов. Безналичные деньги выпускаются в хозяйственный оборот, когда коммерческие банки предоставляют ссуды своим клиентам. Бюджетная эмиссия – это выпуск денег на покрытие дефицита государственного бюджета и расходов путем приобретения центральным банком государственных цепных бумаг при их первичном размещении или размещение па вторичном рынке. Банкнотная эмиссия денег (эмиссия банкнот и монет) непосредственно осуществляется центральным банком, казначейская эмиссия денег (эмиссия казначейских билетов и монет) – казначействами, обладающими эмиссионным правом.

Таблица 2.3

Виды денежной эмиссии

|

Виды эмиссии |

|||

|

Депозитная |

Бюджетная |

Банкнотная |

Казначейская |

|

Ссуды кредитным институтам |

Банкноты и монеты |

Казначейские билеты и монеты |

|

|

Размещение на рынке государственных ценных бумаг |

|||

Законодательно установленный порядок выпуска в обращение денежных знаков является составной частью денежной системы государства (эмиссионной системы). Регулирующая эмиссия денег вносит временные коррективы в состав и структуру денежной массы и осуществляется путем использования отдельных инструментов денежно- кредитной политики центрального банка.

Выпуск денег в хозяйственный оборот путем создания безналичных платежных средств обеспечивает большую часть денежной массы благодаря безналичным расчетам, денежные средства на счетах клиентов в банках отражают записи остатков оборотов. Предоставляя кредиты клиентам, банки открывают им счета на суммы выданных средств, формируя таким образом долговые требования. Следовательно, банки превращают долговые требования к своим клиентам в платежные средства. Депозиты мобилизуются вкладчиками посредством поручений по перечислениям в процессе безналичных расчетов. Процесс создания и ликвидации депозитов ограничен спросом на деньги, ликвидностью кредитных институтов (банков), величиной их свободных резервов и другими факторами.

Эмиссия наличных денег – выпуск наличных денег центральным банком в целях увеличения денежной массы в обращении для обеспечения экономики законными платежными средствами.

Необходимость обслуживания товарооборота означает, что новые выпуски наличных денег могут осуществляться либо в целях замены физически износившихся банкнот, либо под рост национального богатства.

Центральные банки занимаются не только производством банкнот, но и их дизайном. Они уделяют большое внимание обеспечению долговечности банкнот и разработке способов защиты их от подделки. Российская Федерация как суверенное государство благодаря эмиссионной деятельности Банка России стала выпускать на своей территории собственную валюту (российские рубли) с 1 июля 1993 г., а российские монеты – с 1 января 1998 г.

Для оценки оптимальной емкости совокупного денежного оборота и потенциального предложения денег Банк России использует математические модели функций спроса и предложения денег. Плановые показатели лимитов по объему выпуска наличных денег в обращение отдельно не устанавливаются. При осуществлении эмиссионных операций Центральный банк РФ исходит из потребностей хозяйственного оборота и государства.

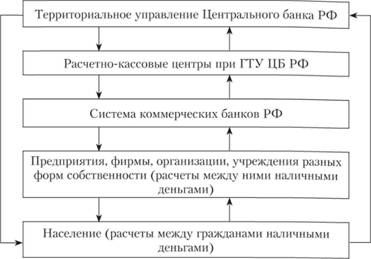

Эмиссию наличных денег проводят Центральный банк и его расчетно-кассовые центры (РКЦ), созданные в регионах для расчетно-кассового обслуживания коммерческих банков. В РКЦ ее проводят резервные фонды и оборотные кассы. В резервных фондах хранится запас денежных знаков, предназначенных для выпуска в обращение в случае увеличения потребности хозяйства региона в наличных деньгах. Эти деньги не считаются находящимися в обращении, поскольку они не совершают движение, являются резервом.

Если сумма поступлений наличных денег в оборотные кассы РКЦ превышает размер выдач денег из них, то средства изымаются из обращения. При этом они переводятся из оборотных касс РКЦ в их резервные фонды. Перевод наличных денег из резервного фонда в оборотные кассы РКЦ осуществляется только с разрешения территориального управления Центрального банка. Это эмиссионная операция РКЦ, хотя в целом по стране эмиссия наличных денег может и не произойти.

На размер денежной массы влияют:

1) увеличение и расширение товарной массы, рост товарного производства под влиянием увеличения числа субъектов рыночных отношений, активность и организованность производства и торговли, увеличивающие товарное предложение и снижающие при этом порчу и потерю товаров;

2) рост цен, не связанный с изменением свойств и качества товаров и услуг, спекулятивные операции участников денежного оборота, неадекватная налоговая политика государства при отсутствии конкретных условий формирования цен, появление посредников, усиление влияния монопольных цен и криминальной среды;

3) снижение скорости обращения денег; увеличение доли наличных денег в денежной массе и сбережениях населения, слабая организация торговли и производства, дефицит и неадекватность товарного предложения, политические и административные ограничения, общие и системные риски.

Наличные деньги выпускаются в оборот в процессе кассовых операций кредитными институтами (коммерческими банками), которые выдают их клиентам из своих операционных касс. Те, в свою очередь, погашают ссуды и сдают наличные деньги в операционные кассы банков.

Из двух форм эмиссии денег – наличной и безналичной – первичной является безналичная. Она осуществляется посредством зачисления дополнительно выпускаемых денег на корреспондентские счета в банках в виде кредитов центрального банка или бюджетных ассигнований.

Денежный оборот – это совокупность всех платежей в наличной и безналичной форме за определенный период (табл. 2.4). Безналичный денежный оборот – оборот денег, в котором они выполняют функцию средства платежа. Он обслуживается банковскими депозитами, деньгами на расчетных и текущих счетах, бюджетных счетах с использованием платежных поручений, платежных требований, инкассовых поручений, чеков, аккредитивов, банковских карточек.

Таблица 2.4

Структура денежною оборота

|

Денежный оборот |

||

|

Наличный |

Безналичный |

|

|

Деньги как средство обращения |

Деньги как средство платежа |

Деньги как средство платежа |

|

Банкноты |

Банкноты |

Банковские депозиты |

|

Казначейские билеты |

Казначейские билеты |

Деньги на расчетных, текущих и бюджетных счетах |

|

Монеты |

Монеты |

Платежные требования |

|

Инкассовые поручения |

||

|

Чеки |

||

|

Аккредитивы |

||

|

Банковские карты |

||

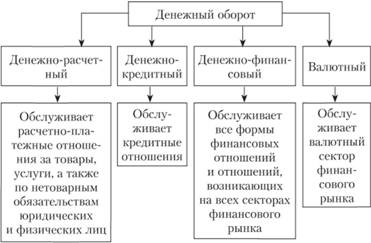

Налично-денежный оборот – часть денежного оборота, относящаяся к обращению наличных денег, выполняющих функции средства обращения и средства платежа. Он обслуживается банкнотами, казначейскими билетами и монетами. Применяется он при обороте товаров и услуг, а также при осуществлении платежей, не связанных с оборотом товаров и услуг (оплата труда, премий, пособий, пенсий, страховых компенсаций, коммунальных платежей). Различают:

• денежно-товарный оборот – платежи за товары и услуги и платежи по нетоварным операциям юридических и физических лиц;

• денежно-кредитный оборот – предоставление и погашение кредита;

• денежно-финансовый оборот – формирование и распределение средств бюджета, покупка и продажа финансовых обязательств;

• валютный оборот – оборот национальной валюты: расчеты государств и их субъектов иностранной валютой друг с другом, операции по продаже и покупке иностранной валюты.

Организационные и регулирующие элементы образуют платежную систему (табл. 2.5). К числу организационных элементов относятся принципы организации совокупного платежного оборота, виды счетов, открываемых участниками платежного оборота, источники, способы, виды и формы платежей, методы определения рисков и организация документооборота.

Таблица 2.5

Элементы платежной системы

|

Организующие элементы |

Регулирующие элементы |

|

Принципы организации совокупного платежного оборота |

Гражданский кодекс РФ |

|

Виды счетов, открываемых участниками платежного оборота |

Закон "О банках и банковской деятельности" |

|

Источники и способы платежей |

Закон "О Центральном банке Российской Федерации (Банке России)" |

|

Виды и формы платежей |

Положение Банка России "О безналичных расчетах в Российской Федерации" |

|

Методы определения рисков и организация документооборота |

Федеральный закон от 02.12.1990 № 395-1 "О банках и банковской деятельности"; Федеральный закон от 10.07.2002 № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)"; Положение Банка России от 03.10.2002 № 2-П "О безналичных расчетах в Российской Федерации" |

Рис. 2.1. Структура денежного оборота

Рис. 2.2. Структура совокупного платежного оборота

В том случае, когда деньги в транзакциях (денежных операциях) выполняют только функцию средства платежа, возникает феномен платежного оборота, который и совпадает с денежным (накладывается на него), и существует одновременно с ним (рис. 2.1). Платежный оборот – это движение наличных и безналичных денег, а также всех прочих инструментов финансового рынка, в процессе которого реализуется функция средства платежа. Совокупный платежный оборот в широком смысле – это процесс движения денег в наличной и безналичной форме, а также инструментов финансового рынка, выполняющих функции средства обращения и средства платежа и обслуживающих экономические отношения между субъектами хозяйственной деятельности.

Система совокупного платежного оборота представляет собой взаимосвязь и взаимозависимость различных элементов и организационных форм движения денег и финансовых активов (рис. 2.2).

Система совокупного платежного оборота включает в себя организационные и регулирующие элементы:

• принципы организации совокупного платежного оборота: законодательная и нормативная база, регулирующая функционирование и организацию национального платежного оборота;

• виды счетов, открываемых участникам платежного оборота;

• источники и способы платежа;

• виды и формы платежа;

• методы определения и страхования рисков;

• организация документооборота.

К числу регулирующих и организационных элементов совокупного платежного оборота относится нормативно-правовая база, состоящая из федеральных законов и специальных нормативных актов: Гражданского кодекса РФ, Федерального закона от 02.12.1990 № 395-1 "О банках и банковской деятельности", Федерального закона от 10.07.2002 № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)"; Положения Банка России от 03.03.2003 № 2-П "О безналичных расчетах в Российской Федерации".

Денежный и платежный оборот пересекаются, как бы накладываются друг на друга, в чем-то совпадая, в другом отличаясь, образуя вместе платежный оборот в широком смысле слова, т.е. совокупный платежный оборот, который представлен на рис. 2.3.

Рис. 2.3. Денежный и платежный оборот

Как видно, платежный оборот отличается от денежного тем, что в него включаются инструменты денежного рынка, а денежный от платежного – наличием в нем той части налично-денежного оборота, которая выполняет функцию средств обращения.