Условия кредитной сделки

Условия кредитной сделки – это требования, предъявляемые к участникам сделки, объектам и обеспечению кредита, отражающие принципы кредитования.

Условия кредитной сделки могут носить юридический или экономический характер.

Юридической основой предоставления кредита является кредитный договор, регулирующий отношения сторон. Понятие кредитного договора дано в § 4 гл. 42 ГК РФ.

В соответствии с банковским законодательством для осуществления кредитования заемщику открывается ссудный счет.

Конкретизация экономических условий сделки может быть отражена самим банком в специальной инструкции (положении, порядке, регламенте) по кредитованию или, в соответствии с международной терминологией – в кредитном меморандуме.

В инструкции, исходя из требований общей кредитной политики банка, устанавливаются определенные ограничения на условия заключения кредитной сделки по:

• участникам сделки;

• целям кредитования;

• сумме;

• срокам;

• цене кредита;

• обеспечению кредита;

• условиям погашения ссудной задолженности.

Участники кредитной сделки – стороны, указанные в договоре: кредитор (или кредиторы) и заемщик (или заемщики). В случае предоставления консорциального кредита на крупную сумму несколькими банками может быть более двух участников сделки, например кредиторов. Ограничения касаются, как правило, заемщиков – юридических и физических лиц. Так, отдельные банки кредитуют только юридических лиц, по которым тоже могут быть определенные предписания. В случае повышенного кредитного риска предусматривается исключение заемщиков, представляющих отдельные отрасли или формы собственности.

Цели кредитования, как правило, указываются обязательно, что обусловлено функциями кредита и принципами кредитования. Однако в последнее время все чаще предоставляется нецелевой кредит (овердрафт, кредитная линия).

Сроки кредитования в каждом кредитном договоре устанавливаются в соответствии с поданной заявкой. Ограничение возможно в рамках общей кредитной политики (например, не предоставлять кредиты на срок более одного года).

В специальном пункте инструкции указываются даты начата и прекращения действия договора.

Под датой выдачи кредита (вступления в действие договора) следует считать дату перечисления денежных средств со счета банка на счет заемщика. Действие договора прекращается после поступления в банк от заемщика всей суммы основного долга, начисленных процентов и неустойки (если она была).

Сумма кредита устанавливается в счет лимитов банка, нормативов кредитования ЦБ РФ, заявки заемщика, стоимости и ликвидности предмета обеспечения, кредитоспособности заемщика.

Цена кредита отражает принцип платности при кредитовании, а формой оплаты является процентная ставка.

Процентные ставки могут быть твердыми (фиксированными или постоянными) и переменными. В отечественной практике при заключении кредитных договоров используют три вида процентных ставок: постоянные, переменные и гибридные. В соответствии с последними изменениями в законодательстве постоянная ставка не может быть изменена в одностороннем порядке; переменная ставка меняется в порядке, согласованном в договоре (например, в связи с изменением ставки рефинансирования), гибридная может изменяться в одностороннем порядке, как правило, по усмотрению банка, если это оговорено в договоре. При заключении кредитных договоров с юридическими лицами и индивидуальными предпринимателями могут применяться все три вида ставок, а при заключении договоров с физическими лицами – только постоянная или переменная[1].

Выделяют также ставки межбанковского кредитного рынка. В международной практике известны ставки:

• LIBOR – ставка предложения на Лондонском межбанковском рынке депозитов (на трехмесячные ссуды) является базовой для международных финансовых рынков;

• FIBOR– ставка фондовой биржи во Франкфурте-на-Майне;

• PIBOR – ставка Парижского межбанковского рынка и т.д.

На рынке межбанковских кредитов в Москве действуют ставки:

• MIBOR (Moscow interbank offered rate) – средневзвешенная ставка по предложениям на продажу;

• MIBID (Moscow interbank bid) – средневзвешенная ставка по предложениям на покупку;

• MIACR (Moscow interbank actual credit rate) – средневзвешенная фактическая процентная ставка по МБК;

• INSTAR – средневзвешенная ставка по краткосрочным МБК.

Уровень процентных ставок на рынке МБК дифференцируется в зависимости от сроков кредитования. Информация об изменении процентных ставок регулярно публикуется (табл. 7.2)[2].

Таблица 7.2

Ставки по межбанковским кредитам на 26.07.2013 (в процентах годовых)

|

Срок, дней |

MIBOR |

MIBID |

MIACR |

|

1 |

6,65 |

5,65 |

6,29 |

|

2-7 |

6,42 |

5,76 |

6,62 |

|

8-30 |

6,77 |

5,91 |

7,17 |

|

60 |

|||

|

90 |

– |

– |

– |

|

360 |

– |

– |

Справочно: ставка рефинансирования ЦБ РФ и ставки МБК периодически изменяются. О динамике изменения ставок см. сайт Банка России.

Методика начисления процентов определена Положением Банка России от 26.06.1998 № 39-П[3].

Проценты по размещенным денежным средствам (в займы, кредиты и на другие банковские счета и межбанковские кредиты/депозиты) поступают в пользу банка-кредитора в размере и порядке, предусмотренные соответствующим договором на предоставление (размещение) денежных средств (кредитным договором, договором займа, договором межбанковского кредита/депозита). Начисление процентов осуществляется в соответствии с требованиями п. 3.5 Положения № 39-П.

При неисполнении (ненадлежащем исполнении) клиентом-заемщиком обязательств по уплате процентов в установленный договором срок просроченная задолженность по процентам в конце рабочего дня (являющегося по договору днем (датой) уплаты процентов) должна быть перенесена банком-кредитором на балансовые счета по учету просроченных процентов. В этом случае начисление процентов по размещенным денежным средствам на балансе банка-кредитора производится на указанных балансовых счетах до даты отнесения ссудной задолженности ко второй и выше группам риска согласно критериям, установленным Банком России.

Начисление стоимости ссуды может осуществляться с использованием простой ставки процента (при краткосрочных ссудах и одноразовом погашении в конце срока) либо с использованием сложного процента (при более продолжительном кредитовании).

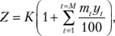

Определение размера погашаемой суммы (наращенной) с использованием простой ставки процента происходит двумя способами:

1) Z = K + V = K + (m×y × K/100) = K(1 + т×у/100),

где Z – наращенная сумма кредита; К – размер предоставленной ссуды; V – сумма процентных денег, выплаченных за т лет, (если т < 1, срок кредитования в днях следует разделить на 365 или 366 – временная база года); у – годовая ставка процентов; т – срок, за который выплачиваются проценты;

2) если в кредитном договоре предусматривается изменение ставки процента в течение срока кредита, размер погашаемой процентной суммы определяется по следующей формуле:

где т1у1; т2у2 ... ттут – временные интервалы с соответствующей им годовой ставкой процента.

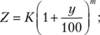

Погашение суммы с использованием сложной ставки процентов определяется по следующей формуле:

а сумма кредита с процентами будет равна

где т – срок кредитования в годах.

При кредитовании на срок больше года начисление процентов по сложной годовой ставке дает большую сумму процентных денег, чем при использовании простой ставки.

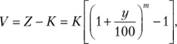

На сумму выплаченных процентов и общую сумму погашения влияет характер погашения кредита.

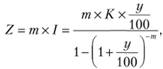

Погашение кредита происходит равными срочными долями. Размер долей (I) определяется по формуле

Общая сумма погашения кредита будет равна

а сумма выплаченных процентов составит

Основная сумма долга может погашаться равными частями с добавлением сэкономленных процентов – аннуитетная ссуда. Аннуитет – равные долевые взносы.

Особенность этого вида погашения состоит в том, что каждая доля включает в себя долю процента и долю погашения. По мере осуществления выплат доля процента уменьшается, а доля погашения увеличивается на сумму сэкономленных процентов. На практике применяется при ипотечном кредитовании.

Размер процентных ставок устанавливается такой, чтобы плата за кредит покрывала расходы банка и обеспечивала получение необходимой доходности.

На размер процентных ставок влияют следующие факторы:

• ставка рефинансирования Банка России;

• стоимость кредитных ресурсов;

• характер кредитной сделки;

• риск погашения предоставляемого кредита;

• форма обеспечения возврата кредита и др.

Минимальная процентная ставка называется базисной, или (в международной практике) "prame rate" – процентная ставка для первоклассных заемщиков.

Процентные ставки за пользование кредитом, порядок, формы и сроки их уплаты предусматриваются в кредитном договоре. Процентная ставка за кредит может пересматриваться банком в течение действия кредитного договора. Изменение процентной ставки оформляется дополнительным соглашением к кредитному договору. Начисление и взыскание процентов авансом в момент выдачи кредита не допускается. На веб-сайтах банков размещается кредитный калькулятор, который позволяет потенциальному заемщику самостоятельно рассчитать стоимость кредита, после чего он может принять осознанное решение об обращении в банк.

В соответствии со ст. 29 Закона о банках и банковской деятельности "кредитная организация не имеет права в одностороннем порядке изменять процентные ставки по кредитам, вкладам (депозитам), комиссионное вознаграждение и сроки действия этих договоров с клиентами, за исключением случаев, предусмотренных федеральным законом или договором с клиентом".

Проценты начисляются на остаток ссудной задолженности до даты погашения этой задолженности и уплачиваются, как правило, ежемесячно или в сроки, оговоренные в кредитном договоре, но не реже одного раза в квартал. В случае возникновения просроченной задолженности заемщик уплачивает проценты на своевременно не погашенную задолженность по повышенной ставке, предусмотренной в кредитном договоре. Поступающие от заемщика денежные средства в первую очередь направляются на уплату процентов (включая просроченные).

Обеспечение кредита – один из наиболее надежных способов снижения риска невозврата кредита.

Кредит бывает двух видов: обеспеченный и необеспеченный.

Необеспеченные (бланковые) ссуды выдаются первоклассным заемщикам (т.е. хорошо себя зарекомендовавшим) и, вопреки распространенному мнению, наиболее крупные ссуды могут предоставляться банками без обеспечения. Обеспечение не гарантирует погашение ссуды, но уменьшает риск, так как в случае ликвидации предприятия банк становится привилегированным кредитором. В кредитном договоре должен быть указан способ обеспечения возврата кредита.

В качестве обеспечения ссуды могут использоваться самые разные виды активов и документов, которые можно легко реализовать: недвижимость, складские квитанции, дебиторские счета, здания и оборудование, коносаменты с передаточными надписями, партии нефти, акции корпораций и т.д. В ГК РФ предусмотрены следующие формы обеспечения кредитов: неустойка, залог, поручительство, гарантия (рис. 7.4).

Рис. 7.4. Формы обеспечения кредита

Залог – наиболее важный вид обеспечения. Залоговые отношения, кроме ГК РФ, регулируются Законом РФ от 29.05.1992 № 2872-1 "О залоге". Особый случай использования залогового обеспечения определен в Законе об ипотеке.

При наличии залога кредитор имеет право при неисполнении должником своих обязательств получить удовлетворение из стоимости заложенного имущества. К основным видам залога относятся:

• залог с оставлением имущества у залогодателя;

• залог с передачей имущества залогодержателю (кредитору) – заклад, например ценные бумаги;

• залог товаров в обороте;

• залог недвижимого имущества (ипотека);

• залог имущественных прав.

Предлагаемый банку в качестве обеспечения возвратности кредита залог должен быть приемлемым и достаточным.

Приемлемость залога характеризует долговременность его хранения, быстроту реализации и потребительский спрос на него. Достаточность характеризует его количественную сторону. Стоимость закладываемого имущества должна превышать сумму выдаваемого кредита с таким расчетом, чтобы банк мог погасить из стоимости реализации заложенного имущества не только основной долг по выданному кредиту, но и начисленные проценты, судебные расходы, расходы, связанные с реализацией залога, и др.

Залогодателем может быть:

• с точки зрения субъекта отношений – сам заемщик или третье лицо;

• с точки зрения права собственности – собственник имущества или лицо, имеющее на него право хозяйственного ведения либо право оперативного управления.

На праве хозяйственного ведения имущество принадлежит лишь государственным или муниципальным унитарным предприятиям.

Залог недвижимого имущества этих предприятий осуществляется только с согласия собственника (фонда госимущества). Остальным имуществом они распоряжаются самостоятельно, если иное не установлено законом. Договор залога недвижимого имущества (ипотека) оформляется в нотариальной форме и подлежит государственной регистрации.

Особой формой залога является залог средств, хранящихся на депозитном счете в банке (по типу компенсационного остатка). Он оформляется договором залога, о чем сообщается работникам отдела депозитов. Сумма средств на депозитном счете должна быть достаточной для погашения основного долга, уплаты процентов и судебных расходов. Эти средства "замораживаются" до момента выполнения заемщиками своих обязательств.

Кредит на условиях компенсационного остатка оформляется кредитным договором, в который вносятся следующие дополнения:

1) банк предоставляет заемщику кредит на определенную сумму на условиях компенсационного остатка, а заемщик обязуется своевременно возвратить кредит и уплатить проценты за пользование им на условиях, определенных договором;

2) для учета полученного кредита банк открывает заемщику ссудный счет для учета компенсационного остатка;

3) заемщик обязуется:

• перечислить компенсационный остаток на депозитный счет в определенной сумме на принятую дату;

• возвратить полученный кредит.

Размер компенсационного остатка зависит от размера выдаваемого кредита, срока, степени риска и должен составлять от 10 до 30% выдаваемой суммы (но усмотрению банка).

Компенсационный остаток перечисляется с расчетного или других счетов и хранится на счетах депозитов до 30 дней.

На сумму средств, перечисляемых на депозитный счет, заключается договор, в котором оговариваются условия использования депозита. Проценты по депозиту не начисляются.

Поскольку компенсационный остаток не только снижает риск невозврата кредита, но и увеличивает реальный доход по ссуде, процент по выдаваемой ссуде можно уменьшить. Недостатком формирования компенсационного остатка является необходимость иметь против него обязательный резерв.

Поручительство – договор, в соответствии с которым поручитель обязуется отвечать за долги заемщика при невыполнении им взятых на себя обязательств (т.е. обязательство третьего лица перед кредитором). Поручителем может быть любое юридическое или физическое лицо с известной платежеспособностью, кроме банка. В отдельных случаях поручительство должно быть акцептовано другим банком – гарантом самого поручителя.

Гарантия – это обязательство гаранта выплатить за заемщика определенную сумму при наступлении гарантийного случая. Гарантийное обязательство выдается банку-кредитору в виде гарантийного письма. При невозврате ссуды банк вправе списать задолженность со счета гаранта в бесспорном порядке.

В качестве гаранта, как правило, выступают банки и страховые компании. Гарантия банка также может быть оформлена гарантийной надписью на векселе (аваль).

В отличие от поручительства объем ответственности гаранта может не совпадать с суммой ссуды по кредитному договору, а определяться условием выданной гарантии.

Неустойка – определенная законом или договором денежная сумма, которую заемщик должен уплатить кредитору в случае неисполнения или ненадлежащего исполнения им своих обязательств. Размер неустойки фиксируется кредитным договором, он может быть увеличен или уменьшен в зависимости от кредитоспособности заемщика.

Только неустойка не может надежно обеспечить возврат кредита, поэтому она, как правило, дополняется другими формами обеспечения.

Переуступка требований. Если у заемщика возникает требование к третьему лицу, он переуступает их в пользу банка в качестве обеспечения по полученному кредиту, т.е. к банку переходят права получения денежных средств по уступленному требованию. Переуступка (цессия) имеет перед залоговым обеспечением преимущество: при ее применении не возникают проблемы, связанные с хранением залога.

Страхование кредитов. В международной практике страхование кредитов возникло в XIX в. Оно было порождено кризисами и экономической нестабильностью. В нашей стране страхование кредитных рисков проводится с 1990 г. и осуществляется на добровольной основе в двух формах:

• страхование ответственности заемщиков за непогашение кредитов;

• страхование залогового обеспечения.

В первом случае страхователем выступает заемщик, а объектом страхования является его ответственность перед банком. Во втором случае страхователь – банк, а объект страхования – ответственность заемщика перед банком. В банковской практике широко распространено страхование залога за счет заемщика (например, при кредитовании покупки автомобиля он подлежит обязательному страхованию).

Конкретный предел ответственности устанавливается индивидуально и зависит от сложившейся практики, риска, а также колебаний экономической конъюнктуры. Страхование кредитов в России – молодой и рискованный бизнес, поэтому он пока не получил развития.

При принятии предметов обеспечения кредита кредитный сотрудник должен обязательно учитывать следующее:

1) обеспечение должно быть действительным, т.е. не противоречить закону и возникать из предусмотренного в законе основания;

2) рыночная стоимость предмета залога должна превышать сумму выданной ссуды не менее чем на 5-10% (на практике примерно 30%);

3) залог должен быть ликвидным, т.е. легко реализуемым. Распространены следующие виды залога:

• залог товарно-материальных ценностей (имущество на складе, в переработке);

• высоколиквидные ценные бумаги, конвертируемая валюта;

• недвижимость при ипотечном кредитовании.

В соответствии с положением Банка России от 26.03.2004 № 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности" обеспечение может быть двух категорий качества.

К обеспечению I категории качества относятся котируемые ценные бумаги государств и центральных банков с международным инвестиционным рейтингом не ниже "ВВВ", ценные бумаги Министерства финансов РФ, собственные ценные бумаги банка-кредитора, аффилированные драгоценные металлы, гарантии и поручительства Центрального банка и правительств, входящих в группу развитых стран, и гарантийные депозиты (вклады) клиента.

К обеспечению II категории качества отнесены залоги, гарантии и поручительства, не относящиеся к I категории.

Залоги (кроме ценных бумаг, котируемых организатором торговли на рынке ценных бумаг) оцениваются по справедливой стоимости залога. Справедливая стоимость залога, относящегося к I и II категориям качества обеспечения, определяется кредитной организацией на постоянной основе, но не реже одного раза в квартал. Изменение справедливой стоимости залога учитывается при определении размера резерва.

Условия погашения ссуды – это определение эффективного выполнения заемщиком своих обязательств. При заключении кредитного договора банк предлагает заемщику возможные варианты погашения ссудной задолженности. Таких схем в международной и отечественной банковской практике достаточно много, но все строятся на двух принципах:

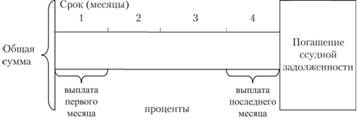

1) предоставление ссуды с единовременным погашением в конце срока основного долга и процентов по ссуде (краткосрочные кредиты), либо проценты выплачиваются регулярно (ежемесячно, ежеквартально, ежегодно), а погашение ссуды происходит в конце срока одной суммой (рис. 7.5);

Рис. 7.5. Ссуда с твердым сроком погашения

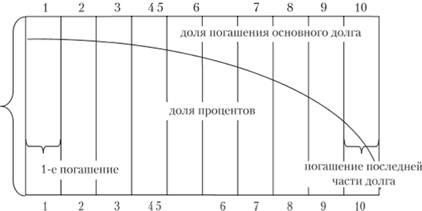

2) ссуды в рассрочку (аннуитетные):

• погашение осуществляется равномерными долями (годовая сумма процентов и доли погашения); суммы погашения растут в объеме накопленных процентов (рис. 7.6);

Рис. 7.6. Погашение в рассрочку по аннуитетной схеме (срок – годы/месяцы)

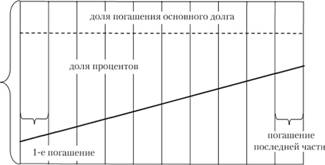

• погашение осуществляется сокращающимися долями, включающими часть основного долга и часть процентной суммы. Погашение основного долга начисляется равными долями, а годовая сумма снижается на сэкономленные проценты, срок (годы/месяцы) – дифференцированные платежи (рис. 7.7).

Рис. 7.7. Дифференцированные платежи по банковской ссуде

Схемы погашения ссуд основываются на учете всех предыдущих условий кредитного договора.