Управление ликвидностью

Исторически по мере развития финансовых рынков, их отдельных секторов, государственных систем денежно-кредитного регулирования банковской системы развивались различные теории управления банковской ликвидностью. Можно выделить следующие теории:

• теория коммерческих ссуд;

• теория перемещения;

• теория ожидаемого дохода;

• теория управления пассивами.

Теория коммерческих ссуд уходит корнями в английскую банковскую практику XVIII в. Защитники этой теории утверждали, что коммерческий банк сохраняет свою ликвидность, пока его активы размещены в краткосрочные ссуды, своевременно погашаемые при нормальном состоянии деловой активности. Иными словами, банкам следует финансировать последовательные стадии движения товаров от производства к потреблению. В наше время эти ссуды получили бы название ссуд под товарные запасы или на пополнение оборотного капитала. Па протяжении почти всей истории банковского дела считалось, что банки не должны кредитовать покупку ценных бумаг, недвижимости или потребительских товаров или предоставлять долгосрочные кредиті"! сельскому хозяйству.

Исходя из принципов теории коммерческих ссуд, можно выделить следующие недостатки ее применения в практической банковской деятельности:

• теория не учитывала кредитных потребностей развивающейся экономики. Строгое соблюдение теории запрещало банкам финансировать расширение предприятий и оборудования, приобретение домов, скота, земли. Неспособность банков удовлетворять подобного рода потребности в кредите явилась важным фактором в развитии конкурирующих финансовых институтов, таких как взаимосберегательные банки, ссуд-сберегательные ассоциации, финансовые компании потребительского кредита и кредитные союзы;

• теория не смогла учесть относительную стабильность банковских вкладов. Банковские вклады могут быть изъяты по требованию, но вряд ли все вкладчики одновременно снимут свои средства. Стабильность вкладов позволяет банку размещать средства па умеренно длительные сроки без ущерба для ликвидности;

• теория исходила из того, что при нормальном ходе дел все ссуды будут погашены своевременно. В периоды высокой деловой активности торговые и промышленные компании не встречают трудностей при погашении своих обязательств. Однако в периоды экономического спада или финансовой паники цепочка "наличные — товарные запасы — реализация — дебиторы по расчетам — наличные" нарушается, и фирме становится затруднительно, а порой и невозможно погасить банковскую ссуду;

• по данной теории краткосрочная самоликвидирующаяся коммерческая ссуда обеспечивает ликвидность в условиях нормального экономического развития, но не в условиях экономического спада, когда ликвидные средства особенно необходимы. В эти периоды оборот товарных запасов и дебиторской задолженности замедляется, и многие фирмы затрудняются погасить ссуду при наступлении ее срока. И если отдельные банки могут поддерживать ликвидность, размещая средства в самоликвидирующиеся ссуды, банковская система в целом испытывает нехватку ликвидных средств в тяжелые времена.

Теория перемещения основана на утверждении, что банк может быть ликвидным, если его активы можно переместить или продать другим кредиторам или инвесторам за наличные.

Если кредиты не погашаются в срок, переданные в обеспечение ссуды товарно-материальные ценности (например, рыночные ценные бумаги) могут быть проданы на рынке за наличные; в случае нужды в средствах ссуды могут быть рефинансированы в центральном банке. Таким образом, условием покрытия потребностей отдельного коммерческого банка в ликвидных ресурсах является постоянное наличие активов, которые можно продать.

Несмотря на то что теория перемещения в известной степени обоснована, сотни банков, следовавших ее указаниям, не избежали проблемы ликвидности, следуя принципам данной теории. Коммерческие банки чрезмерно полагались на ликвидность онкольных ссуд, обеспеченных ценными бумагами, рассчитывая на то, что эти ссуды могут быть отозваны в течение 24 часов. Но в условиях кризиса ликвидные активы могут обесцениться из-за резкого падения котировок фондового рынка, а высоколиквидные активы в виде цепных бумаг имеют низкую доходность.

Согласно теории ожидаемого дохода банковскую ликвидность можно планировать, если в основу графика платежей в погашение кредитов положить будущие доходы заемщика. Данная теория утверждает, что на банковскую ликвидность можно воздействовать, изменяя структуру сроков погашения кредитов и инвестиций. Краткосрочные кредиты промышленности обладают большей ликвидностью, чем срочные ссуды, а кредиты потребителям на оплату покупок в рассрочку более ликвидны, чем ипотечные ссуды под жилые строения. Теория признает развитие и быстрый рост отдельных видов кредитов, в настоящее время составляющих значительную часть кредитного портфеля коммерческих банков: срочных кредитов деловым фирмам, потребительских кредитов с погашением в рассрочку, ссуд под недвижимость. Эти ссуды имеют одно общее свойство, повышающее ликвидность, а именно: их можно погашать в рассрочку. Портфель, значительную часть которого составляют кредиты, предусматривающие ежемесячные или ежеквартальные платежи в счет погашения основного долга и процентов, ликвиден, поскольку регулярные потоки наличных средств легко планировать. Когда нужны ликвидные средства, наличные можно использовать, в противном случае они реинвестируются для поддержания ликвидности в будущем.

Теория ожидаемого дохода содействовала тому, что многие банки положили в основу формирования портфеля инвестиций эффект ступенчатости: ценные бумаги так подбираются по срокам погашения, чтобы поступления были регулярными и предсказуемыми, В этом случае портфель инвестиций по показателю регулярности платежей наличными приближается к портфелю кредитов с регулярным погашением долга и процентов.

Теория управления пассивами основывается на том, что проблему ликвидности банки могут решить путем привлечения дополнительных средств с рынка. Первоначально в защиту этой теории наиболее активно выступали крупные банки ведущих финансовых центров, но вскоре ее приняли повсеместно.

Данная теория основывается на двух утверждениях.

1. Коммерческий банк может решать проблему ликвидности путем привлечения дополнительных денежных средств, покупая их на рынке капитала.

2. Коммерческий банк может обеспечить свою ликвидность, прибегая к обширным займам денежных средств в центральном банке либо у банков-корреспондентов, а также к займам, получаемым на рынке евровалют.

Коммерческие банки широко привлекают заемные средства. За счет них формируется больше 80% общей суммы активов. Благодаря использованию довольно дешевых заемных средств, в том числе депозитов, относительно небольшая прибыль от банковских операций в конечном счете должна достигать размеров, обеспечивающих акционерам приемлемый доход.

В широком смысле управление пассивными операциями представляет собой деятельность, связанную с привлечением средств вкладчиков и других кредиторов и определением соответствующей комбинации источников средств для данного банка. В более узком смысле под управлением пассивными операциями стали понимать действия, направленные па удовлетворение нужд в ликвидности путем активного изыскания заемных средств но мере необходимости. В управлении пассивными операциями необходимо учитывать и этот добавочный риск и, кроме того, отношение между расходами на привлечение средств и доходом, который можно получить от вложения этих средств в займы или ценные бумаги. Следовательно, взаимосвязь между управлением активами и управлением пассивными операциями имеет решающее значение для прибыльности банка.

Деятельность коммерческих банков заключается в привлечении денег (в основном от вкладчиков) и предоставлении их в ссуду либо инвестировании по более высоким ставкам. Операции по предоставлению ссуд тем, кто обладает высокой кредитоспособностью и инвестированию в высококачественные ценные бумаги менее прибыльны по сравнению с операциями нефинансовых корпораций. Поэтому, чтобы обеспечить прибыль акционерам, необходим намного больший оборот, чем позволяют собственные средства.

В последние годы банки прибегают к обширным займам для обеспечения своей ликвидности. Такие займы стали называть управлением пассивами. Расширение масштабов использования

заемных средств обусловлено увеличением спроса на банковские кредиты и относительно медленным ростом вкладов до востребования в последние годы. Среди основных инструментов привлечения денежных средств можно выделить следующие:

— межбанковские кредиты. Получение займа у центрального банка или банка-корреспондента — это один из методов мобилизации средств для корректировки состояния ликвидности;

— резервные фонды. Приобретение резервных фондов — один из самых распространенных методов использования кредита для целей обеспечения ликвидности. Эти фонды представляют собой депозитные остатки, хранимые на счетах в центральном банке. В результате неожиданного притока вкладов или сокращения ссуд у коммерческих банков могут образоваться избыточные резервы. А так как эти средства не приносят дохода, банки охотно предоставляют их на короткое время в распоряжение других банков. Те же банки, которые нуждаются в средствах для восстановления обязательного объема резервов или приобретения активов, охотно покупают эти излишки;

— соглашения об обратном выкупе. В дополнение к межбанковским операциям с резервными фондами аналогичные сделки имеют место между банками и дилерами но государственным ценным бумагам, а также другими инвесторами. Эти сделки называются соглашениями об обратном выкупе или просто репо. При такой сделке продажа активов производится на условиях обратного выкупа в установленный день и по заранее согласованной цене. Подобного рода соглашения стали важным каналом для временно свободных средств, так как их легко приспособить к нуждам обеих сторон;

— займы на рынке евродолларов. Получение займа на рынке евродолларов — это инструмент управления пассивами, доступный крупным коммерческим банкам, и пользуются им банки, как имеющие заграничные филиалы, так и не имеющие их. Евродоллары можно определить следующим образом. Это — вклады в американской валюте, хранящиеся в коммерческих банках, которые находятся за пределами США, включая филиалы американских банков. Евродоллары образуются, когда американский или иностранный вкладчик банка США переводит средства в заграничный банк или филиал американского банка. В результате указанной операции владение вкладом в США переходит к заграничному финансовому учреждению, а у последнего возникает обязательство, подлежащее погашению в долларах США. В этом случае совокупные банковские вклады в США остаются неизменными, но за границей появляется новое депозитное обязательство в долларах США — евродоллары.

При управлении ликвидностью коммерческому банку в первую очередь следует решить задачу определения минимально необходимой величины высоколиквидных средств, необходимых для исполнения своих обязательств, так называемого резерва ликвидности. При определении данной величины возникает стандартная задача "риск-доходность". С одной стороны необходимо поддерживать максимальный уровень остатков высоколиквидных средств для недопущения риска потери ликвидности и, соответственно, исключать невозможность в полном объеме в необходимый срок исполнять собственные обязательства, чтобы не испортить имидж и репутацию банка. С другой стороны, банк стремится к размещению максимального количества средств в активы, приносящие доход, что, соответственно, снижает уровень высоколиквидных активов. При решении данной проблемы очень часто используются стандартные методы контроля за разрывами ликвидности и экспертные оценки. В общем случае управление ликвидностью сводится к контролю над разрывами ликвидности и формированию оптимальной структуры активов и пассивов. При этом управление ликвидностью является частью более общего процесса банка — управления активами и пассивами.

Управление ликвидностью помимо управления активами и пассивами в нормальных условиях включает в себя элементы антикризисного управления. Мероприятия по управлению ликвидностью банка в случае возникновения кризиса ликвидности должны опираться па источники возникновения кризиса ликвидности:

• ухудшение финансового состояния самого банка;

• отсутствие ликвидности в финансовой системе в целом.

Ухудшение финансового состояния самого банка является

более опасным для банка, так как внутрибанковские проблемы с ликвидностью служат основной причиной разорения банков.

Основными признаками ухудшения финансового состояния банка являются:

• уменьшение собственного капитала на 10% и более;

• уменьшение прибыли на 15% и более;

• комментарии в средствах массовой информации о плохом управлении, недостаточном внутреннем контроле, о неправильной стратегии;

• ухудшение норматива достаточности капитала на 20% и более, несоблюдение обязательных экономических нормативов, установленных Банком России;

• снижение стоимости акций банка на рынке не менее чем на 20%, не связанное с движением фондового рынка.

В рамках оценки состояния ликвидности служба риск-контроля готовит отчет для комитета по управлению активами и пассивами со следующей информацией:

• рекомендации по показателям ликвидности;

• рекомендации по риску изменения процентной ставки;

• рекомендации по увеличению привлечения средств;

• рекомендации по свертыванию определенных операций для сохранения открытых банку кредитных линий для возможного дальнейшего использования;

• предложения по секьюритизации активов;

• рекомендации по ограничению роста активов.

Одним из мероприятий при управлении ликвидностью является мобилизация активов. Методы мобилизации по определенным видам активов представлены в табл. 15.3.

Таблица 15.3

Методы мобилизации активов

|

Активы |

Методы мобилизации |

|

1. Просроченные кредиты |

Активные усилия банка, направленные на получение средств по долгам. Изменение графика обслуживания обязательств но долгам. Получение дополнительного или существенного залогового обеспечения долговых обязательств. Продажа просроченных активов на свободном рынке |

|

2. Межбанковские и прочие кредиты |

Изменение графика возврата кредитов (где это возможно) с досрочным возвратом |

|

3. Ценные бумаги |

Продажа государственных ценных бумаг. Продажа акций. Продажа векселей |

|

4. Резервы банка |

Формирование резервов на возможные потери но ссудам и резервов под сомнительные активы в размере не менее предусмотренных Банком России |

Эффективное управление кредитными рисками позволяет сократить объем просроченной задолженности банку до минимального уровня. Но необходимо обратить внимание на тот факт, что в условиях кризиса невозвраты по кредитам возрастают, влияя на состояние ликвидности банка.

Во время кризиса платежей для координации деятельности в рамках управления ликвидностью формируется группа но регулированию состояния ликвидности. Состав группы назначается президентом банка. В состав группы входят представители управления финансового анализа, службы внутреннего контроля и других подразделений.

При дефиците ликвидности в банке осуществляются следующие процедуры но антикризисному управлению ликвидностью:

• расчет дополнительной потребности в ликвидных средствах;

• планирование уменьшения текущих платежей клиентов, за счет переноса сроков платежей;

• снижение или отказ от платежей по расходам на собственные нужды, и их перенос па другие временные периоды;

• планирование окончания срока сделок по проводимым активным операциям на период кризиса;

• рекомендации при заключении сделок по проводимым пассивным операциям об их окончании в другие временные периоды;

• планирование продажи ликвидных активов.

В случае возникновения кризиса ликвидности на финансовом рынке следует ожидать вмешательства центрального банка, направленные на стабилизацию ситуации, например предоставление стабилизационных кредитов, совершение следок репо. Однако в случае проблем с ликвидностью стоимость ресурсов оказывается непредсказуемой (возможно, чрезвычайно высокой), кроме того, резко возрастает риск изменения процентной ставки, возможно прекращение обычных расчетных операций. В подобных условиях предусматриваются следующие процедуры:

• максимальное сокращение дисбаланса между активами и пассивами с плавающей и фиксированной процентной ставкой, тем самым уменьшая величину риска изменения процентной ставки;

• контролирование размера задолженности перед центральным банком и представление ежедневной отчетности по проблеме председателю комитета по управлению активами и пассивами;

• координирование на ежедневной основе информационных потоков, поступающих из Банка России, и доведение информации до структурных подразделений.

Комитет по управлению активами и пассивами в рамках управления ликвидностью при ухудшении ситуации на рынке проводит следующие процедуры:

• осуществляет общее управление ликвидностью и координирует работу структурных подразделений;

• контролирует работу клиентских менеджеров по оптимизации потоков денежных средств клиентов;

• определяет ОГЛАВЛЕНИЕ информации, сообщаемой широкой публике службой по связям с общественностью;

• вырабатывает тактику работы с клиентскими кредитами и депозитами.

Поддержание оптимального уровня ликвидности — сложная задача, выполнение которой практически всегда может быть достигнуто лишь в той или иной степени, поскольку существует обратная связь между уровнем ликвидности банка и другой его важнейшей характеристикой — уровнем доходности. Чем выше первый показатель, тем ниже второй и наоборот, т.е. наличные и приравненные к ним средства, требуемые для поддержания необходимого уровня ликвидности, не приносят банку доходов или приносят незначительный доход.

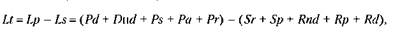

В целях получения максимального уровня доходности при поддержании необходимого уровня ликвидности используется такой инструмент управления, как нетто-ликвидная позиция (Ь0У в которой отражается каждая операция банка по привлечению и размещению средств:

где L — нетто-ликвидная позиция; Lр — предложение ликвидных средств; Lд — поступления депозитов; Вид — доходы от продажи недепозитных банковских услуг; — погашение ранее выданных ссуд; Ра — продажа активов банка; Lг — привлечение средств на денежном рынке; Ь$ — спрос на ликвидные средства; Бг — снятие денег клиентами со своих счетов;

— поступление заявок на получение кредитов, которые банк намерен удовлетворить; Яж1 — оплата расходов по привлечению недепозитных средств; р — расходы на прочие операции банка (в том числе уплата налогов); Яд — выплаты дивидендов акционерам.

Таким образом, ликвидная позиция может быть представлена как разница между источниками средств с определенным сроком и использованием источников с тем же сроком. Управление ликвидной позицией заключается в регулировании величины излишка или дефицита ликвидных средств.