Типы привилегированных акций

Выпускаются привилегированные акции различных типов, классифицируемые по разным признакам.

По возможности накопления невыплаченных дивидендов различают кумулятивные и некумулятивные привилегированные акции.

Кумулятивные (cumulative) привилегированные акции предполагают, что если в силу тяжелого финансового положения или каких-либо других факторов дивиденды не выплачены в текущем году, то они накапливаются, и компания обязуется их выплатить в последующие годы. Как правило, срок накопления дивидендов не превышает двух-трех лет. Если по истечении кумулятивного периода акционерное общество не выплатило всю сумму накопленных дивидендов, то владельцы привилегированных акций получают право голоса по всем вопросам повестки дня общего собрания акционеров.

Все накопленные по привилегированным акциям дивиденды должны быть выплачены до выплаты дивидендов по обыкновенным акциям. В силу того что выплата дивидендов не относится к жестким обязательствам АО, владельцы привилегированных акций могут вообще не получить дивидендов, если фирма не собирается выплачивать дивиденды по обыкновенным акциям. Если по невыплаченным дивидендам накопилась значительная сумма и компания не в состоянии их погасить, то она может предложить владельцам привилегированных акций обменять их на обыкновенные.

Пример 4.2

Рыночная цена привилегированных акций составляет 40 долл., а сумма накопленных дивидендов равна 25 долл. Капитал акционера теоретически составляет 65 долл. (40 + 25). Однако накопленные дивиденды столь значительны, что существуют опасения по поводу возможности компании их вообще когда-нибудь выплатить. Компания предлагает владельцам привилегированных акций обменять их на обыкновенные, рыночная цена которых составляет 55 долл. Если владельцы привилегированных акций соглашаются, то они теряют право на накопленные дивиденды и их расчетные потери на одну акцию составляют 65 долл. (40 долл. – цена акций и 25 долл. – накопленные дивиденды). Однако они получают обыкновенные акции ценой 55 долл., что на 15 долл. выше (55–40), чем рыночная цена привилегированных акций. Такой обмен можно считать выигрышным для владельцев привилегированных акций по следующим причинам:

1) получение отсроченных дивидендов в размере 25 долл. является весьма проблематичным;

2) продажа привилегированных акций принесет их владельцам только 40 долл.;

3) получив обыкновенные акции, акционеры могут их продать по цене 55 долл., что на 15 долл, выше, чем при продаже привилегированных акций.

Для того чтобы провести такую операцию, необходимо решение общего собрания акционеров. По законодательству США для принятия такого решения необходимо 2/3 голосов собрания. В российском законодательстве данная норма не прописана.

В случае невыплаты дивидендов за текущий год по некумулятивным (noncumuladve) привилегированным акциям накопление дивидендов не производится и держатели этих акций не могут рассчитывать на их получение в последующие годы. Если на собрании акционеров принято решение о невыплате или неполной выплате дивидендов по привилегированным акциям, то владельцы этих акций получают право голоса, начиная со следующего собрания. Компания может в течение нескольких лет не выплачивать дивиденды, и все это время привилегированные акционеры будут голосовать. Как только компания заплатит дивиденды за очередной год, право голоса у владельцев привилегированных акций пропадает.

Для инвестора некумулятивные привилегированные акции менее интересны, чем кумулятивные. Данный тип привилегированных акций чем-то напоминает доходные облигации, по которым проценты выплачиваются только при наличии прибыли. Фактически доходные облигации менее рискованны, так как проценты по ним выплачиваются до выплаты дивидендов по привилегированным акциям, и владельцы облигаций имеют приоритетное право на удовлетворение своих требований при ликвидации предприятия. В этой связи зарубежные компании очень редко выпускают некумулятивные привилегированные акции. В российской практике, наоборот, компании предпочитают выпускать некумулятивные привилегированные акции.

По стабильности выплачиваемых дивидендов различают акции с фиксированным дивидендом и акции с переменным дивидендом.

По привилегированным акциям с фиксированным дивидендом при выпуске устанавливается размер дивиденда, который остается неизменным в течение всего периода. Фиксированный размер дивиденда указывается в уставе акционерного общества в виде абсолютной суммы на одну привилегированную акцию или фиксированного процента к номинальной стоимости акции. Акция является бессрочной ценной бумагой. В этой связи фиксированный дивиденд приобретает свойство бессрочной ренты. Фиксированный дивиденд роднит привилегированные акции с облигациями, по которым выплачивается постоянный купон. Однако между ними имеется и существенное отличие по условиям выплат. Выплаты по купону относятся на затраты предприятия, а дивиденды выплачиваются за счет чистой прибыли. Поэтому для компании риск невозможности выплаты дивидендов значительно выше, так как прибыль не является стабильным и устойчивым источником осуществления платежей.

Чтобы снять с себя риск невыплаты или неполной выплаты дивидендов в связи с недостатком прибыли, компании выпускают привилегированные акции с переменным дивидендом, привязывая его размер к величине прибыли. Методы установления переменных дивидендов весьма разнообразны. Рассмотрим основные из них.

Для того чтобы уменьшить процентный риск, выпускаются привилегированные акции с корректируемой ставкой дивиденда. Впервые эти акции появились в 1982 г. в США. Размер квартального дивиденда, выплачиваемого по привилегированным акциям, привязывается к уровню доходности по государственным ценным бумагам. Величина дивиденда ежеквартально меняется, отражая изменение доходности на рынке государственных ценных бумаг. Следует отметить, что дивиденд не равен среднему уровню доходности, так как существуют два ограничения. Во-первых, для инвестора устанавливается коридор доходности, т.е. нижняя и верхняя границы доходности. Конкретный размер дивиденда определяется в заданном интервале. Так, нижняя граница доходности может быть установлена в размере 4%, а верхняя – 10%. Дивиденд может составлять 5, 6, ..., 10% в зависимости от доходности по трехмесячным казначейским векселям, 10- и 20-летним государственным ценным бумагам. Во-вторых, при установлении дивиденда делается скидка от доходности по государственным облигациям. Это обусловлено тем, что доходность по акциям состоит из двух компонентов: дивиденда и прироста курсовой стоимости. Поэтому при установлении дивиденда по привилегированным акциям делается скидка обычно в размере 0,5–1,5% уровня доходности по государственным бумагам.

Данный подход к расчету дивиденда по привилегированным акциям в определенной мере снижает степень риска, но полностью его избежать не удается. Если доходность по государственным ценным бумагам превысит установленный верхний предел дивиденда, то эмитент выплатит инвестору дивиденд только в пределах установленного коридора доходности.

В 1985 г. в США были выпущены привилегированные акции с аукционной ставкой дивиденда. Технология определения величины такого дивиденда заключается в следующем. Банк или финансовая компания, занимающиеся размещением привилегированных акций фирмы, каждые 49 дней проводят аукционы купли-продажи акций. Желающие приобрести привилегированные акции подают заявки с указанием числа покупаемых акций и ожидаемого дивиденда. Получив заявки, организатор аукциона обобщает их и определяет приемлемый уровень доходности. Заявки, в которых желаемый дивиденд указан ниже, чем установил банк, удовлетворяются, и заявители приобретают необходимое число акций. Заявки с уровнем дивиденда, превышающим величину, установленную банком, удовлетворению не подлежат.

Аукцион проводится по голландской системе, т.е. все победители аукциона получают привилегированные акции с одинаковым уровнем дивиденда. Аукционный метод определения размера дивиденда позволяет привязать доходность привилегированных акций к реально складывающейся на рынке ситуации. В результате привилегированные акции с аукционной ставкой доходности намного популярнее, чем акции с корректируемой ставкой. Инвесторы предпочитают приобретать именно данный тип акций. Однако в ряде случаев они сталкиваются с проблемой ликвидности. Акции легко продать, если в аукционе участвует достаточно много покупателей. Если число покупателей невелико с точки зрения поданных заявок, уровень доходности по которым удовлетворяет организатора аукциона, то продать акции достаточно трудно.

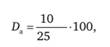

В российской практике широко применяется выпуск привилегированных акций, размер дивидендов по которым не фиксирован. В частности, при приватизации государственных и муниципальных предприятий путем их преобразования в акционерные общества выпускались привилегированные акции типа А. Размер дивиденда по этим акциям не фиксирован, а определяется по следующей формуле:

где Da – дивиденд по акциям типа А (в процентах к номинальной стоимости акций); П – чистая прибыль акционерного общества; УК – уставный капитал акционерного общества.

В последнее время в практике стали применяться привилегированные акции с правом на получение дополнительного дивиденда, которые иногда называют акции "с участием" ("participating"). По таким акциям устанавливается нижняя граница дивиденда, который компания обязуется выплачивать регулярно, и оговариваются условия выплаты дополнительных дивидендов. В качестве таких условий может быть предусмотрено, что если дивиденд по обыкновенным акциям выше, чем по привилегированным, то по последним выплачивается дополнительный дивиденд до уровня обыкновенных. Например, нижняя граница дивиденда на привилегированную акцию установлена в размере 5 руб., а по обыкновенным акциям принято решение выплачивать дивиденд в размере 7 руб. В этом случае по привилегированным акциям будет выплачен дополнительный дивиденд, равный 2 руб.