Теория портфельного анализа Тобина

Как мы знаем, все объекты окружающего мира, способные приносить доход, называются в экономике "активами". Любой актив характеризуется двумя основными свойствами: доходностью и риском. Доходность включает в себя как дополнительную ценность, которую может принести владение активом (например, дивиденд на акции, процент по вкладу), так и возможный прирост капитала, возникающий тогда, когда цена покупки актива оказывается меньше цены его последующей продажи. Рискованность актива связана со степенью его ликвидности или неликвидности – возможности и быстроте перевода актива в деньги или одного актива в другой и с вероятностью снижения его стоимости в процессе владения.

Такие активы, как земля, недвижимость, антиквариат характеризуются потенциально высокой доходностью, но и высокой степенью риска, связанного в первую очередь с их малой ликвидностью. Другие активы – ценные бумаги, вклады в банках и, наконец, наличные деньги – обладают большей ликвидностью, сравнительно меньшей рискованностью, но и приносят своим владельцам меньший доход. Абсолютно безрискового актива не существует, поскольку даже наиболее ликвидный актив – наличные деньги – подвержены риску снижения покупательной способности в результате инфляции. Однако некоторые активы подвержены сравнительно невысокому риску, поэтому в целях упрощения и иллюстрации их называют "безрисковые активы".

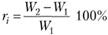

Предположим, индивид осуществляет выбор между двумя активами, безрисковым (наличными деньгами) и рисковым (ценные бумаги) способом вложения денег. Каждый вид актива обладает двумя характеристиками – доходностью и рискованностью. В качестве доходности актива можно рассмотреть ожидаемый прирост его стоимости через год. Если W1 – стоимость актива в текущем году, то W2 – ожидаемая стоимость актива через год. Тогда величина  показывает доходность i-го актива. Примем доходность безрискового актива за rf, а доходность рынка капитала в целом (все ценные бумаги, котирующиеся на бирже, либо все активы в экономике) – за r.

показывает доходность i-го актива. Примем доходность безрискового актива за rf, а доходность рынка капитала в целом (все ценные бумаги, котирующиеся на бирже, либо все активы в экономике) – за r.

Вложения в ценные бумаги компаний называются рисковыми активами, так как поступления по ним отличаются большей или меньшей степенью нестабильности и неопределенности. Для снижения вероятности неудачи в случае рискованных активов распределение денежных средств происходит в виде портфеля – набора рискованных активов разного рода, оптимизация которого составляет главную задачу индивида и фирмы.

Рискованность портфеля вложений (и отдельного рискового актива) может быть оценена с помощью разного рода показателей.

Риск возникает вследствие того, что фактическое значение доходности не совпадает с ожидаемой. Доходность рискового актива и портфеля рисковых активов является величиной случайной, подверженной разбросу. Чем шире разброс значений случайной величины, тем выше вероятность отклонения фактической величины дохода от ожидаемой. Поэтому в качестве меры риска принимают показатели вариабельности дохода:

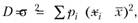

• дисперсия:

где pi – вероятность i-го исхода (доходности в i-й ситуации); хi – доходность в i-й ситуации;  – средняя доходность величины за период;

– средняя доходность величины за период;

• стандартное отклонение:  ;

;

• коэффициент вариации:

Значения данных коэффициентов показывают относительный риск в зависимости от масштаба вложений. Высокие значения показателей указывают на низкое качество доходов, означают повышенный риск и отражают вариацию между действительными доходами и изменениями доходов.

Выбирая пропорции вложения своих средств в рисковый и безрисковый активы, индивид стремится максимизировать собственную функцию полезности, компоненты которой – доходность и рискованность:  . Так как большинство людей не склонны к риску, то мы можем ввести следующие предпосылки: доходность – эго благо для индивида:

. Так как большинство людей не склонны к риску, то мы можем ввести следующие предпосылки: доходность – эго благо для индивида:  , а риск – антиблаго:

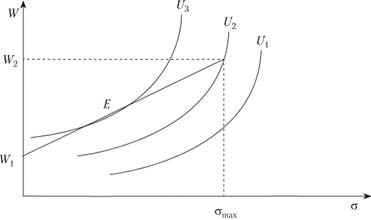

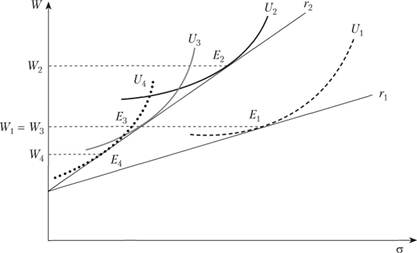

, а риск – антиблаго:  . Тогда кривые безразличия будут иметь положительный наклон (рис. 4.4). Как и в случае традиционной теории поведения потребителя, все портфели (пропорции вложения средств), лежащие на одной и той же кривой безразличия, являются равноценными для индивида. Любой портфель, расположенный на кривой безразличия, которая находится выше и левее, оценивается как более привлекательный, чем вложения на кривой безразличия ниже и правее.

. Тогда кривые безразличия будут иметь положительный наклон (рис. 4.4). Как и в случае традиционной теории поведения потребителя, все портфели (пропорции вложения средств), лежащие на одной и той же кривой безразличия, являются равноценными для индивида. Любой портфель, расположенный на кривой безразличия, которая находится выше и левее, оценивается как более привлекательный, чем вложения на кривой безразличия ниже и правее.

Кривые безразличия являются выпуклыми к оси риска: чем большим богатством обладает индивид, тем менее ценным будет для него каждая поВперед дополнительная единица богатства и тем меньший прирост риска индивид будет согласен добавить к своему портфелю в обмен на ожидаемые выгоды дополнительной доходности.

Если все средства индивида вложены в безрисковый актив (находятся в деньгах), то примем риск за нулевую точку: σ = 0 , а доходность – за минимальную величину W1. Если все средства индивида вложены только в рискованные активы (в ценные бумаги), то общий риск портфеля максимальный: σmax, хотя максимальна и ожидаемая доходность W2. Все другие возможные пропорции распределения средств находятся между этими двумя крайностями в качестве их линейных комбинаций. Поэтому  . Или в процентах:

. Или в процентах:  , где

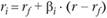

, где  – коэффициент бета показывает относительную рискованность i-го актива (i-ой ценной бумаги) по сравнению с рынком капитала в целом. Эта линия носит название "линия рынка капитала". Она служит бюджетным ограничением для индивида.

– коэффициент бета показывает относительную рискованность i-го актива (i-ой ценной бумаги) по сравнению с рынком капитала в целом. Эта линия носит название "линия рынка капитала". Она служит бюджетным ограничением для индивида.

Линию бюджетного ограничения можно интерпретировать следующим образом.

Если  – доход на безрисковый актив (например, государственные краткосрочные обязательства, получение дохода по которым практически всегда гарантировано правительством для любого периода времени и для любого экономического агента), то плата за дополнительный риск может быть выражена в виде дополнительного дохода для рисковых активов:

– доход на безрисковый актив (например, государственные краткосрочные обязательства, получение дохода по которым практически всегда гарантировано правительством для любого периода времени и для любого экономического агента), то плата за дополнительный риск может быть выражена в виде дополнительного дохода для рисковых активов:

где Р – цена единицы риска.

Рис. 4.4. Портфельный выбор индивида

Равновесие на рынке рискованных активов будет в точке касания кривой безразличия и линии цены риска – линии бюджетного ограничения. Это будет точка оптимального соотношения доходности актива и его риска – точка Е.

Таким образом, оптимальный выбор фирмы представляет собой распределение денежных средств между различными активами до тех пор, пока не будет выполнять следующее соотношение:

Это соотношение соответствует обычному положению теории оптимального выбора потребителя. Потребитель приобретает такое количество товаров и услуг (вкладывает средства в деньги и рискованные активы) до тех пор, пока предельная норма замещения двух товаров не окажется равной их рыночным ценам (предельная норма замещения безрискового актива рискованным, но высокодоходным не будет равна цене риска, плате за дополнительный риск).

Как изменится спрос на деньги, если ставка процента возрастет?

Теория Кейнса отвечает на этот вопрос однозначно: рост ставки процента стимулирует людей держать меньше денег, поскольку происходит замещение между деньгами и облигациями. Теория Тобина не так однозначно трактует этот вопрос.

Пусть первоначальное равновесие индивида находилось в точке Е1 (рис. 4.5) при ставке процента r1. В следующий период ставка процента возросла до величины  .

.

Увеличение ставки процента означает поворот линии бюджетного ограничения влево-внутрь, с позиции r1 до позиции r2. Новое равновесие будет расположено именно на этой, новой линии r2. Но вот где именно?

Когда ставка процента (цена денег) увеличивается, на рынке денег, так же как и на рынке любого другого товара в экономике, возникают два эффекта – эффект замещения и эффект дохода. Эффект замещения приводит к тому, что более дорогие деньги заменяются относительно более дешевыми ценными бумагами. Спрос на деньги сокращается. Эффект дохода означает, что, так как индивид теперь чувствует себя более богатым, он может позволить себе "приобрести" больший объем ликвидного товара – денег. Спрос на деньги увеличивается. Таким образом, эти эффекты действуют в отношении спроса на деньги разнонаправленно. Общий итог будет неопределенным.

Рис. 4.5. Динамика спроса на деньги при росте ставки процента

Пусть, к примеру, первоначальный объем денежного актива у индивида составляет величину W1 (см. рис. 4.5). Если при росте ставки процента эффект дохода будет преобладать над эффектом замещения, то новое равновесие будет достигнуто в точке Е2. Спрос на деньги возрастет: W2 > W1. Если эффект дохода окажется меньше эффекта замещения, то новое равновесие окажется в точке E4. Спрос на деньги упадет: 0 < W4 < W1. Если же эффекты будут одинаковыми по абсолютному значению, хотя разнонаправленными по своему действию, то общий итог не изменится. Новое равновесие E3 будет в точности соответствовать первоначальному спросу на деньги: W3 = W1, хотя рискованность портфеля теперь будет ниже.

Вопрос для размышления

Как изменятся модель Тобина и спрос на деньги, если рискованных активов будет не один (как в первоначальном варианте), а несколько? (Деньги по-прежнему представляют собой безрисковый актив.)

Подведем итог. Факторы, определяющие спрос на деньги, включают в себя следующие компоненты:

1) разницу в ставках процента между денежными и прочими активами;

2) транзакционные издержки перемещения активов в деньги (брокерский тариф);

3) неопределенность цен и доходности активов в будущем (риск активов);

4) ожидаемые форматы расходов и доходов;

5) институциональную структуру экономики, традиции выплаты заработной платы и других доходов;

6) вероятности дефицита денег (ликвидности) в экономике;

7) общий уровень цен в экономике;

8) темпы инфляции;

9) реальный выпуск (доход) в экономике;

10) совокупное богатство индивидов;

11) ставку заработной платы и систему выплат;

12) наличие, доступность и качество заменителей денег.

Мы закончили теоретическую часть определения спроса на деньги в современной экономике. Но как обстоит дело на практике? Как проверить, какая теория денег верна?

Об этом речь пойдет в следующем параграфе.