Теория арбитражного ценообразования

Альтернативой САРМ является теория арбитражного ценообразования (APT), разработанная в 1976 г. профессором Йельского университета Стефаном Россом. APT в отличие от САРМ не предполагает, что акционеры оценивают решения с помощью математического ожидания и дисперсии доходности. Она исходит из того, что доходность акции частично зависит от макроэкономических факторов, а частично – от событий, имеющих отношение непосредственно к самой компании. Вместо определения доходности акции как функции одного фактора (доходности рыночного портфеля) она представляет эту доходность в виде функции нескольких макроэкономических факторов, от которых зависит рыночный портфель.

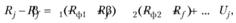

При этом ожидаемая премия за риск для каждой акции может быть выражена следующим образом:

где Rj – ожидаемая доходность ценной бумаги о; Rf – безрисковая ставка доходности; β1 – чувствительность ценной бумаги j к фактору 1; Rф1 – ожидаемая доходность от макроэкономического фактора 1; Uj – случайное отклонение, зависящее от особых событий, влияющих на доходность ценной бумаги j.

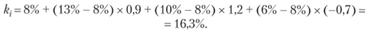

Для иллюстрации APT воспользуемся следующим примером[1]. Предположим, что доходность всех акций зависит только от трех факторов риска: инфляции, объемов промышленного производства и степени неприятия риска. Безрисковая доходность равна 8%; требуемая доходность равна 13% для портфеля с единичной чувствительностью к темпу инфляции (β = 1,0) и нулевой чувствительностью к изменению объема промышленного производства и изменению степени неприятия риска (β = 0,0); требуемая доходность для портфеля с единичной чувствительностью к изменению объема промышленного производства и нулевой чувствительностью к темпу инфляции и изменению степени неприятия риска равна 10,0%; требуемая доходность равна 6% для рискового портфеля, обладающего единичной чувствительностью к изменению неприятия риска и нулевой чувствительностью к изменению темпа инфляции и объемов промышленного производства. Наконец предположим, что акция i имеет значения чувствительности к факторам (β-коэффициенты), равные 0,9 для портфеля, реагирующего на изменения темпа инфляции, 1,2 – для портфеля, реагирующего на изменения объема промышленного производства и -0,7 – для портфеля, реагирующего на изменения степени неприятия риска. Тогда требуемая доходность для акции i согласно APT должна быть равна 16,3%:

Диверсификация позволяет устранить специфический риск конкретной ценной бумаги, оставляя в качестве основной детерминанты величины требуемой доходности лишь макроэкономический риск.

Модель APT не уточняет, какие факторы являются основными: ими могут быть индекс фондового рынка, величина валового национального продукта, цены на нефть, процентные ставки и прочие показатели. Как правило, одни компании оказываются более чувствительными к некоторым факторам, чем другие.

Теоретически возможно создание портфеля с нулевым риском (т.е. портфеля с нулевой "бетой"), который обеспечит доходность, равную процентной ставке в условиях отсутствия риска. Если бы такой портфель обеспечивал более высокую доходность, то инвесторы могли бы получать прибыль без принятия риска за счет заимствований для покупки такого портфеля по ставке, свободной от влияния риска. Этот процесс, получивший название арбитража (т.е. получения прибыли с нулевым риском), продолжался бы до тех пор, пока ожидаемая премия за риск для данного портфеля не стала бы равной нулю.

APT позволяет избежать характерной для САРМ проблемы, связанной с необходимостью идентификации рыночного портфеля. Однако она задает еще более трудные задачи. Во-первых, при использовании APT требуется идентифицировать макроэкономические переменные. Во-вторых, необходимо решить задачи оценки премий за риск для всех факторов и определить чувствительность значений доходности акций к каждому из них.

Сторонники APT отмечают, что в действительности выделение релевантных факторов не является столь уж необходимым. Для определения параметров APT можно воспользоваться математическим аппаратом факторного анализа. Изначально в расчет принимаются данные о сотнях и даже тысячах акций, затем формируются несколько различных портфелей, не коррелирующих тесно между собой по показателю доходности. Таким образом, в этой совокупности портфелей каждый из них испытывает более сильное воздействие какого-то одного из известных факторов. Затем требуемая доходность каждого портфеля рассматривается как λ для этого фактора, а чувствительность доходности каждой отдельной акции к доходности этого портфеля становится чувствительностью фактора (β). К сожалению, результаты факторного анализа нелегко интерпретировать, так как он не позволяет глубоко проникнуть в сущность основных экономических составляющих риска.

Исследования показали, что стоимость акционерного капитала, рассчитанная с использованием АРМ, имеет тенденцию быть выше для некоторых отраслей (например, нефтедобывающих) и ниже для других (например, для некоторых групп коммунальных предприятий), чем стоимость акционерного капитала с использованием САРМ. Более ранние исследования также позволяют предположить, что многомерная модель APT объясняет ожидаемые ставки дохода лучше, чем это делает одномерная САРМ.

Но если АРМ более эффективна, чем САРМ, то почему ее не используют более активно, чем это происходит сейчас? С одной стороны, не указаны ее переменные. Кроме того, нет единого мнения относительно того, какие переменные должны иметь бо́льшее влияние. С другой стороны, АРМ сложнее в том, что для каждой компании и для каждого конкретного периода времени должны вырабатываться коэффициенты для нескольких факторов, а не только для одного фактора, когда их собираются использовать. Наконец, в САРМ учитываются и внутренние факторы риска в отличие от АРМ.