Сущность лизинга

В первой половине 90-х гг. в результате начала рыночных отношений многие финансовые инструменты, которые раньше отсутствовали в нашей экономике, стали использоваться байками, кредитными учреждениями и другими организациями.

Одним из таких инструментов, который широко используется в зарубежной практике, является лизинг.

Развитие лизинговых отношений у нас в стране касается финансового лизинга. Не случайно первым нормативным документом был Указ Президента РФ от 17 сентября 1994 г. № 1929 "О развитии финансового лизинга в инвестиционной деятельности".

В лизинговой сделке обычно участвуют несколько субъектов:

■ лизингодатель;

■ лизингополучатель;

■ продавец имущества (поставщик);

■ банк (или другие кредитное учреждение), предоставляющий средства на приобретение предмета договора.

На рынке лизинговых услуг существуют специальные субъекты (страховые компании), осуществляющие страхование возможных рисков, возникающих при лизинговой сделке.

Так, российская ассоциация лизинговых компаний ("Рослизинг") - некоммерческое объединение лизинговых компаний, банков и других предприятий, занимающихся лизингом, осуществляет координацию деятельности организаций, входящих в нее, и объединение их средств для осуществления совместных взаимовыгодных проектов, подготовку проектов законодательных актов, участвует в работе международных ассоциаций и разрабатывает совместно с органами государственного управления стратегические направления развития лизинга в России.

Любой из субъектов лизинга может быть резидентом Российской Федерации, нерезидентом Российской Федерации, а также субъектом предпринимательской деятельности с участием иностранного инвестора, осуществляющим свою деятельность в соответствии с законодательством РФ.

Объектом лизинга могут быть любые не потребляемые вещи, используемые для предпринимательской деятельности, кроме земельных участков и других природных объектов.

Таким образом, лизинг может передавать любое имущество, которое не запрещено к свободному обращению на рынке и не уничтожается в производственном цикле. Им может быть движимое и недвижимое имущество. Техника лизинговых операций изображена на рис. 8.2.

Рис. 8.2. Техника лизинговых операций:

1 - заявка на оборудование;

2 - плата за оборудование;

3 - оборудование; 4 - арендные платежи

Согласно классификатору основных фондов, введенному в действие с 1 января 1996 г., к движимому имуществу относятся:

■ силовые машины и оборудование (теплотехническое, турбинное оборудование, электродвигатели и т.д.);

■ рабочие машины и оборудование для различных отраслей промышленности (полиграфическое оборудование, строительная техника, станки т.д.);

■ средства вычислительной и оргтехники;

■ транспортные средства, прочие машины и оборудование.

В качестве недвижимого имущества могут выступать производственные здания и сооружения (нефтяные и газовые скважины; гидротехнические и транспортные сооружения).

В зависимости от объекта лизинга следует различать лизинг движимого имущества (лизинг оборудования) и лизинг недвижимого имущества.

Тип лизинга зависит от срока его осуществления: менее полутора лет - краткосрочный, от полутора до трех лет - среднесрочный, три и более лет - долгосрочный лизинг.

Классификация и характеристика основных видов лизинга

В общепринятой практике в качестве признаков, которые позволяют выделить виды лизинга, выступают:

■ количество участников сделки;

■ тип имущества;

■ сектор рынка;

■ форма лизинговых платежей;

■ объем обязанностей (объем обслуживания);

■ срок использования имущества и связанные с ним условия амортизации.

По количеству участников (субъектов) сделки различают:

■ двухсторонние лизинговые сделки (или так называемый прямой лизинг), при которых поставщик имущества и лизингодатель выступают в одном лице;

■ многосторонние лизинговые сделки (или так называемый косвенный лизинг), при которых имущество в лизинг сдает не поставщик, а финансовый посредник, в качестве которого выступает лизинговая компания.

Классическим вариантом этого вида сделки является трехсторонняя, в которой участвуют поставщик - лизингодатель - лизингополучатель. По тину имущества различают:

■ лизинг движимого имущества (рабочие машины и оборудование для различных отраслей промышленности, средства вычислительной и оргтехники, транспортные средства и т.н.);

■ лизинг недвижимого имущества (производственные здания и сооружения).

В зависимости от сектора рынка, где проводятся лизинговые операции, выделяют:

■ внутренний лизинг, при котором все участники сделки представляют одну страну;

■ внешний (международный) лизинг, при котором лизингодатель и лизингополучатель находится в разных странах. Продавец имущества может находиться в одной из этих стран или в другом государстве. По Оттавской конференции о международном финансовом лизинге, сделка признается международной, если лизингодатель и лизингополучатель находятся в разных странах. В свою очередь международный лизинг может быть экспортным и импортным. В международной сделке лизингополучатель участвует в импортном лизинге, а лизингодатель, соответственно, в экспортном. Для России в настоящее время характерен импортный лизинг.

В зависимости от формы лизинговых платежей различают:

■ лизинг с денежным платежом, при котором выплаты производятся в денежной форме;

■ лизинг с компенсационным платежом (или так называемый компенсационный лизинг), при котором лизингополучатель рассчитывается с лизингодателем товарами, как правило, произведенными на арендуемом имуществе, или путем оказания встречных услуг;

■ лизинг со смешанным платежом, при котором часть платежа поступает в денежной форме, а другая - в виде товаров или услуг.

По объему обслуживания передаваемого имущества различают:

■ чистый лизинг (net leasing) - это отношения, при которых все обслуживание имущества берет на себя лизингополучатель. Поэтому в данном случае расходы по обслуживанию оборудования не включаются в лизинговые платежи;

■ мокрый лизинг (wet leasing) предполагает обязательное техническое обслуживание оборудования, его ремонт, страхование и другие операции, за которые несет ответственность лизингодатель. Кроме этих услуг, но желанию лизингополучателя лизингодатель может взять на себя обязанности по подготовке квалифицированного персонала, маркетинга, поставке сырья и др.

В связи с тем, что в России пока еще не сложился в полном объеме рынок лизинговых услуг и практически нет лизинговых компаний, которые могли бы обеспечить качественное техническое обслуживание объектов лизинга, наиболее распространенным видом лизинга является чистый.

По сроку использования имущества и связанным с ним условиям амортизации различают:

■ лизинг с полной окупаемостью и соответственно с полной амортизацией имущества, когда срок договора равняется нормативному сроку службы имущества и происходит полная выплата лизингодателю стоимости лизингового имущества;

■ лизинг с неполной окупаемостью и соответственно неполной амортизацией имущества, при котором срок договора меньше нормативного срока службы имущества, и в течение его действия окунается только часть стоимости лизингового имущества.

К основным видам лизинга относится оперативный, финансовый и возвратный лизинг.

К оперативному лизингу относятся все сделки, в которых затраты лизингодателя, связанные с приобретением сдаваемого в лизинг имущества, окупаются лишь частично в течение первоначального срока лизинга. Особенностями оперативного лизинга являются:

■ лизингодатель не рассчитывает покрыть все свои затраты за счет поступлений от одного лизингополучателя;

■ сроки лизинга не охватывают полного физического износа имущества;

■ риск порчи или утери имущества лежит главным образом на лизингодателе;

■ по окончании установленного срока имущество возвращается лизингодателю, который продает его или сдает в лизинг другому клиенту.

Причины, обусловливающие выбор лизингополучателем операционного лизинга, могут быть следующими:

1) лизингополучателю необходимо арендуемое имущество лишь на время, например, для реализации какого-то проекта или работы, имеющих разовый характер; после окончания проекта надобность в данном типе имущества полностью отпадает;

2) арендуемое имущество подвержено сравнительно быстрому моральному старению, т.е. лизингополучатель считает, что но истечении определенного времени, в частности срока лизинга, на рынке могут появиться новые, более эффективные аналоги данного имущества.

Финансовый лизинг предусматривает выплату в течение срока аренды твердо установленной суммы арендной платы, достаточной для полной амортизации машин и оборудования, способной обеспечить фиксированную прибыль лизингодателю. Предмет лизинга переходит в собственность лизингополучателя по истечении срока действия договора лизинга или до его истечения при условии выплаты лизингополучателем полной суммы, предусмотренной договором лизинга, если иное не предусмотрено договором лизинга.

Данный вид лизинга используется при аренде дорогостоящих объектов: зданий, сооружений, дорогого оборудования. Однако платежи лизингополучателя превышают расходы лизингодателя по приобретению данного вида имущества.

Возвратный лизинг - разновидность финансового лизинга, при котором продавец (поставщик) предмета лизинга одновременно выступает и как лизингополучатель (рис. 8.3). Такая сделка применяется в том случае, когда у хозяйствующего субъекта довольно низкий уровень доходов, и, следовательно, он не может полностью воспользоваться льготами но ускоренной амортизации и налогообложению прибыли. Оно совершает сделку, а лизинговая компания получает налоговые льготы. В ответ она снижает ставку арендной платы.

Рис. 8.3. Возвратный лизинг

В Законе о лизинге особо рассматривается сублизинг - особый вид отношений, возникающих в связи с переуступкой прав пользования предметом лизинга третьему лицу но договору сублизинга.

Лизинговая компания может привлекать ссуды для осуществления лизинговых операций - это лизинг с дополнительным привлечением средств, по которому осуществляется свыше 85% всех сделок по лизингу.

Любая лизинговая сделка оформляется договором, предусматривающим лизинговые платежи, под которыми понимается общая сумма, выплачиваемая лизингополучателем лизингодателю за предоставленное ему право пользования имуществом.

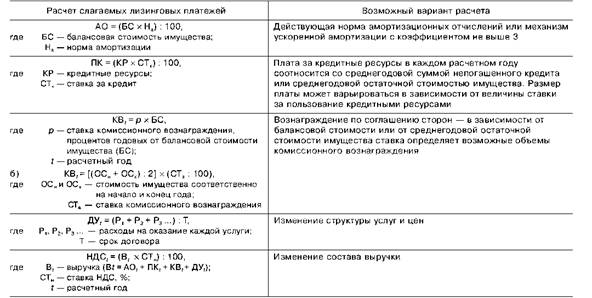

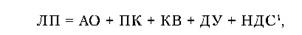

Расчет общей суммы лизинговых платежей осуществляется по формуле2 (8.1), слагаемые расчета представлены в табл. 8.1.

Таблица 8.1. Алгоритмы и варианты расчета слагаемых лизинговых платежей

где .'111 общая сумма лизинговых платежей;

АО - величина амортизационных отчислений, причитающихся лизингодателю в текущем году;

ПК - плата за используемые кредитные ресурсы лизингодателем на приобретение имущества - объекта договора лизинга;

КВ - комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

ДУ - плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга; НДС - налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

Если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей, то в лизинговые платежи включают стоимость выкупаемого имущества.