Страховой способ возмещения ущерба

На протяжении данной книги мы неоднократно касались вопросов страхования рисков. Теперь рассмотрим страховой способ возмещения ущерба от чрезвычайных ситуаций более подробно.

Страхование - это система мероприятий по созданию денежного (страхового) фонда за счет взносов его участников, из средств которого возмещается ущерб, причиненный физическим и юридическим лицам стихийными бедствиями, несчастными случаями, а также выплачиваются соответствующие денежные суммы в связи с наступлением определенных событий (страхование на дожитие, к совершеннолетию и др.).

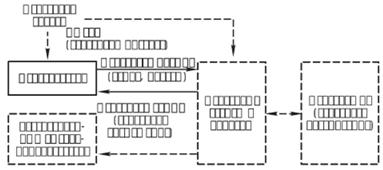

Страхование классифицируется (рис. 12.4) по объекту, форме заключения договора страхования, форме собственности страховщика и другим признакам, а применительно к возмещению ущерба от ЧС - по используемому механизму.

Рис. 12.4. Классификация видов страхования

В Российской Федерации в зависимости от объекта страхования установлены три вида страхования - личное, имущественное и страхование ответственности. Отдельным видом страхования является перестрахование. Объекты страхования - это не противоречащие российскому законодательству имущественные интересы:

- связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или застрахованного лица (личное страхование);

- связанные с владением, пользованием, распоряжением имуществом (имущественное страхование);

- связанные с возмещением страхователем причиненного им вреда личности или имуществу физического лица, а также вреда, причиненного юридическому лицу (страхование ответственности).

Таким образом, имущественное страхование связано с интересом в защите от убытков имущества, а личное страхование - с интересом в охране жизни, здоровья, трудоспособности, пенсионного обеспечения.

По форме различают добровольное (личное или имущественное) и для установленных законом случаев - обязательное страхование. Обе формы страхования осуществляются на основании договоров, заключаемых гражданином или юридическим лицом (страхователем) со страховой организацией (страховщиком), но добровольное страхование производится в силу свободного волеизъявления, а обязательное - в силу закона. При обязательном страховании страхователь обязан по закону заключить договор о страховании своего имущества или ответственности перед третьими лицами.

Договор страхования, как и любой другой гражданско-правовой договор, представляет собой юридический факт, с которым нормы права связывают возникновение, изменение и прекращение гражданских правоотношений. Гражданское законодательство определяет до говор страхования как соглашение сторон, в силу которого одна сторона (страхователь) обязуется уплатить установленный законом или договором взнос (страховую премию), а другая сторона (страховщик) обязуется при наступлении предусмотренного события (страхового случая) при имущественном страховании возместить страхователю или иному лицу, в пользу которого был заключен договор страхования либо перед которым по условиям договора страхователь должен был нести соответствующую ответственность, понесенные убытки в пределах обусловленной суммы (страховой суммы), а при личном страховании - выплатить соответствующую денежную (страховую) сумму (рис. 12.5).

Рис. 12.5. Субъекты страховых правоотношений

Договор страхования - двусторонний, возмездный, относится к двусторонне-обязывающим, так как правам и обязанностям страхователя корреспондируют обязанности и права страховщика. Общепринято считать объектом договора страхования страховой интерес.

Страховой интерес определяется как убыток, угрожающий страхователю от наступления страхового случая. Другими словами, страховой интерес - это мера материальной заинтересованности в страховании. Ни одно юридическое или физическое лицо не может прибегнуть к страхованию, если оно не имеет страхового интереса в объекте страхования или не ожидает наступления его. Имеется в виду, что страхователь должен понести материальный ущерб, если застрахованное имущество окажется утраченным или поврежденным, или если у страхователя возникнет материальная ответственность перед третьими лицами в связи с застрахованным имуществом. Например, в Великобритании действует специальный закон, согласно которому заключение договора страхования без наличия страхового интереса приравнивается к азартным играм, связанным с мошенничеством.

В состав субъектов страхового правоотношения входят: страховщик, страхователь, особые третьи лица (застрахованный и выгодоприобретатель). Застрахованным может быть любое лицо, заключающее договор или назначенное им (при страховании детей), а выгодоприобретателем - наследник или назначенное лицо, в чью пользу заключен договор. Сторонами по договору страхования выступают страховщики и страхователи.

Страховщики - это юридические лица любой организационно-правовой формы, предусмотренной законодательством Российской Федерации, созданные для осуществления страховой деятельности (страховые организации и общества взаимного страхования) и получившие в установленном законом порядке лицензию на осуществление страховой деятельности на территории Российской Федерации. Страховщик принимает на себя по договору страхования за определенное вознаграждение (страховая премия) обязательство возместить страхователю или другому лицу, в пользу которого заключено страхование, убытки, которые могут возникнуть в результате наступления страховых случаев, обусловленных в договоре.

Страховщиками могут быть государственные и частные страховые компании. Крупнейшая государственная страховая компания в Российской Федерации - Росгосстрах, учредителем и держателем 100% акций которой является Госкомитет России по управлению государственным имуществом. Если в качестве страховщика выступает государственная организация, то говорят о государственном страховании. Иностранные юридические лица и иностранные граждане вправе создавать страховые организации на территории Российской Федерации только в форме обществ с ограниченной ответственностью или акционерных обществ. Но возможность их участия ограничена законодательством Российской Федерации. Так, доля иностранных инвесторов в уставном капитале страховой организации не должна в совокупности превышать 49%.

Граждане и юридические лица могут объединяться в общества взаимного страхования для страхования своих имущественных интересов. Общества взаимного страхования, страховые союзы, клубы широко распространены в различных странах. Страховой пул - это объединение на основе договора (соглашения) страховых компаний для совместного страхования определенных рисков, созданное с целью улучшения финансовых возможностей для принятия особо крупных и малоизвестных рисков. Такая форма получила развитие за рубежом в страховании авиационных, атомных, военных рисков, ответственности и т.д.

К субъектам страховой деятельности относятся страховые посредники - агенты и брокеры, через которых страховщики могут осуществлять свою деятельность. Страховые агенты - физические или юридические лица, действующие от имени страховщика и по его поручению в соответствии с предоставленными полномочиями. Физические лица занимают преобладающее место среди страховых агентов. Страховые брокеры - юридические или физические лица, зарегистрированные в установленном порядке в качестве предпринимателей, выполняющие посредническую деятельность по страхованию от своего имени на основании поручений страхователя или страховщика.

Страхователями признаются юридические и дееспособные физические лица, заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона. Следует обратить внимание на ряд специальных требований, как правило, предъявленных к правосубъектности страхователей. Они касаются возраста и состояния здоровья. Согласно Правилам смешанного страхования жизни, которыми регулируются отношения личного страхования с участием государственной страховой организации, субъектами этого договора могут быть граждане в возрасте от 14 до 77 лет, но не далее достижения ими 80-летнего возраста на момент окончания срока договора.

В соответствии с Федеральным законом "Об организации страхового дела в Российской Федерации" страхователями могут быть граждане России, иностранные граждане, лица без гражданства, любые юридические лица - коммерческие и некоммерческие. Страхователем может быть лицо, которое имеет страховой интерес, т.е. заинтересованность в сохранении имущества либо жизни, здоровья, которая носит имущественный характер. Страховой интерес имеется обычно у собственника и других законных владельцев имущества (арендатора, залогодержателя, экспедитора и т.п.).

Понятия сторон в страховом договоре и участников страхового правоотношения не всегда совпадают. Сторонами выступают страхователь и страховщик, связанные между собой правами и обязанностями. Участниками страхового правоотношения могут быть еще две категории лиц - застрахованный и лицо, назначенное страхователем для получения страховой суммы по договору страхования - выгодоприобретатель.

Договор страхования является соглашением между страхователем и страховщиком, в силу которого страховщик обязуется при страховом случае произвести страховую выплату страхователю или иному лицу, в пользу которого заключен договор страхования, а страхователь обязуется уплачивать страховые взносы в установленные сроки. ОГЛАВЛЕНИЕ договора страхования составляют взаимные права и обязанности сторон.

Страховщик обязан:

- ознакомить страхователя с правилами страхования;

- в случае проведения страхователем мероприятий, уменьшающих риск наступления страхового случая и размер возможного ущерба застрахованному имуществу, либо в случае увеличения его действительной стоимости перезаключить по заявлению страхователя договор страхования с учетом этих обстоятельств;

- при страховом случае произвести страховую выплату и др.

В обязанности страхователя входят:

- своевременная уплата страховых взносов;

- сообщение страховщику об известных страхователю обстоятельствах, имеющих существенное значение для определения вероятности наступления страхового случая, размера возможных убытков от его наступления, а также обо всех заключенных или заключаемых договорах страхования в отношении данного объекта страхования;

- принятие мер в целях предотвращения и уменьшения ущерба застрахованному имуществу при страховом случае;

- сообщение страховщику о наступлении страхового случая в сроки, указанные в договоре страхования;

- следование указаниям (рекомендациям) страховщика при наступлении страхового случая.

Например, при наступлении страхового случая с транспортным средством (ущерб в результате дорожно-транспортного происшествия) договором страхования может быть предусмотрена обязанность обращения страхователя к независимому указанному страховщиком эксперту для проведения технико-экономической экспертизы и составления калькуляции, а также могут предусматриваться негативные последствия неисполнения указанной обязанности страхователем.

Договор страхования заключается только в письменной форме за исключением договора обязательного государственного страхования. Существует два способа заключения договора страхования: путем составления одного документа, подписанного обеими сторонами, либо путем вручения страховщиком страхователю на основании его письменного или устного заявления страхового полиса, подписанного страховщиком. Между страхователем и страховщиком должно быть достигнуто соглашение по всем существенным условиям договора: об объекте страхования, о характере страхового случая, о размере страховой суммы и о сроке действия договора. К числу существенных относятся и условия, на согласовании которых настаивает одна из сторон.

Страховая сумма - это сумма, объявляемая страхователем при заключении договора страхования, на которую он страхует свой интерес. С другой стороны, страховая сумма - это сумма, в пределах которой страховщик обязуется выплатить страховое возмещение по договору имущественного страхования или которую он обязуется выплатить по договору личного страхования. При имущественном страховании страховая сумма предназначена для возмещения действительно понесенного страхователем ущерба. При страховании имущества или предпринимательского риска страховая сумма не должна превышать действительную стоимость имущества и предпринимательского риска (страховую стоимость). В соответствии с Гражданским кодексом Российской Федерации страховая сумма может устанавливаться сторонами ниже страховой стоимости, при этом возмещение страхователю понесенных убытков осуществляется пропорционально отношению страховой суммы к страховой стоимости. Гражданский кодекс определяет порядок дополнительного имущественного страхования, которое возможно либо при неполном имущественном страховании (страховая сумма ниже действительной стоимости), либо при увеличении действительной стоимости имущества. Допускается дополнительное имущественное страхование как у прежнего, так и у другого страховщика. Единственным условием проведения дополнительного имущественного страхования является непревышение страховой суммы над страховой стоимостью имущества.

Страховая стоимость - это стоимость, в которую страхователь оценивает объект страхования, определяемая по соглашению между страховщиком и страхователем. Ответственность за правильное (незавышенное) определение страховой стоимости несет страхователь. Страховая стоимость имущества не должна превышать его действительную стоимость на момент заключения договора страхования. В противном случае страхование считается недействительным в части превышения страховой суммы над страховой стоимостью. Порядок исчисления размера страховой стоимости, имеющий свои особенности в различных странах, основан на действующем законодательстве и сложившейся практике.

В договорах личного страхования и договорах страхования гражданской ответственности страховая сумма определяется по усмотрению сторон. Стороны по договору страхования учитывают обычно характер и вид деятельности страхователя, характер ущерба, который может понести страхователь, и прочие факторы.

Под страховой премией понимают плату за страхование. Страхователь обязан уплатить страховщику страховую премию (взнос, платеж) за принятое им на себя обязательство произвести выплату страхового возмещения либо страховой суммы страхователю (выгодоприобретателю) при наступлении страхового случая, оговоренного в страховом договоре. Страховая премия, таким образом, является платой за страхование, порядок и сроки ее уплаты устанавливаются по соглашению сторон в страховом договоре.

При страховом случае с имуществом страховая выплата производится в виде страхового возмещения, при страховом случае с личностью страхователя или третьего лица - в виде страховой суммы (страховое обеспечение).

При страховании гражданской ответственности плата исчисляется исходя из размера страховых сумм и тарифных ставок, которые устанавливаются на основании примерных тарифных ставок с учетом условий и объемов производства, местонахождения опасного производственного объекта, других факторов его эксплуатации, получения, использования, переработки и хранения на объекте опасных веществ в определенных объемах, степени страхового риска и иных условий объекта страхования.

Понятие риска является одним из основных элементов страхового правоотношения и имеет несколько значений. С одной стороны, страховой риск - это размер возможных убытков от наступления страхового случая. С другой стороны, в договорах страхования под риском понимается тип события, повлекший за собой ущерб (пожар, наводнение, противоправные действия третьих лиц и т.п.).

Страховым случаем является совершившееся событие, предусмотренное договором страхования или законом, т.е. это наступившее событие, в преддверии которого проводится страхование. В связи с его наступлением у страховщика возникает обязанность произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам.

Например, при добровольном страховании пассажиров от несчастных случаев на железнодорожном транспорте несчастным случаем признается внезапное для застрахованного кратковременное событие, повлекшее за собой травматические повреждения или отравление организма с последующей временной или стойкой утратой трудоспособности или смертью.

В целях защиты интересов страховщика существует ряд норм, освобождающих его от ответственности при определенных обстоятельствах. В соответствии с Гражданским кодексом Российской Федерации страховщик вправе отказать в выплате страхового возмещения, если страхователь по каким-либо причинам несвоевременно уведомил о наступлении страхового случая. Это не безусловное основание, т.е. страхователь впоследствии может оспорить невыплату страхового возмещения. Страховщик также освобождается от возмещения убытков, возникших вследствие того, что страхователь умышленно не принял разумных и доступных ему мер, чтобы уменьшить возможные убытки. Но именно страховщик должен доказать наличие умысла у страхователя. Гражданский кодекс освобождает от выплаты страхового возмещения или страховой суммы, если страховой случай наступил вследствие умысла страхователя, выгодоприобретателя или застрахованного лица. Гражданским кодексом предусмотрены основания освобождения страховщика от выплаты страхового возмещения или страховой суммы при наступлении страхового случая вследствие:

- воздействия ядерного взрыва, радиации или радиоактивного загрязнения;

- военных действий, а также маневров или иных военных мероприятий;

- гражданской войны, народных волнений всякого рода или забастовок;

- изъятия, конфискации, реквизиции, ареста или уничтожения застрахованного имущества по распоряжению государственных органов, если законом либо договором не установлено иное;

- форс-мажорная ситуация (действие экстремальных природных явлений или техногенных процессов).

Договор страхования прекращается и признается недействительным по общим основаниям, установленным для гражданских правовых договоров. Предусмотрены следующие случаи прекращения договоров страхования:

- истечение срока действия;

- исполнение страховщиком в полном объеме обязательств перед страхователем;

- неуплата страхователем страховых взносов в установленные договором сроки;

- ликвидация страхователя, являющегося юридическим лицом, или смерть страхователя, являющегося физическим лицом, за исключением случая, когда права и обязанности страхователя переходят к лицу, принявшему имущество в порядке наследования;

- ликвидация страховщика в порядке, установленном законодательными актами Российской Федерации;

- принятие судом решения о признании договора страхования недействительным;

- требование страхователя либо страховщика о досрочном прекращении договора страхования и в других случаях.

Договор страхования признается недействительным с момента его заключения в случаях, предусмотренных законодательством, например, если он заключен после наступления страхового случая либо объектом страхования является имущество, подлежащее конфискации на основании вступившего в силу решения суда.

Личное и имущественное страхование имеет свои особенности. По договору личного страхования страховщик обязуется выплатить единовременно или выплачивать периодически обусловленную договором страховую сумму в случае причинения вреда жизни или здоровью страхователя либо застрахованного лица, достижения им определенного возраста или наступления в его жизни предусмотренного договором события, а страхователь обязуется уплатить установленную договором страховую премию.

Право получить страховую сумму принадлежит лицу, в пользу которого заключен договор.

Личное страхование включает ряд видов страховой деятельности: страхование жизни, страхование от несчастных случаев и болезней, медицинское страхование. Каждый вид страховой деятельности в личном страховании имеет самостоятельный объект страхования, ряд страховых рисков, на случай наступления которых производится страхование.

По договору имущественного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы.

Договор имущественного страхования может быть заключен в отношении средств водного, воздушного, наземного транспорта; грузов; иного имущества, финансовых рисков, связанных с компенсацией потерь доходов или вызванных остановкой производства в результате страхового случая, банкротства контрагентов или неисполнений ими обязательств по договорам и по иным причинам.

Риски, от которых может быть застраховано имущество и имущественный интерес, разнообразны - наводнения, землетрясения, пожары, взрывы, аварии и пр.

Рис. 12.6. Взаимоотношения субъектов страхования ответственности перед третьими лицами

Объектами имущественного страхования могут быть следующие имущественные интересы: риск утраты (гибели), недостачи или повреждения определенного имущества; риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом, также ответственности по договорам - риск гражданской ответственности; риск убытков от предпринимательской деятельности из-за нарушения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в том числе риск неполучения ожидаемых доходов - предпринимательский риск.

Страхование ответственности - отрасль страхования, где объектом страхования выступает ответственность перед третьими (физическими и юридическими) лицами, которым может быть причинен ущерб (вред) вследствие какого-либо действия или бездействия. Непосредственная цель страхования ответственности - страховая защита экономических интересов возможных причинителей вреда, которые в каждом данном страховом случае находят свое конкретное денежное выражение (рис. 12.6). Страхование ответственности можно рассматривать как синтетический вид страхования, включающий имущественное и личное страхование.

При страховании ответственности страховщик берет на себя обязательство возместить страхователю суммы, подлежащие им уплате третьим лицам за причиненный ущерб. Такое страхование покрывает только юридическую ответственность страхователя, как правило, в пределах обусловленных лимитов.

Например, страхование ядерных и радиационных рисков предусматривает возмещение материального ущерба или вреда личности от радиационного воздействия, вызванного внезапными и непредвиденными обстоятельствами при добыче, производстве, хранении, применении и транспортировке ядерного топлива и радиоактивных веществ (постановление Правительства Российской Федерации от 12.04.96 г. № 415 "О подписании Венской конвенции о гражданской ответственности за ядерный ущерб"). Застрахованным считается имущество страхователя и его ответственность за возможное причинение вреда (ущерба) личности или имуществу третьих лиц. Размеры возмещения по страхованию ответственности перед третьими лицами обычно устанавливаются на уровне требований законодательства о гражданской ответственности. Страхованием не покрывается ущерб, причиненный ядерным оружием всех видов.

Страхование гражданской ответственности - вид страхования ответственности, распространенный в развитых странах и во многих из них предусмотренный законодательно. Смысл такого законодательства в том, что каждый, кто использует опасные объекты или управляет такими объектами (например, средствами транспорта), должен нести ответственность за вред или ущерб, который может быть причинен имуществу или здоровью и жизни третьих лиц в результате такого использования или владения. Ответственность по закону может быть также связана с совершением умышленного правонарушения или нарушением до говорных обязательств. В соответствии с Федеральным законом "О промышленной безопасности опасных производственных объектов" под гражданской ответственностью понимается возникшая по закону обязанность возместить вред, причиненный жизни, здоровью или имуществу других лиц и окружающей среде.

Страхование гражданской ответственности или ответственности перед третьими лицами - самый многочисленный вид страхования, все разновидности которого трудно перечислить.

Страхование является наиболее динамичным способом возмещения ущерба от ЧС. Являясь важной составляющей рыночной системы хозяйствования развитых стран, страхование выполняет несколько важных функций - компенсационную, превентивную, регулирующую, индикаторную.

Компенсационная функция является наиболее значимой, поскольку сам механизм страхования направлен на компенсацию (возмещение, страховое покрытие) экономического ущерба в случае возникновения ЧС.

Превентивная функция на данном этапе развития страхового рынка России пока имеет небольшое развитие, но ее роль возрастает. Страховые компании законодательно имеют право часть страховых платежей тратить на экономическую поддержку предупредительных мероприятий по снижению риска ЧС, осуществляемых государственными органами исполнительной власти, органами местного самоуправления, предприятиями и организациями (независимо от организационно-правовых форм и вида собственности).

Появление регулирующей и индикаторной роли страхования связано с проявлением межрегиональных и глобальных проблем (прежде всего экологических), активным участием страховой индустрии в их решении. Страхование всегда играю роль индикатора различных рисков, потому что именно существование и проявление риска есть область профессионального интереса страховых компаний. Накопив богатый опыт в страховании классических рисков (надежная статистика, число возможных объектов страхования велико, последствия некатастрофичны), страховая индустрия подошла к проблеме тяжелых и катастрофических рисков, которые прежде всего связаны с природными явлениями и сложными техническими системами. Именно здесь проявляется роль страхования как одного из способов экономического управления риском. При достаточно высоком уровне экономического развития страхование начинает играть роль системы раннего оповещения, поскольку выполняет функции отбора рисков, приемлемых для страхования и перестрахования. Страхуемость рисков в определенной степени есть визуализация приемлемости риска, выраженная в экономической форме. Риск может быть взят на страхование, если проявления его носят случайный характер, ущерб оцениваем и сопоставим с резервами страховой компании или их объединений.

Основными механизмами страхового возмещения ущерба от ЧС являются следующие:

- обязательное страхование ответственности за причинение вреда при эксплуатации потенциально опасных объектов. Возмещение вреда страховщиком в случае аварии на опасном объекте по договору обязательного страхования ответственности за причинение вреда третьим лицам в пределах установленных лимитов исключает возможность того, что причинитель вреда окажется неплатежеспособным;

- обязательное страхование имущества физических и юридических лиц, расположенных в зонах возможного воздействия поражающих факторов опасных природных и техногенных явлений;

- добровольное и обязательное личное страхование работников работодателями от производственных рисков;

- добровольное личное и имущественное страхование от стихийных бедствий и т.д.

Организации, эксплуатирующие опасные производственные объекты, обязаны страховать ответственность за причинение вреда жизни, здоровью или имуществу третьих лиц и окружающей природной среде в случае аварии на опасном производственном объекте. Страхование ответственности за причинение вреда при эксплуатации опасных объектов является эффективным механизмом возмещения ущерба и экономического регулирования промышленной безопасности, позволяющим реализовать мероприятия по снижению рисков ЧС техногенного характера.

Страховая защита ответственности опасных производственных объектов предусматривается Федеральным законом Российской Федерации "О промышленной безопасности опасных производственных объектов". Данный вид страхования является обязательным и проводится при лицензировании опасных производств. В законе оговорены минимальные размеры страховой суммы (объем ответственности перед лицом, которому может быть нанесен ущерб) в случае аварии на опасном производственном объекте. При этом различаются в зависимости от количества перерабатываемых на объекте опасных веществ или наличия на нем опасного оборудования.

Минимальные размеры страховой суммы при страховании ответственности опасных производственных объектов составляют:

- 70 тыс. минимальных размеров оплаты труда, установленных законодательством Российской Федерации на день заключения договора страхования риска ответственности, если на объекте получаются, используются, перерабатываются, образуются, хранятся, транспортируются и уничтожаются опасные вещества в количествах, равных или превышающих их установленные предельные значения;

- 10 тыс. минимальных размеров оплаты труда, если на нем получаются, используются, перерабатываются, образуются, хранятся, транспортируются и уничтожаются опасные вещества в количествах, меньших их предельных значений;

- 1 тыс. минимальных размеров оплаты труда, если на нем имеются иные виды опасных производств.

В лицензиях на эксплуатацию опасного производственного объекта, получаемых предприятиями в федеральных органах власти, уполномоченных в области промышленной безопасности (Ростехнадзор, Минэкономразвития России и т.д.), делается запись об обязательном наличии у заявителя на момент начата эксплуатации и на протяжении всего периода эксплуатации опасного производственного объекта договора страхования риска ответственности за причинение вреда при эксплуатации опасного производственного объекта.

Страхование гражданской ответственности организаций, эксплуатирующих опасные производственные объекты, за причинение вреда третьим лицам и окружающей природной среде в случае аварии регламентируют следующие нормативные документы:

- Федеральный закон "О промышленной безопасности опасных производственных объектов";

- Концепция организации обязательного страхования ответственности за причинение вреда при эксплуатации опасного производственного объекта (принята Госгортехнадзором России в 1998 г.);

- Методические рекомендации по внедрению обязательного страхования ответственности за причинение вреда при эксплуатации опасного производственного объекта (утверждены Минфином России в 1998 г.);

- Методические рекомендации по идентификации опасных производственных объектов.

Правила страхования (стандартные) гражданской ответственности организаций, эксплуатирующих опасные производственные объекты, за причинение вреда жизни, здоровью или имуществу третьих лиц и окружающей природной среде, устанавливающие примерные страховые тарифы, а также единый для всех случаев срок предъявления исков третьими лицами с момента аварии на опасном объекте - три года (приняты Всероссийским союзом страховщиков и Минфином России в 1998 г.).

Разрабатываются и другие нормативные правовые документы, направленные на внедрение системы обязательного страхования гражданской ответственности за причинение вреда при эксплуатации опасных объектов:

- Федеральный закон "Об обязательном страховании гражданской ответственности за причинение вреда при эксплуатации опасных объектов", т.е. опасных производственных объектов, гидротехнических сооружений, при перевозке опасных грузов железнодорожным и автомобильным транспортом;

- система оценки ущерба от ЧС и расследования их причин;

- программы страховой защиты населения и территорий Российской Федерации от ЧС, что должно способствовать повышению ответственности руководителей объектов за их безаварийную эксплуатацию, а также снижению нагрузки на федеральный бюджет.

С целью обеспечения финансовой устойчивости страховых операций, а также гарантий страховых выплат в случае причинения вреда жизни, здоровью и имуществу третьих лиц или окружающей природной среде группой ведущих российских страховщиков в 1997 г. был создан Российский страховой пул по страхованию ответственности в рамках Федерального закона "О промышленной безопасности опасных производственных объектов" в виде добровольного объединения страховых компаний с консолидацией усилий и финансовых средств участников этого пула.

Предел ответственности за причинение вреда при эксплуатации опасных объектов ограничивается. Так, атомное право в отличие от гражданского возлагает ответственность за аварию на эксплуатирующую организацию, а не на виновника аварии. Однако убытки от аварии типа чернобыльской в состоянии покрыть только государство.

Страхование экологических рисков относится к имущественному страхованию и страхованию ответственности за риски, связанные с загрязнением окружающей среды. К ним относятся:

- страхование риска загрязнения окружающей среды от различного рода выбросов вредных веществ в атмосферу или сбросов отходов производства в реки и землю;

- страхование ответственности судовладельцев за утечку нефтепродуктов из танкеров и загрязнение ими вод и побережья;

- страхование ответственности за ущерб, причиненный третьим лицам в процессе мирного использования ядерной энергии и т.п.

Страхование экологических рисков основывается на нормах природоохранного законодательства того или иного государства. Его основная цель - покрыть страхованием убытки, связанные с необходимостью возместить третьим лицам ущерб, который они понесли в результате загрязнения окружающей среды вследствие действий страхователя. В объем страхового покрытия могут входить как прямые, так и косвенные убытки, связанные с причинением вреда здоровью и собственности третьих лиц. Поскольку при таком страховании возможны довольно крупные ущербы за один страховой случай, то нередко в договоре страхования оговаривается лимит страхования.

Обязательное экологическое страхование гражданско-правовой ответственности юридических лиц за негативное воздействие на окружающую среду проводится по обязательствам, возникающим вследствие причинения экологического вреда третьим лицам. Речь идет о юридических лицах, на которых в соответствии с законом возлагается имущественная ответственность за причинение экологического вреда в связи с возникновением зон экологического неблагополучия. Цель экологического страхования - обеспечение эколого-экономической безопасности общества, т.е. создание финансовых гарантий экономической безопасности на случай возникновения зоны экологического неблагополучия.

Лицо, заключившее договор экологического страхования, получает защиту от внезапного разорения в связи с обязанностью производить возмещение экологического вреда, т.е. выполнение владельцем объекта своих обязанностей не приведет его к экономической катастрофе.

Гарантией эколого-экономической безопасности является аккумулирование средств, адекватных реально существующим экологическим угрозам в данном регионе. Страховой фонд на случай экологической аварии создается за счет лиц, ответственных за нанесение вреда окружающей среде и их последствия, а не за счет потенциальных жертв этих аварий. Страховая сумма, указанная в договоре страхования ответственности владельца опасного объекта на случай экологической аварии, должна быть не меньше оценки экологического вреда в натуральной форме от самой тяжелой аварии с экологическими последствиями. Оценка вреда от такой аварии складывается из оценок экологического вреда в натуральной форме исходя из средних рыночных цен услуг по возмещению вреда в натуре, осуществленных с соблюдением нормативов времени на выполнение этих работ и оценок иных убытков лиц, которые могут пострадать от аварии.

Стратегия действий страховщика должна состоять не столько в возмещении состоявшегося экологического вреда здоровью, сколько в финансировании мероприятий по минимизации случаев действительных заболеваний лиц, подвергшихся экологически вредному воздействию вследствие негативного воздействия на окружающую среду. Для этого в категорию пострадавших должны быть включены: лица, находившиеся в зоне аварии без защитных средств дольше определенного времени; лица, результаты обследования которых свидетельствуют о факте вредного экологического воздействия в связи с аварией.

В отношении этих лиц должны проводиться стандартные меры реабилитации и наблюдения за состоянием их здоровья в течение определенного договором нормативного срока с тем, чтобы гарантировать в дальнейшем отсутствие вредных последствий для их здоровья. Страховщик возмещает этим лицам не действительный вред здоровью, а возможный вред в связи с фактом нарушения условий их экологической безопасности.

Обязанность страховщика принимать иски об оплате расходов на лечение должна ограничиваться нормативным сроком, в течение которого заболевание, связанное с аварией, считается страховым случаем. Величина иска о возмещении расходов на лечение не ограничивается.

Требования к системе обеспечения эколого-экономической безопасности:

- минимум размера страхового фонда на цели возмещения вреда здоровью и соответственно издержек владельца опасного объекта на уплату страховых взносов;

- страховщик должен быть уверен в том, что выполнение им своих обязательств перед пострадавшими финансово обеспечено, т.е. уверен в реальности цены страхуемого риска;

- страхователь должен быть уверен, что страховой суммы хватит для удовлетворения любого из исков от пострадавших;

- население, проживающее вблизи опасного объекта, должно быть уверено, что страховая компания быстро организует и оплатит проведение реабилитационных мероприятий с попавшими в зону аварии, организует постоянное наблюдение за состоянием здоровья, чтобы своевременно принять необходимые лечебно-профилактические меры, а также оплатит любые расходы на лечение, раз они необходимы для полного выздоровления.

В дополнение к действующему страхованию гражданской ответственности опасных производственных объектов необходимо обязательное страхование имущества физических и юридических лиц, расположенного в зонах возможного действия поражающих факторов стихийных бедствий, аварий и катастроф. С целью повышения роли страхования целесообразно увеличение доли страховых платежей, относимых на себестоимость. Необходимо целенаправленно формировать федеральный и региональные пулы страховых компаний, ориентированные на природные и техногенные риски. Повышение эффективности механизмов возмещения ущерба также может быть достигнуто через взаимодействие между различными внебюджетными фондами (например, экологическими фондами, фондами промышленной безопасности), которое должно строиться на принципе жесткого разграничения пределов ответственности за возмещение ущерба.

Добровольное и обязательное личное страхование работников работодателями от производственных рисков может быть предусмотрено для работников предприятий, характеризующихся повышенным риском производственной аварии с тяжелыми последствиями для работающих (Федеральный закон "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний", 1998). Очевидно, что это страхование работников касается специальных производств и ограничено специальными обстоятельствами причинения вреда - аварией при исполнении трудовых обязанностей. Личное страхование работников опасных производств является компонентом системы мер по повышению ответственности работодателей и привлекательности рабочих мест, связанных с повышенной производственной опасностью. В этом случае ни о каких гарантиях возмещения вреда в натуральной форме речь идти не может, на то оно и "опасное производство". Максимальная денежная оценка вреда в натуре принимается за страховую сумму и назначается исходя из соображений разумности.

Возмещение вреда в случае наступления страхового случая по договору добровольного личного или имущественного страхования проводится в соответствии с общими правилами страхования.

Вопросы и задания

1. Назовите виды ущерба по объекту воздействия поражающих факторов

ЧС.

2. В чем различие прямого и косвенного ущербов?

3. Можно ли оценить долговременные экологические последствия аварий (катастроф)?

4. Назовите основные механизмы возмещения ущерба от ЧС физическим лицам.

5. Назовите основные условия ответственности за причинение вреда.

6. Перечислите основные объекты страхования.

7. Назовите основные экономические и организационные механизмы возмещения наступившего в результате ЧС вреда физическим и юридическим лицам.

8. Поясните механизм влияния реализации принципа "загрязняющий платит" на состояние экологической безопасности.

9. Что такое страховая стоимость? страховой интерес? Можно ли заключить договор страхования, не имея страхового интереса?

10. Какие функции выполняет страхование в рыночной экономике?

И. В чем состоит интерес страхователя при заключении договора страхования? а интерес страховщика?

12. Каковы основные механизмы страхового возмещения ущерба от ЧС?

13. Перечислите формы возмещения экологического ущерба.