Страховой рынок как объект регулирования

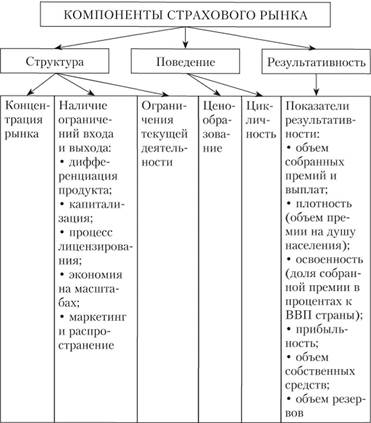

Страховой рынок выступает как объект государственного (а глобальный страховой рынок как объект надгосударственного) регулирования. Существует прямая причинно-следственная зависимость между уровнем развития рыночных отношений и степенью государственного и надгосударственного вмешательства в деятельность страховых организаций. Чем выше уровень концентрации и централизации финансового (страхового) капитала, шире охват крупными страховщиками национальных и международных экономик, сильнее их влияние на мировое хозяйство и взаимопроникновение банковского, страхового, пенсионного, инвестиционного капитала, т.е. уровень финансовой конвергенции и конгломерации, тем разрушительнее последствия глобальных провалов рынка и глобальных финансовых кризисов (что доказали события конца XX – начала XXI в.), предопределяющих необходимость национального и глобального регулирования финансовых и страховых рынков. Даже если мы рассматриваем страховой рынок отдельно от финансового, концентрируясь только на страховании как институте финансовой защиты всех экономических акторов, на первый план выступает влияние страхования на формирование самоподдерживающегося, непрерывного, качественного, риско-снижающего экономического роста, его значение для стабильного развития всех сфер и секторов современной глобальной инновационно-информационной цивилизации, подразумевающей не только рационально-экономический, но и нерациональный культурно-социальный смысл модернизационных процессов формирования мира-пространства, мира-экономики[1] глобального благосостояния. Именно эти соображения и заставляют нас рассматривать национальный и глобальный страховой рынок как важнейший объект государственного и надгосударственного регулирования и анализировать его с точки зрения теории отраслевых рынков. Структурно-логическое описание страховых рынков как объекта регулирования, взаимосвязь основных компонентов рынка с их показателями представлены на рис. 1.1. Характеристика страховых рынков мира дастся с точки зрения концепции "структура-поведение-результативность"[2].

Рис. 1.1. Характеристика структуры страховых рынков

Структура рынка – это степень его концентрации и способности задействовать рыночные механизмы за счет входных барьеров, институциональной структуры, государственного регулирования вступления на рынок или ограничения конкуренции.

Поведение рынка – механизм воздействия рынка и свободного ценообразования на ограничение конкуренции или сговора.

Результативность характеризуется долгосрочными результатами работы рынка и динамикой его основных показателей, прежде всего, прибыли и инноваций.

Следует выделить следующие характеристики рыночной структуры:

1) концентрация рынка;

2) наличие ограничений входа и выхода;

3) ограничения текущей деятельности.

Концентрация. Концентрация страховых рынков в мировом хозяйстве невысока. Низкая концентрация наблюдается в некоторых странах континентальной Европы (Германия, Франция), а наиболее неконцентрированный страховой рынок характерен для Великобритании, где, несмотря на достаточно большое число операторов на рынке, концентрация остается существенной[3]. В США, согласно данным за 2011 г., концентрация ниже, чем в странах Евросоюза, из-за высокой фрагментарности регулирования страхового рынка: большинство американских компаний имеют лицензии для проведения страховых операций в 1–2 штатах. Получение дополнительных лицензий – длительный и дорогостоящий процесс, поэтому режим регулирования предопределяет наличие большого количества мелких локальных страховщиков, и вся архитектура внутреннего американского страхового рынка настроена на присутствие большого числа некрупных местных страховщиков. Относительно высокий уровень рыночной концентрации наблюдается в Швеции. С точки зрения собираемой премии 84% рынка страхования недвижимости и ответственности обслуживается четырьмя крупнейшими компаниями. На рынке страхования иного, чем страхование жизни, работает свыше 200 компаний, большинство из которых являются мелкими местными компаниями, только 15 шведских и шесть иностранных компаний потребительского рынка являются общенациональными[4]. Достаточно высокий уровень концентрации страхового рынка наблюдается в Люксембурге и Словении (коэффициент концентрации более 90%), также уровень концентрации выше 70% в странах Центральной и Восточной Европы. Для Японии характерна высокая степень концентрации страхового рынка, еще в 1990-х гг. 10 крупнейших страховщиков обслуживали свыше 70% страхового рынка, при этом всего в стране работало меньше 100 компаний[5].