Специфика деятельности мировых финансовых организаций

Международный валютный фонд

Год основания: 1944.

Количество стран-членов: 185.

Капитал: около 317 млрд долл.

Дата вступления России: 1 июня 1992 г.

Международный валютный фонд (International Monetary Fund – IMF) – специализированная международная организация, включающая большинство государств – членов Организации Объединенных Наций, цель которой – содействие оптимальному функционированию международной валютной системы.

Для достижения этой цели МВФ осуществляет следующие функции: обеспечение доступа членов к ресурсам фонда для устранения нарушений платежного баланса без использования торговых ограничений и ограничений платежей; содействие международной валютной кооперации; обеспечение сбалансированного роста международной торговли; содействие стабильности валютных курсов; осуществление помощи в формировании многосторонней системы платежей и устранении валютных ограничений, препятствующих развитию мировой торговли; предоставление государствам-членам возможностей для изучения проблем и ведения переговоров; организация форумов для консультаций и обсуждения проблем развития международной финансовой системы.

Организационная структура и членство в МВФ не претерпели существенных изменений с момента создания организации. Количество стран – членов МВФ постоянно растет, на начало 2012 г. в нем участвовало 185 стран. В 1990-х гг. в МВФ вступили страны СНГ, Восточной Европы, а также Швейцария, которая ранее придерживалась принципа "конструктивного нечленства".

Выделяют три основных источника финансирования МВФ:

1) платежи стран-членов в соответствии с установленными квотами;

2) запасы золота;

3) заимствования на мировом финансовом рынке.

Основу финансовых средств МВФ составляют платежи стран-членов в счет установленных для них квот. В соответствии с квотами определяются права заимствования и право голоса. Первоначально четверть платежных обязательств стран выполнялась золотом, остаток – валютой страны, который оформлялся обычно в виде необращаемой беспроцентной ноты (по сути – простого векселя). Со вторым изменением Устава МВФ в 1976 г. место золота заняли платежи в СДР. Однако фонд может разрешить осуществлять эту часть платежей в иностранной или собственной валюте страны. При этом 25% квоты оплачивается резервными активами (СДР и конвертируемой валютой), 75% – национальной валютой.

Источником средств МВФ являются также заимствования на международных рынках капитана, продажа золотого запаса, накопленного в период системы фиксированных паритетов. На текущий момент золотые запасы МВФ составляют 103,4 млн унций, рыночная стоимость которых соответствует 65,4 млрд долл. Капитал МВФ составляет более 220 млрд СДР. Наибольшими квотами в МВФ располагают США (17,14%), Япония (6,14%), Германия (6,0%), Франция и Великобритания (по 4,96%). Доля России – 2,74%. Пересмотр квот осуществляется не реже одного раза в пять лет. США имеют наибольшую квоту в МВФ, а 10 крупнейших индустриальных стран имеют общую квоту, соответствующую 55% от общего объема квот. Последний пересмотр квот в 2012 г. увеличил квоты стран БРИКС (Бразилия, Россия, Индия, Китай, Южно-Африканская Республика) с 10 до 15%, что свидетельствует о возрастающей роли стран данной группировки.

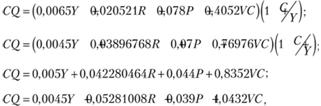

Справка. На сегодняшний день существует пять формул расчета квоты страны в уставном капитале МВФ: так называемая Бреттон-Вудская, или основная, принятая на конференции в Бреттон-Вудсе, и четыре дополнительных.

Бреттон-Вудская формула характеризуется относительно высокой долей национального дохода, следовательно, она более выгодна странам с развитой экономикой. Дополнительные четыре формулы направлены на то, чтобы повысить квоту стран, масштабы экономик которых относительно невелики.

При выборе формулы расчета квоты для каждой страны учитывается масштаб экономики, принимаются во внимание величины квот схожих по экономическому развитию стран.

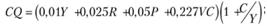

Бреттон-Вудская формула:

где CQ – квота страны в уставном капитале МВФ; Υ – ВВП в текущих рыночных ценах в текущем периоде; R – средняя величина золотовалютных резервов за последние 12 месяцев, с учетом резервов в СДР и резервной позиции в МВФ; Р – средняя величина текущих платежей за последние пять лет; С – средняя величина текущих поступлений за последние пять лет; VC – колебание текущих поступлений, рассчитанное как отклонение от пятилетней скользящей средней, центрированной по третьему году, за последние 13 лет.

Принятие важных решений МВФ в значительной степени зависит от позиции СШЛ, которые имеют блокирующий пакет голосов. Обладание свыше 17% голосов фактически дает им право вето по важнейшим вопросам, требующим для одобрения квалифицированного большинства в 85% голосов (увеличение капитала Фонда, изменение Устава и др.).

В деятельности МВФ можно выделить несколько этапов.

Первый этап (с 1946 по 1971 г.) был связан с разработкой и внедрением правил конвертации валют и формирования валютных курсов. Задача МВФ состояла в том, чтобы достичь в ограниченный период времени конвертируемости основных национальных валют. Критерии конвертируемости валют были определены в Уставе МВФ (см. подробнее гл. 2).

Для установления обменного курса Устав МВФ вводил три правила:

1) начальное определение стоимости национальной валютной единицы по отношению к стоимости золота;

2) единство обменных курсов для всех категорий сделок;

3) стабильность обменных курсов.

Для поддержания стабильных валютных курсов большое значение имеет регулирование платежного баланса в части устранения его дефицита. Поэтому члены МВФ имеют доступ к валютному резерву, являющемуся частью собственных резервов данной страны, хранящихся на депозитном счете фонда. Если резерва не хватает, страна с согласия МВФ имеет право использовать еще четыре доли, каждая из которых равна 1/4 ее квоты. Объем ссуд, получаемых в Фонде некоторыми странами, во много раз превышает их взносы.

Второй этап в деятельности МВФ характеризовался переходом к системе плавающих курсов, известной также как Ямайская система, при которой были отменены обязательные валютные коридоры. Странами-членами были приняты следующие решения: каждая страна имеет право самостоятельно выбирать режим валютного курса; переход к демонетизации золота (отказ от золотых стандартов, обязательного использования золота в международных расчетах и как резервного средства банков, свободного обмена долларов на золото).

Несмотря на независимость стран в выборе режима валютного курса, Устав МВФ требует:

а) поддержания стабильности финансовой и валютной политики в стране и использования интервенций Центрального банка при значительных колебаниях валютного курса;

б) отказа от манипуляций с валютным курсом, направленных па получение односторонних преимуществ;

в) незамедлительного информирования МВФ о всех предполагаемых изменениях механизма валютного регулирования и валютных курсов;

г) отказа от привязки своих валют к золоту.

Начиная с 1970-х гг. МВФ начинает постепенно выходить за пределы роли международного контролера за соблюдением валютной дисциплины и все более активно принимает участие в решении международных финансовых и экономических проблем. МВФ имеет систему кредитов, предоставляемых только в определенной последовательности. Главным каналом использования общих ресурсов МВФ является "политика кредитных долей". Существует также соглашение о резервных кредитах, или соглашение "стэнд-бай" (stand-by), "соглашение о расширенных кредитах". Это гарантирует автоматическое получение иностранной валюты от МВФ в обмен на национальную вплоть до суммы, о которой достигнута договоренность, в любое время в течение срока действия соглашения, при условии соблюдения страной-заемщиком положений, оговоренных в соглашении. Подобная практика предоставления кредитов МВФ аналогична открытию кредитной линии. До середины 1970-х гг. соглашение о резервных кредитах заключалось на срок до 1 года. В конце XX – начале XXI в. этот срок составляет в большинстве случаев от 12 до 18 месяцев, но может продлеваться до 3 лет. Главным значением этого механизма стало кредитование стабилизационных программ, осуществляемых странами – членами МВФ. На долю резервных кредитов приходится около 1 /3 всех кредитных операций.

В 1974 г. в МВФ была создана система "расширенного финансирования", которая дополнила резервные доли. Она предназначалась для предоставления валютных средств в целях финансирования дефицита платежных балансов на более длительные периоды и в больших размерах по отношению к квотам. С середины 1970-х гг. МВФ принял решение по созданию специальных временных фондов, основанных на привлечении временных, заемных ресурсов. Так, в 1974 г. был учрежден нефтяной фонд. Величина первого нефтяного фонда составила 2,8 млрд СДР, или 3,5 млрд долл.; второго – 5 млрд СДР, или 6,2 млрд долл. США. Фонд был призван оказать помощь странам – членам МВФ в покрытии дополнительных расходов, вызванных увеличением стоимости импорта нефти и нефтепродуктов. Необходимые для этого финансовые ресурсы ссудили некоторые участники МВФ, преимущественно страны – экспортеры нефти.

В 1977 г. была учреждена "система дополнительного финансирования". Этот механизм получил неофициальное название "Фонд Виттевеена" по имени инициатора его создания – бывшего директора-распорядителя МВФ. Средства для дополнительного финансирования были предоставлены МВФ в виде займов в различных валютах 30 странами, а также Швейцарским национальным банком. Из этой суммы 4,6 млрд СДР, или 58,5%, ссудили 8 индустриальных стран (Австрия, Бельгия, Канада, Нидерланды, США, ФРГ, Швейцария, Япония) и 3,2 млрд СДР (41,5%) приходилось на долю 5 стран – экспортеров нефти. Цель данной системы – дать МВФ возможность предоставлять дополнительное финансирование странам-членам, сталкивающимся с особенно резким и затяжным неравновесием платежных балансов и исчерпавшим лимиты получения обычных кредитов Фонда.

В условиях интернационализации хозяйственной жизни роль МВФ оказалась недостаточной для принятия срочных и радикальных решений по стабилизации мировой экономики. Кризисные потрясения 1970-х гг. заставили развитые страны, включая США, искать новые механизмы международной координации финансовой политики. В эти годы центр тяжести принятия решений в области мировой экономики сместился от МВФ к начавшимся с 1975 г. регулярным встречам на высшем уровне представителей стран "Большой семерки" (США, Канада, Япония, ФРГ, Великобритания, Франция и Италия), а также на уровне руководителей центральных банков и министров финансов. Опыт последующих двух десятилетий показал, что предметом консультаций на этих встречах в числе других важных вопросов всегда были курс доллара, кредитно-денежная и налогово-бюджетная политика.

Так, по предложению G7 МВФ выработал программу по урегулированию внешнего долга развивающихся стран, предусматривающую принятие странами-должниками комплексных мер по стабилизации экономики, включающих значительный элемент структурных реформ, при обеспечении доступа к ресурсам МВФ в целях сокращения задолженности и расходов по ее обслуживанию (план Брейди). Затем последовали новые, более значительные действия МВФ. В 1987 г. Фонд создал механизм расширенного кредитования структурной перестройки на льготных условиях, предназначенный для оказания помощи в финансировании платежного баланса тем развивающимся странам с низким уровнем дохода, которые осуществляют трехлетние программы по структурному реформированию своих экономик. Ныне действие этого механизма распространяется на 80 развивающихся стран.

В 1990-е гг. после распада социалистической системы увеличилось количество стран – участниц МВФ, и вместе с этим произошла дальнейшая трансформация Фонда в орган международного экономического регулирования. Деятельность МВФ в 1990-е гг. в определенной степени сконцентрировалась на оказании содействия странам с переходной экономикой Центральной и Восточной Европы. В эти годы Исполнительный совет МВФ утвердил создание механизма финансирования системных преобразований для оказания помощи странам, которые испытывают трудности с платежным балансом, возникающие в результате перехода от плановой к рыночной экономике.

В условиях растущей глобализации мировой экономики, интернационализации финансовых рынков и все более тесного переплетения интересов различных групп государств возникла необходимость создания довольно значительного фонда общих ресурсов для целей инвестирования, экономического роста и социального развития. Эта задача не могла быть решена МВФ самостоятельно. В ее осуществлении важнейшая роль принадлежала США, которые убедили ряд друг их стран-доноров пойти на создание такого фонда. В связи с финансовым кризисом в Азии МВФ создал в декабре 1997 г. механизм дополнительного резервного кредитования для оказания государствам-членам помощи в преодолении последствий обвала регионального финансового и фондового рынков.

Деятельность МВФ в XXI в. была также сконцентрирована на преодолении серии региональных валютных кризисов и глобального финансового кризиса 2008 г. Это потребовало реформирования самой системы управления МВФ. В результате еще ярче проявилась потребность в укреплении ресурсов Фонда путем повышения квот и принятия других мер с тем, чтобы он и дальше мог в полной мере исполнять свою растущую роль в мировой экономике.

Общая оценка деятельности МВФ неоднозначна. В связи с эволюцией мировой валютной системы Устав МВФ трижды пересматривался: в 1969 – с введением системы СДР; в 1976 – с созданием Ямайской валютной системы; в ноябре 1992 – с включением санкции приостановки права участвовать в голосовании по отношению к странам, не погасившим свои долги Фонду. Сила предложенных МВФ мер заключается в том, что они заставили азиатские и другие страны, переживающие трудности, сократить расходы, увеличить сбор налогов, реальнее оценивать курс своей национальной валюты, аккуратнее заимствовать на международном рынке частных кредитов, способствовали оздоровлению национальных банковских систем. Но рецепты МВФ не учитывали социально-экономических и политических последствий жесткой монетарной и фискальной политики, не принимали во внимание специфики различных стран. Критики считают, что финансовая политика МВФ и его рекомендации отдельным странам в области экономической политики не только тормозят рост национального производства, но и опасны для мировой экономики, находящейся под угрозой попадания в дефляционную спираль своего развития. МВФ не смог предвидеть начало глобального финансового кризиса.

На сессии МВФ/МБРР в Гонконге в сентябре 1997 г. развернулась дискуссия о возможных направлениях реформирования МВФ и укрепления архитектуры международной валютно-финансовой системы.

Совершенствование деятельности МВФ осуществлялось по следующим основным направлениям:

• предотвращение новых международных финансовых потрясений;

• создание новых и повышение эффективности уже действующих механизмов финансирования;

• практическое изучение вопросов включения всех стран в систему СДР и общего увеличения капитала МВФ;

• налаживание более тесного взаимодействия Фонда с другими Бреттон-Вудскими институтами и специализированными учреждениями ООН по глобальным и макроэкономическим проблемам.

Группа Мирового (Всемирного) банка

Год основания: 1944.

Штаб-квартира: г. Вашингтон.

Состоит из пяти организаций: МБРР, МЛР, МФК, МИГА и МЦУИС.

Дата вступления России: 1992 г.

Группа Всемирного банка, как и МВФ, является одним из специализированных учреждений ООН, состоящим из четырех тесно связанных между собой организаций, общая цель которых – помощь в развитии стран-участниц. К Всемирному банку (ВБ) причисляют две организации: МБРР и его дочернюю структуру – Международную ассоциацию развития (International Development Association). В Группу Всемирного банка (ГВБ), помимо указанных организаций, входят также на нравах ассоциированных членов Международная финансовая корпорация (International Financial Corporation, IFC), Многостороннее агентство гарантирования инвестиций (Multilateral Investment Guarantee Agency, MIGA) и Международный центр урегулирования инвестиционных споров (International Center for Settlement of Investment Disputes, ICSID).

Основные цели организаций ГВБ таковы:

• содействие реконструкции и развитию хозяйства стран-членов;

• поощрение частных и иностранных инвестиций посредством предоставления гарантий и участия в займах и инвестициях частных кредиторов и других инвесторов;

• стимулирование роста международной торговли и поддержание сбалансированного платежного баланса страны-участника.

Охарактеризуем организации Всемирного банка: Международный банк реконструкции и развития и Международную ассоциацию развития (МАР). МБРР – специализированное учреждение ООН. В настоящее время членами МБРР являются 185 стран. Финансовые ресурсы МБРР связаны с его капиталом, держатели которого являются также членами МВФ. В 2012 г. капитал Банка составлял около 190 млрд долл. Фактический взнос страны в среднем на 10% его стоимости становится частью уставного капитала. Невостребованный капитал служит гарантией займов банка на мировых рынках капиталов. Подавляющую часть ресурсов (94%) МБРР привлекает путем эмиссии облигаций на мировом финансовом рынке, имеющих наивысший кредитный рейтинг ААА, а также путем частного размещения средств правительств, центральных банков и других кредиторов по фиксированным ставкам процента. МБРР размещает свои ценные бумаги более чем в 100 странах и является при этом крупнейшим заемщиком на мировых рынках капитала, а также одним из самых крупных заемщиков-нерезиденгов на национальных рынках. В отличие от МВФ МБРР занимает средства не только у правительств, но и у частных организаций, причем в значительно больших размерах. В последнее время все большее значение приобретают средства от погашения ранее предоставленных ссуд и проценты по ним. Периодически МБРР осуществляет также продажу гарантированных требований по ссудам, предоставленным банком, инвесторам, которые ищут возможности надежного вложения капитала.

Еще в большей степени, чем краткосрочные кредиты, политику рефинансирования МБРР с 1980-х гг. стали определять валютные свопы, которые позволяли ему уменьшить финансовые издержки за счет использования валют с более низкими процентными ставками. При этом страны-заемщики выигрывали также за счет получения кредитов на более льготных условиях.

МБРР и МАР проводят в основном одинаковую политику в отношении отбора проектов финансирования, предоставляя ссуды и кредиты лить для проектов, которые в экономическом и техническом плане безупречны и имеют высокий приоритет для экономического развития стран-должников. Существенные отличия имеются в условиях предоставления займов. МБРР предоставляет, как правило, средства не в национальной валюте страны-должника, а в девизах (признанные на международном уровне средства платежа), в частности в депозитных сертификатах.

В соответствии с Уставом МБРР платежеспособность стран-должников должна быть достаточно высокой, поэтому прежде всего проверяется структура ее международных долгов. Если развивающаяся страна в этом отношении неблагополучна, то она не может быть кредитополучателем МБРР. Требования МАР более мягкие и предъявляются не столько к уровню задолженности страны, сколько к целевому эффективному использованию предоставляемых средств. Ссудополучателем может быть правительство либо организация, имеющая правительственную гарантию. Большинство ссуд и кредитов МБРР и МАР имеют "проектный характер", т.е. выдаются под конкретные проекты развития, кроме специально оговоренных случаев. Поскольку МБРР сам предоставляет ссуды из заемных средств, то процентные ставки зависят от общей конъюнктуры на международных рынках капиталов. При этом начальная процентная ставка базируется на издержках приобретения средств самим банком. К средневзвешенным издержкам капитала добавляется затем маржа 0,5%. Фактически ставка процента с учетом маржи банка составляет около 6–7% годовых.

Банк использует два основных вида кредитных инструментов: инвестиционные займы и займы на цели структурных преобразований. Инвестиционные займы используются для финансирования долгосрочных проектов (5–10 лет). Средства таких займов расходуются на закупки товаров, работ и услуг в рамках проектов экономического и социального развития в самых различных секторах экономики. Цели инвестиционного кредитования менялись с течением времени. Первоначально ориентированное на финансирование оборудования, инженерных служб и строительства инвестиционное кредитование стало все чаще применяться для поддержки институционального строительства, социального развития и выработки государственной политики, необходимой для оказания содействия частному сектору. Проекты осуществляются в самых разных областях: на сокращение уровня бедности в городах, развитие сельских районов, улучшение систем водоснабжения и канализации, рациональное использование природных ресурсов, ликвидацию последствий военных конфликтов, развитие образования (стимулирование получения девочками образования) и здравоохранения (создание сельских клиник, подготовка работников здравоохранения).

Займы на цели структурных преобразований используются для финансирования краткосрочных программ (от 1 года до 3 лет) и обеспечивают быстро расходуемые внешние фонды в поддержку экономических и институциональных реформ. В рамках таких займов странам, нуждающимся во внешнем финансировании, предоставляются быстро используемые средства для поддержания структурных реформ в каком-либо секторе или в экономике в целом.

Эти бюджетозамещающие по своему характеру займы первоначально были нацелены на поддержку реформ в сфере макроэкономической политики, в том числе в отношении торговли и сельского хозяйства. Со временем они стали больше использоваться для поддержки структурных реформ, реформ финансового сектора и социальной политики, а также для совершенствования управления ресурсами государственного сектора.

В настоящее время бюджетозамещающие операции направлены главным образом на:

• развитие конкурентных рыночных структур (например, путем поддержки соответствующих реформ нормативной правовой базы);

• устранение искажений в режимах стимулирования (реформы в области налогообложения и торговли);

• создание необходимых контролирующих систем и защитных механизмов (реформа финансового сектора);

• создание среды, благоприятной для частных инвестиций (судебная реформа, принятие современного инвестиционного кодекса);

• стимулирование деятельности частного сектора (приватизация и сотрудничество государственных и частных структур);

• содействие совершенствованию государственного управления (реформа государственной службы);

• смягчение краткосрочных отрицательных последствий структурных преобразований (создание фондов социальной защиты).

Специалисты Всемирного банка классифицируют свои займы следующим образом (табл. 14.2).

Таблица 14.2

Классификация ссуд и кредитов МБРР и МАР

|

Вид кредита |

Целевое назначение |

|

|

Особые инвестиционные ссуды (Specific Investment Loans) |

Предоставляются для финансирования определенного объекта с целью возведения новых производственных сооружений, расширения объемов производства на уже существующих объектах или улучшения их технического обслуживания |

|

|

Секторальные операции (Sector operations) |

Предоставляются для финансирования проектов в границах целевых секторов экономики, например, транспорта, энергетики, сельского хозяйства и т.п. Определение финансируемых объектов в рамках целевых секторов осуществляется правительствами стран-ссудополучателей по критериям, устанавливаемым Всемирным банком. Ссуды предоставляются либо непосредственно правительству (Sector Investment and Maintenance Loans), либо организациям, которые определяются правительством и фактически выступают посредниками между ним и конечным ссудополучателем, например национальным обществам финансирования развития или аграрным фондам (Financial Intermediary Loans). К секторальным операциям относят также секторные займы структурной перестройки (Sector Adjustment Loans), предназначенные для решения общих задач в рамках целевых секторов, которые могут возникнуть, например, при смене экономической политики. Часто средства по этим ссудам направляются па финансирование импортных операций |

|

|

Ссуды структурной реорганизации (бюджетозамещающие реабилитационные займы) |

Предоставляются для покрытия дефицита платежного баланса и предусматривают проведение широкого спектра мероприятий национального правительства. Критерии для выделения таких ссуд наиболее мягкие и состоят в представлении страной программы структурных преобразований, согласованной с ВБ и имеющей перспективы на успех. Такого рода ссуды родственны аналогичному финансированию со стороны МВФ мер по преодолению дефицита платежного баланса, поэтому указанные организации согласуют масштабы, сроки, условия кредитования |

|

|

Ссуды дня преодоления последствий катастроф (Emergency Reconstruction Loans) |

Для возмещения ущерба, например от землетрясений или засухи |

|

Источник: URL: worldbanк.org/ibrd.

МАР предлагает очень выгодные условия: ссуды выдаются на срок до 50 лет с отсрочкой погашения на 10 лет и являются беспроцентными. Заемщик выплачивает лишь небольшие комиссионные. Займы предоставляются наиболее бедным государствам – членам МАР, чей годовой ВНП на душу населения не превышает определенного потолка (796 долл. в год на душу населения). Обладая собственным юридическим статусом, независимым от МБРР, МАР носит характер скорее автономного фонда, чем филиала; обе организации имеют единые управленческий персонал и административную структуру. Членами МАР являются 160 стран, в том числе и Россия. У МАР, так же как и у MIGA, имеется две группы членов. К первой относятся в основном развитые страны, а также некоторые другие сильные в финансовом отношении государства, как, например, Кувейт, Новая Зеландия, Исландия, Объединенные Арабские Эмираты и т.д. Все остальные члены отнесены ко второй группе. Такое деление важно для дифференциации условий предоставления финансовой помощи – в случае МАР, у которой члены первой группы являются донорами, и в отличие от размеров дивидендов, начисляемых на доли участия при прямых инвестициях, – в случае MIGA.

Наибольшее распространение имеют особые инвестиционные ссуды – до 50% всего объема кредитования Мирового банка, а также ссуды для преодоления последствий катастроф, которые занимают около 1% всех выделяемых средств. Особый приоритет при распределении финансовых средств МАР уделяется таким целям, как борьба с бедностью, защита окружающей среды, поддержка мер макроэкономической и секторальной политики национальных государств. В 1985 г. была открыта специальная кредитная линия для поддержки стран южной Сахары (Special Facility for Sub-Saharan Africa). После завершения финансирования по данной кредитной линии в действие вступила новая программа для стран Южной Африки, которые имеют низкий уровень национального дохода и высокий уровень долга (Special Program of Assistance for Africa).

Международная финансовая корпорация (МФК), учрежденная в 1956 г., также является филиалом МБРР.

Основными цели МФК таковы:

• оказание содействия в финансировании частного предпринимательства, главным образом в развивающихся странах, в целях экономического развития стран-членов;

• оказание помощи в управлении предприятиями, созданными с участием как иностранного капитала, так и местных инвестиций;

• стимулирование притока частного капитала в производственную сферу;

• реализация принципа рентабельности в сотрудничестве с частным сектором.

Финансовые ресурсы МФК образуются:

• из взносов стран-членов в соответствии с их подпиской на акции МФК;

• отчислений от прибыли МФК, получаемой за счет процентов с предоставленных займов, финансовых сборов, дивидендов и участия в прибылях, доходов от продажи акций, платы за услуги, депозитов и операций с ценными бумагами, средств, привлеченных в виде займов;

• дотаций и кредитов МБРР.

Как и МБРР, МФК формирует основную массу ресурсов путем привлечения средств с мирового рынка капиталов. МФК располагает более широким набором инструментов, чем МБРР. Она не только предоставляет кредиты, но и приобретает акции компаний. В отличие от МБРР МФК не требует правительственных гарантий и не берет на себя риски. Поэтому отбор проектов отличается особой тщательностью. Выделенные МФК кредиты обычно не превышают 25% стоимости проекта. Членами МФК являются 175 стран, в том числе и Россия.

С 1995 г. МФК приступила к продаже требований по ссудам специально созданной организации ojf-shore trust, которая осуществляет секьюритизацию ссуд путем распространения среди институциональных инвесторов и банков специально выпускаемых сертификатов. Хотя МФК не требует правительственных гарантий, она тщательно анализирует кредитоспособность бенефициаров своих средств. Кроме того, риск финансирования снижается за счет участия МФК в синдицированных кредитах, с покрытием не более 25% общих издержек. Финансовые условия кредитов МФК значительно более жесткие, чем у МБРР и МАР. Наибольшая часть ссуд МФК предлагается на срок от 7 до 12 лет по твердым или плавающим ставкам в самых разнообразных валютах.

Многостороннее агентство гарантирования инвестиций (МАГИ) создано в 1988 г. и является специализированным учреждением ООН. Будучи в финансовом отношении независимым, оно, тем не менее, представляет собой филиал МБРР. Членами МАГИ являются 145 стран, в том числе и Россия.

Основные цели МАГИ таковы:

• предоставление гарантий на инвестиции, направляемые на производственные цели, преимущественно в развивающихся странах-членах;

• страхование и перестрахование от некоммерческих рисков;

• содействие разработке проектов и обеспечение их обоснованности с точки зрения потребностей конкретной страны;

• оказание технической помощи в целях стимулирования притока иностранных инвестиций в развивающиеся страны;

• осуществление информационной деятельности.

Основная цель этой организации – содействие прямым инвестициям в развивающихся странах путем предоставления гарантий против некоммерческих (политических) рисков. Кроме того, МАГИ консультирует правительства развивающихся стран при разработке программ содействия иностранным инвестициям. Основным источником средств агентства является подписной капитал. Уставом МАГИ предусмотрено, что промышленные страны должны выплачивать 10% их доли уставного капитала в конвертируемой валюте. Еще 10% вносятся в форме беспроцентного долгового свидетельства, которое не может обращаться на рынке. Остаток уставной доли вносится лишь по требованию МАГИ. Страны второй группы могут осуществлять взносы до 25% в собственной валюте.

Для содействия прямым инвестициям в развивающихся странах МАГИ может брать па себя гарантии по отношению к инвесторам против некоммерческих рисков, включая совместное страхование и перестрахование. Гарантии распространяются, как правило, на срок до 15 лет. В соответствии с Уставом к рискам, против которых выставляются гарантии, относятся ограничения трансферта валют в развивающихся странах, национализация и другие аналогичные меры нарушения договоров, военные события или беспорядки. Гарантии обычно распространяются только на вновь вводимые предприятия, но могут включать также расширение, модернизацию и перестройку уже существующих предприятий, а также приобретение предприятий, подлежащих приватизации. Гарантии могут также предоставляться и по ссудам частных инвесторов, которые могут быть как физическими, так и юридическими лицами, но не должны принадлежать к стране, в которой осуществляется инвестиция. Сумма гарантии зависит от оценки риска проекта.

Банк международных расчетов

Год основания: 1930.

Штаб-квартира: г. Базель.

Количество членов: 55.

Дата вступления России: 1996 г.

Банк международных расчетов (Bank for International Settlements, BIS) – международный банк с головным офисом в Базеле (Швейцария). Содействует сотрудничеству центральных банков европейских стран, Банка Японии и Федеральной резервной системы США. Основан в 1930 г. с целью ведения расчетов по репарационным платежам Германии после Первой мировой войны. Банк ведет мониторинг международной банковской деятельности, собирает соответствующие данные и устанавливает правила, регулирующие международную банковскую деятельность. Членами БМР являются 55 стран. БМР – международное финансовое учреждение, его главное назначение – поддержание сотрудничества между центральными банками.

С организационно-правовой точки зрения БМР является акционерным обществом, и его ресурсы формируются за счет депозитов центральных банков развитых стран, а также ряда частных лиц. Золотые резервы банка оцениваются в 165 т. На 2010 г. заемщиками БМР являлись около 130 центральных банков, при этом сумма общей задолженности превышала 200 млрд SDR.

Основные цели БМР таковы:

• клиринговые расчеты центральных банков;

• обеспечение дополнительных благоприятных условий для международных финансовых операций;

• оказание содействия сторонам в качестве доверенного лица или агента по международным финансовым расчетам.

Главные направления деятельности БМР – выполнение роли банка центральных банков, агента по международным расчетам, а также посредника по координации валютной политики стран – членов Банка.

В соответствии с Уставом БМР имеет право совершать следующие операции:

• депозитные (БМР принимает вклады на текущие и срочные счета от центральных и коммерческих банков; при этом выплачиваемые процентные ставки но вкладам несколько ниже рыночных);

• валютные (по поручению центральных банков, имеющих в БМР свои счета, Банк проводит наличные и срочные сделки с иностранной валютой);

• с золотом (БМР принимает от центральных банков золото в форме депозитов, проценты по этим вкладам не выплачиваются; по поручению центральных банков БМР также осуществляет операции по купле-продаже золота);

• с ценными бумагами (БМР осуществляет учет, переучет, покупку и продажу краткосрочных векселей и других обязательств первоклассных заемщиков);

• кредитные (БМР предоставляет кредиты центральным банкам, одним из видов кредитов являются займы под залог золота; Банку не разрешено выдавать кредиты правительствам и открывать им текущие счета);

• агентские (корреспондентские) (БМР выполняет различные поручения центральных банков).

Хотя БМР является межгосударственным институтом, но функционирует он на чисто рыночной основе как акционерное общество, выплачивающее дивиденды на акции. Основной источник ресурсов БМР – краткосрочные вклады (до трех месяцев) центральных банков в иностранной валюте или золоте. Для выплаты процентов по ним Банк размещает их на рыночных условиях в других центральных банках, международных организациях или банках-корреспондентах, что существенно помогает развитию международных операций в финансовой сфере. Под эгидой БМР создан Базельский комитет по банковскому надзору (Basel Committee on Banking Supervision) – международный комитет (см. подробнее в гл. 8). Кстати, штаб-квартира Интерпола находится также в помещениях БМР, что свидетельствует об интегрированности обеих структур.