Система SWIFT — международные денежные переводы и экспресс-переводы

В настоящее время практически повсеместно получили распространение переводы по системе SWIFT. SWIFT (Society for Worldwide Interbank Financial Telecommunications) — международная межбанковская организация по финансовым расчетам по телекоммуникационным сетям, созданная в 1973 г. представителями 240 банков 15 ведущих западных стран; начала свою деятельность в 1977 г., на сегодня охватывает более 4000 банков в 90 странах мира. По сути, SWIFT представляет собой кооперативное общество банков-участников, которое организовало компьютеризированную международную сеть связи с целью повышения эффективности управления банками и ускорения перевода международных платежей между ними. Улучшения достигнуты благодаря использованию систем компьютеризации банков-участников, связанных между собой посредством международных телекоммуникационных линий. Сегодня немногим менее 90% всех распоряжений поступают по системе SWIFT.

Приоритетные сообщения системы SWIFT называются международными экспресс-переводами. Простые и срочные сообщения системы SWIFT различаются скоростью действий по выполнению расчетов, а не временем, которое требуется для передачи сообщения. Банки вправе обрабатывать сообщения приоритета N в течение трех банковских дней, U — одного дня, если иное прямо не обговорено в договоре об установлении корреспондентских отношений, общих условиях обслуживания или других документах. На практике российские банки сталкиваются с тем, что так называемые глобальные плательщики — Deutsche Bank, Dresdner Bank, ABN-AMRO Bank и др. принимают сообщения первой, второй, третьей и пятой категорий к немедленному исполнению, тогда как сообщения четвертой (Collection&Cash letters) и седьмой категорий (Documentary credits&Guaranties) — только в строгом соответствии с указанными приоритетами.

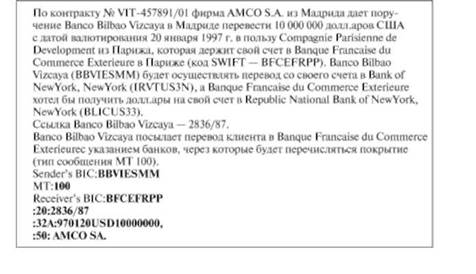

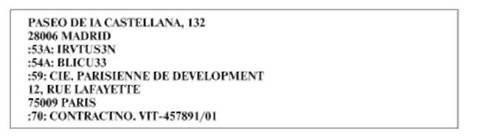

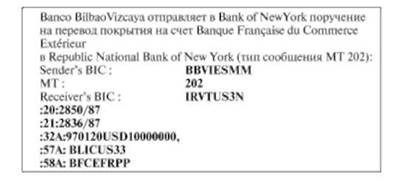

Пример

Оформление простого платежа в формате SWIFT

Поручение на покрытие в формате SWIFT

Главные достоинства SWIFT — быстрота операций; защита их от злоупотреблений и ошибок с помощью специальных шифров, общего для всех участников системы стандарта на базе ISO "Банковские технологии"; снижение стоимости банковских операций в результате использования унифицированных по содержанию и формат)' сообщений; минимальный риск при передаче сообщений; ускорение связи между банками. Можно сказать, что SWIFT — прообраз системы электронной обработки данных для мировой бездокументарной платежной системы.

Сопоставление методов расчетов

Такие методы расчетов, как чеки и банковские тратты, являются относительно медленными. Почтовый перевод — более быстрый метод платежа, чем банковская тратта: выдача тратты экспортеру для пересылки бенефициару всегда приводит к задержке при передаче ее для отправки бенефициару.

Телеграфный перевод — очень быстрый метод расчетов, поскольку платежное поручение высылается в банк в стране поставщика посредством телексного или телеграфного сообщения.

Перевод по системе SWIFT аналогичен телеграфному переводу, за исключением того, что это платежное поручение пересылается по сети SWIFT в виде приоритетного сообщения этой системы.

Отправка международного денежного перевода по системе SWIFT может осуществляться только между банками — членами системы SWIFT, что является единственным минусом такого рода переводов.

Наравне с указанными системами создаются и вполне успешно развиваются автоматизированные системы денежных переводов и банковских расчетов на базе межбанковских электронных систем, когда определенный банк выступает в качестве клирингового центра для группы участников данной системы (обычно это банки-корреспонденты) при совершении переводов в определенной валюте.

Применяемые термины

Beneficiary — бенефициар; получатель средств, возникающих в переводных, аккредитивных операциях, по обязательствам, страховому полису, трастовых или иных видах сделок.

Beneficiary's bank — банк получателя средств (бенефициара); банк, действующий в качестве агента для бенефициара при получении им денежных средств.