Система рисков и их классификация

1. Риск сопутствует всем процессам, идущим в компании, вне зависимости от того, являются ли они активными или пассивными.

2. Риск не существует вне деятельности, вне процессов, идущих в компании. Здесь открывается особая сторона риска – его принадлежность какой-либо деятельности. Иначе говоря, если предприятие планирует реализовать проект, оно подвержено инвестиционным, рыночным рискам; если же не осуществляет никаких действий, оно опять-таки несет риски – риск недополученной прибыли, те же рыночные риски и пр. Это заложено уже в самом определении понятия "предприятие".

При осуществлении своей деятельности предприятие ставит определенные цели – получить такие-то доходы, затратить столько-то и т.д. Следовательно, оно планирует свою деятельность. Но, выбирая ту или иную стратегию развития, предприятие может потерять свои средства, т.е. получить сумму меньшую, чем запланированная, но также оно может получить сумму, которая больше заданного уровня. Это объясняется неопределенностью ситуации, в которой находится предприятие. В условиях неопределенности руководству приходится принимать решения, вероятность успешной реализации которых (а значит, и получения доходов в полном объеме) зависит от множества факторов, воздействующих на предприятие внутри и извне. В этой ситуации и проявляется понятие риска.

3. Каждая компания имеет собственный уровень риска.

Бухгалтерская модель исходит из того, что "один риск подходит всем". Однако каждая компания при получении дохода фактически сталкивается с различными видами риска и имеет собственный уровень получения дохода.

4. Отношение инвестора к уровню доходности и степени риска зависит от его возраста. Более молодые инвесторы склонны идти на больший риск ради более высокой доходности в будущем.

5. Как любая экономическая категория, риски выражают свою сущность в функциях. Общепринятыми считаются две функции рисков: регулирующая и защитная.

Регулирующая функция рисков имеет негативный и позитивный аспекты. Негативный состоит в том, что принятие и реализация решений с необоснованным риском ведут к волюнтаризму, крайним проявлением которого является авантюризм. Эта разновидность риска объективно содержит значительную вероятность невозможности достижения цели при реализации решения. Действие негативного аспекта регулирующей функции риска выступает в качестве дестабилизирующего фактора в хозяйственной практике.

Позитивный аспект данной функции риска играет роль своеобразного катализатора при принятии экономических решений. Практически он проявляется в деятельности инновационных банков, инвестиционных фондов, особенно венчурных (рисковых) фирм классического западного типа.

Защитная функция риска также имеет два аспекта: историко-генетический и социально-правовой. Первый объективно связан с тем, что для страхования рисков отдельные индивидуумы и хозяйственные организации вынуждены создавать средства защиты от негативных явлений, стихийных бедствий и т.д. в форме страховых (резервных) фондов, фондов риска, финансовых резервов предприятий.

Второй состоит в необходимости обеспечения права на хозяйственный риск и закрепления его в законодательном порядке как категории правомерности экономического риска. Такая категория права предусмотрена в хозяйственном законодательстве большинства зарубежных стран и регламентирует экономические гарантии, исключающие в случае неуспеха наказание работника, пошедшего на обоснованный риск. В российском законодательстве понятие правомерности экономического риска и необходимые в этом случае гарантии пока отсутствуют, что сдерживает применение обоснованных рисковых решений в хозяйственной практике, а также размывает границы ответственности за последствия решений, принятых в результате бесхозяйственности и некомпетентности руководителей.

6. Анализ фактора риска имеет субъективный характер: оценщики, уверенные в будущем росте компании, определят ее текущую стоимость выше по сравнению с аналитиком, составляющим пессимистический прогноз.

Как правило, риск воспринимается как возможность потери (в рамках классической трактовки), хотя, в современном представлении, любое возможное отклонение (+/-) от прогнозируемой величины есть отражение риска. Другими словами, чем шире разброс ожидаемых будущих доходов вокруг их прогнозной оценки, тем рискованнее инвестиции. Часто различия в оценках рисков ведут к множеству заключений о стоимости предприятия.

Текущая стоимость компании, деятельность которой связана с высоким риском, ниже, чем текущая стоимость аналогичной компании, функционирующей в условиях меньшего риска.

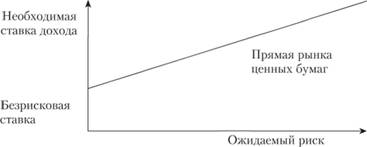

7. Чем выше оценка инвестором уровня риска, тем бо́льшую ставку дохода он ожидает (связь ставки доходности и уровня риска представлена графически на рис. 1.2). Большинство заказов на оценку связано с анализом закрытых компаний, владельцы которых не диверсифицируют свои акции в той же мере, что и владельцы открытых компаний. Поэтому при оценке компании закрытого типа оценщик наряду с анализом систематического риска должен учитывать факторы несистематического риска. К ним относятся отраслевые риски и риски инвестирования в конкретную компанию.

Рис. 1.2. Соотношение между ожидаемым риском и доходностью

8. В настоящее время практически все сектора экономики создают предпосылки для благополучного развития производственной сферы, но, учитывая все еще присутствующую нестабильность экономики России па мировом уровне, вероятность присутствия макроэкономических факторов рисков очевидна. Вследствие этого необходимо провести их анализ и систематизировать средства их отражения и учета в теории оценки и оценке бизнеса в частности.