Секьюритизация финансовых активов

Под секьюритизацией финансовых активов понимают инновационный процесс трансформации неликвидных активов в высоколиквидные ценные бумаги, что является одной из форм проявления общей тенденции увеличения роли ценных бумаг на финансовых рынках. С этой точки зрения секьюритизация финансовых активов является частью глобального процесса секьюритизации.

В основе классической трактовки секьюритизации в узком смысле лежит выделение активов, отраженных на балансе, в отдельный финансовый пул для последующих транзакций. Данные операции можно охарактеризовать как секьюритизацию активов, которые находятся в центре всего процесса секьюритизации. В дальнейшем мы будем использовать термин "секьюритизация активов", который характеризует секьюритизацию в узком смысле. Первоначально секьюритизация коснулась только закладных под недвижимость, а с 1980-х гг. она получила очень широкое распространение (ссуды под залог транспортных средств, лизинговые контракты, коммерческие закладные и др.).

Ценные бумаги обеспечивают возможность трансформации некотирующихся (необращающихся) активов, которые имеются на балансе хозяйствующего субъекта (банка или другой организации), в обращаемые финансовые инструменты. Эти ценные бумаги продаются на финансовом рынке, в результате чего хозяйствующий субъект получает самый высоколиквидный актив –денежные средства.

В секьюритизации финансовых активов существует два уровня.

Примером одноуровневой секьюритизации может служить выпуск облигаций, обеспеченных пулом закладных, имеющихся на балансе банка (рис. 2.4).

Рис. 2.4. Трансформация некотируемых активов в обращающиеся ценные бумаги:

1 – выдача банком ипотечных ссуд частным лицам на основании договора о залоге недвижимости; 2 – выпуск и продажа банком облигаций под залог пула закладных; 3 – выдача заемщиком банку закладной

На рис. 2.4 представлена одноуровневая схема секьюритизации, в которой банк выдает частным лицам кредиты (ссуды) на строительство жилья. При этом ссуды выпускаются под залог недвижимости на основании договоров, которые действуют до тех пор, пока заемщики не погасят перед банками свои обязательства. Таким образом, банк обладает финансовыми активами, т.е. ипотечными договорами, в которых содержатся положения о залоге недвижимости до тех пор, пока не будет погашен кредит. Однако если эти активы (закладные на недвижимость) просто лежат в банке, то они не работают.

В последние годы банки стали объединять такие договоры в пулы закладных и под их обеспечение выпускать ипотечные облигации. Продав облигации, банк получает денежные средства, которые он может направить на расширение своего бизнеса, выдавая новые кредиты. Ипотечные облигации считаются надежными ценными бумагами, так как они обеспечены хорошим залогом. Поэтому банк может по ним выплачивать невысокий процент. Для банка это, безусловно, выгодно, так как он через продажу облигаций получает более дешевые финансовые ресурсы. Однако при такой схеме все риски, которые сопровождают банковскую деятельность, переносятся на владельцев облигаций. При этом закладные остаются на балансе банка.

Следует учитывать, что бесконечно данная схема работать не может, так как деньги от продажи облигаций отражаются в балансе банка как заемные средства. У банков существует норматив достаточности собственного капитала, который определяет соотношение собственных и заемных средств банка. Если норматив установлен на уровне 10%, то это означает, что доля заемных средств банка не должна превышать 90%. Поэтому, достигнув предельного уровня норматива, банк не может выпускать облигации под обеспечение закладных на недвижимость, ему необходимо использовать другую схему преобразования закладных в денежные средства.

Двухуровневая схема секьюритизации. Для того чтобы отделить риски ипотечных облигаций от прочих рисков и преобразовать закладные в денежные средства, применяется более сложная, двухуровневая схема секьюритизации. В развернутом варианте секьюритизации основными условиями предусмотрено списание дебиторской задолженности с баланса банка путем продажи ее специальному юридическому лицу (в дальнейшем – спецюрлицо). Благодаря этому решаются следующие задачи:

■ улучшается структура баланса банка;

■ банк получает дополнительные финансовые ресурсы от продажи дебиторской задолженности;

■ происходит разделение рисков банка;

■ продаваемый спецюрлицу пул активов обеспечен денежными потоками;

■ выпускаемые спецюрлицом облигации обладают высоким уровнем надежности;

■ инвесторы, приобретающие облигации, принимают на себя риск меньший, чем различные средства на банковском депозите.

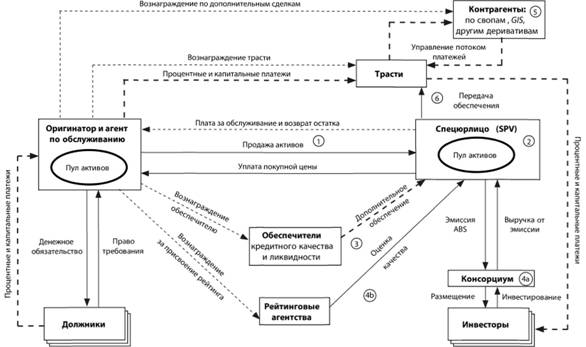

Классическая схема секьюритизации активов банка наиболее полно представлена X. Бэром (рис. 2.5).

При реализации данной схемы можно выделить четыре важнейших обязательных элемента:

1) формирование пула активов. Банк кредитует заемщиков, в результате чего у него образуются права требования к должникам, которые отражаются в балансе банка. Банк объединяет однородные обязательства заемщиков в пул активов;

2) продажа пула активов. Сформированный банком пул активов продается спецюрлицу (special purpose vehicle, SPV). Эта стадия является ключевой в секьюритизации банковских активов: активы, числящиеся на балансе банка как дебиторская задолженность, полностью списываются с баланса банка и принимаются на баланс другого юридического лица. Это позволяет отделить активы от первоначального собственника – банка и освободить пул активов от рисков, присущих банку в целом. Продав пул активов, банк вместо дебиторской задолженности имеет на счетах денежные средства, что позволяет ему расширить сферу своей деятельности;

Рис. 2.5. Развернутая схема секьюритизации активов:

– формирование пула активов, продажа активов, выпуск ABS;

– формирование пула активов, продажа активов, выпуск ABS;  – входящий и исходящий потоки платежей;

– входящий и исходящий потоки платежей;  –важнейшие единоразовые и текущие платежи

–важнейшие единоразовые и текущие платежи

3) эмиссия облигаций. Спецюрлицо (SPV) осуществляет эмиссию облигаций, обеспеченных пулом банковских активов (asset-backed securities, ABS). Качество облигаций в основном определяется стабильностью денежного потока по активам, переданным банком SPV. При такой схеме для инвесторов, приобретающих облигации, полностью исключены риски, связанные с оперативной и хозяйственной деятельностью банка. Отделение денежных потоков по пулу активов от общих денежных потоков банка и передача их спецюрлицу исключает риски функционирования банка. Если выделенный пул активов генерирует стабильный поток денежный средств, то облигации ABS обладают высокой степенью надежности, которую может подтвердить рейтинговое агентство, присвоив облигациям соответствующий рейтинг. Для повышения качества облигаций дополнительно страхуются риски неплатежей по облигациям. Это позволяет спецюрлицу выпустить облигации с более низкими процентными платежами, чем проценты, получаемые по банковским кредитам;

4) обслуживание денежных потоков. Передав активы из банка в спецюрлицо, необходимо перестроить систему денежных потоков, чтобы платежи по кредитам попадали не в банк, а к владельцам облигаций. Для реализации этого механизма назначается агент по обслуживанию денежных средств (service agent), в обязанности которого вменяется контроль за исполнением денежных требований к заемщикам, сроками проведения платежей и их объемами, взысканием непогашенной задолженности. В качестве агента может выступать независимая финансовая компания или банк. Часто функции агента берет на себя банк, выдавший кредиты, поскольку, он уже работал со своими заемщиками по кредиту и теперь следит за соблюдением ими платежной дисциплины, контролирует исполнение их обязательств. Взяв на себя функции агента, банк, по сути, продолжает выполнять ту же работу, только в пользу спецюрлица. Между банком и спецюрлицом заключается договор на ведение дел и банк как агент по обслуживанию получает комиссионное вознаграждение.

Для представления интересов инвесторов и управления денежными средствами может привлекаться компания (трасти), главная задача которой – защита интересов инвесторов – владельцев облигаций. Кроме того, эта компания должна сбалансировать притоки и оттоки денежных средств, которые идут от заемщиков к владельцам облигаций. В отдельные периоды поступления от заемщиков могут быть больше, чем обязательства спецюрлица перед владельцами облигаций. В этом случае образуется временный избыток денежных средств, который может быть использован для проведения операций на финансовом рынке. Управляющая компания действует как доверенное лицо по управлению активами спецюрлица и одновременно выполняет функции платежного агента по облигациям. Как указывает X. Бэр: "Доверенное лицо является фидуциарным собственником активов спецюрлица. Оно распоряжается ими в интересах инвесторов, которым принадлежит право на экономический результат от использования этого имущества". Управляющий, как и агент по обслуживанию, получает комиссионное вознаграждение.

Таким образом, в схеме секьюритизации участвуют:

■ банк;

■ спецюрлицо (SPV);

■ заемщики;

■ инвесторы (владельцы облигаций);

■ агент по обслуживанию;

■ управляющая компания (траста).

Кроме того, в эту схему могут быть дополнительно включены:

■ страховые компании, которые страхуют риск возникновения убытков по потоку денежных средств;

■ банки, которые предоставляют гарантии по обязательствам спецюрлица;

■ рейтинговые агентства, которые производят оценку качества денежного потока и присваивают облигациям определенный рейтинг.

Принципиальные отличия секьюритизации финансовых рынков от понятия секьюритизации финансовых активов представлены в табл. 2.4.

Таблица 2.4. Принципиальные различия двух аспектов секьюритизации

|

Секьюритизация финансовых рынков |

Секьюритизация финансовых активов |

||

|

Замещение традиционного банковского кредитования эмиссией долговых ценных бумаг (со стороны эмитента) |

Особая форма финансирования при помощи ценных бумаг в рамках общего процесса секьюритизации |

||

|

Замещение традиционного банковского кредитования эмиссией долговых ценных бумаг (со стороны эмитента) Перераспределение средств инвесторов с банковских депозитов на рынок ценных бумаг (со стороны инвесторов) Исключение банка как кредитного посредника из процесса движения денежных средств Сокращение объема традиционных депозитно-кредитных операций и расширение инвестиционного бизнеса (со стороны банков) Удешевление стоимости финансовых ресурсов для предприятий Повышение доходности вложений для инвесторов |

Особая форма финансирования при помощи ценных бумаг в рамках общего процесса секьюритизации Трансформация неликвидных финансовых активов в высоколиквидные ценные бумаги Выделение активов, числящихся на балансе, в отдельный пул, что является обеспечением выпускаемых ценных бумаг Выпуск долговых ценных бумаг, обеспеченных пулом закладных Инновационная техника финансирования традиционных банковских операций Участие банка в этом процессе как инвестиционного института |

|

|

Для того чтобы программа секьюритизации была эффективной, необходимо, чтобы соблюдалось следующее условие:

где К – денежные потоки от заемщиков по погашению основной суммы долга; Кп – процентные платежи по кредитам; О – выплаты по облигациям; Оп – купонные платежи; Ор – комиссионные оригинатора; Зю – затраты на ОГЛАВЛЕНИЕ спецюрлица; Тр– комиссионные управляющей компании; Зпр – прочие затраты по обслуживанию программы секьюритизации (страхование, присвоение рейтинга облигациям, банковская гарантия и т.п.).

Таким образом, денежные потоки по кредитным обязательствам должны перекрывать все затраты по обслуживанию программы секьюритизации и обязательства спецюрлица перед владельцами облигаций.

В этой связи эксперты оценивают минимальный объем активов, подлежащих секьюритизации, в размере 100 млн долл. В этом случае секьюритизация будет экономически оправдана. Меньшая сумма приведет к нарушению заданного условия, так как расходы по обслуживанию программы секьюритизации будут чрезмерно велики и перекроют эффект разницы между процентными ставками по кредиту и купонными ставками по облигациям.

Особенно остро эта проблема ощущается в России, где объемы активов, которые могут быть секьюритизированы, невелики. Эту проблему можно решить путем объединения пулов активов различных банков-оригинаторов, которые приобретаются спецюрлицом. Объем участия конкретного банка в такой комбинированной программе может составлять 10–15 млн долл.

Другой путь решения данной проблемы – это снижение издержек по обслуживанию программы секьюритизации. Можно отказаться от банковских гарантий по облигационному займу, от услуг страховой компании при условии, что качество кредитного портфеля является высоким и вероятность неисполнения заемщиками своих обязательств по платежам близка к нулю. Главное, чтобы отказ от дополнительных гарантий не привел к снижению кредитного качества облигаций и инвесторы не потребовали бы дополнительной премии за риск.

В развитии процесса секьюритизации можно выделить три этапа в зависимости от активов, подлежащих секьюритизации.

На I этапе (начало 1970-х гг.) секьюритизации подвергались ипотечные кредиты. Банк, выдававший кредиты на приобретение недвижимости, объединял их в пул ипотек, который продавался спецюрлицу, которое осуществляло эмиссию облигаций. Денежные потоки по кредиту являлись источником выплаты купонов по облигациям и их последующего погашения. Заметим, что денежный поток по пулу ипотек сам по себе является достаточно стабильным. Если заемщик не способен расплатиться по ипотечному кредиту, то его недвижимость продается в соответствии с установленной процедурой и владелец закладной получает денежные средства. Кроме того, часто гарантом по ипотечным облигациям выступают правительственные организации, что повышает надежность облигаций. Облигации, выпущенные под обеспечение пула закладных по ипотечным кредитам, получили название облигации, обеспеченные ипотекой (mortgage-backed securities, MBS).

На II этапе развитие процесса секьюритизации шло в направлении расширения состава банковских инструментов, подлежащих секьюритизации. В основе новых направлений секьюритизации лежат те же принципы продажи банковских активов спецюрлицу, выпускающему облигации, обеспечением которых являются денежные потоки по выделенным банком кредитам на приобретение автомобилей, студенческим кредитам, поступления по кредитным картам. Этот рынок облигаций появился в США в первой половине 1980-х гг.

Сопоставление процедур секьюритизации первого и второго этапов показывает, что они весьма схожи, что проявляется в следующем:

■ инициатором секьюритизации является банк;

■ секьюритизации подлежат банковские кредиты;

■ секьюритизированные активы списываются с баланса банка и передаются спецюрлицу;

■ обеспечением облигаций являются денежные потоки по кредитам.

В связи с тем что ипотечные кредиты являются активами банка и отражаются в его балансе наряду с автомобильными и прочими кредитами, некоторые авторы рассматривают секьюритизацию ипотеки как разновидность секьюритизации активов. Однако между секьюритизацией ипотечных кредитов и секьюритизацией других видов кредитов есть и весьма существенные различия:

1) ипотечные кредиты являются долгосрочными и соответственно облигации типа MBS, как правило, выпускаются на более длительные сроки, чем облигации ABS;

2) облигации MBS обладают более высоким кредитным качеством, чем облигации ABS, так как по ним, кроме обеспечения в виде денежного потока, существует и дополнительное обеспечение в форме закладных на недвижимость. В случае неисполнения заемщиком своих обязательств недвижимость реализуется, и эмитент облигаций получает денежные средства;

3) обеспечение по облигациям MBS в условиях стабильного развития экономики является более надежным, так как недвижимость с течением времени, как правило, в цене не теряет, чего нельзя сказать об автомобиле или студенческом кредите;

4) облигации, обеспеченные ипотекой, являются отдельным классом (родовым понятием), который в зависимости от структурирования платежей подразделяется на следующие разновидности: гарантированные ипотечные облигации, обыкновенные долевые облигации, облигации в виде частных сертификатов участия, структурированные (порядковые) ипотечные облигации и т.д.

III этап развития секьюритизации связан с расширением числа активов, подлежащих секьюритизации. Если на предыдущих этапах речь шла о секьюритизации банковских активов (ипотечных, автомобильных, студенческих кредитов и т.п.), то в настоящее время многие финансисты говорят о секьюритизации будущих денежных потоков. Весьма расхожим стал лозунг: "Если у вас есть денежный поток, секьюритизируйте его". Зарождение III этапа связывают с проведением во второй половине 1990-х гг. операций по секьюритизации требований сомнительного качества. К числу таких сделок можно отнести программы секьюритизации долгов слаборазвитых стран, просроченной налоговой задолженности, выплат по договорам франчайзинга, ипотечных кредитов плохого качества (так называемых кредитов саб-прайм) и др. Так, в Латинской Америке были выпущены облигации секьюритизированных будущих поступлений (future flow securitisation), в качестве которых выступала выручка по экспортным контрактам. В табл. 2.5 сопоставлены традиционные и новые направления секьюритизации.

Таблица 2.5. Традиционные и новые формы секьюритизации

|

Традиционные формы секьюритизации банковских активов |

Новые формы секьюритизации денежных потоков |

|

Ипотечные кредиты |

Лизинговые платежи |

|

Автомобильные кредиты |

Поступления от платных автомобильных дорог |

|

Студенческие кредиты |

Выручка телефонных компаний |

|

Задолженность по кредитным картам |

Выручка автотранспортных компаний |

|

Кредит под залог доли в недвижимости |

Платежи за телевидение |

|

Выручка за авиабилеты |

|

|

Поступления от ресторанного бизнеса |

|

|

Платежи по договорам франчайзинга |

|

|

Поступления по экспортным контрактам |

|

|

Оплата услуг медицинских учреждений |

|

|

Налоги, сборы и пошлины |

|

|

Право на добычу полезных ископаемых |

|

|

Плата за школьное обучение |

|

|

Поступления от морских контрактов |

Представленный список форм секьюритизации не является исчерпывающим и может быть существенно расширен за счет включения в процесс новых видов деятельности, где существует стабильный денежный поток. Ограничениями для секьюритизации являются только фантазия разработчиков и затраты, связанные со структурированием и обслуживанием денежных потоков.