Репатриация прибыли в условиях транснациональной компании

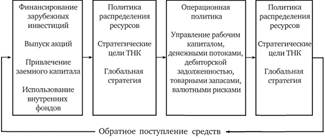

Принимая во внимание, что основной отличительной чертой транснациональных компаний являются прямые зарубежные инвестиции, репатриация прибыли, получаемой ими от зарубежного инвестирования, представляет собой актуальнейшую проблему, структура которой представлена на рис. 22.3.

На практике у транснациональных компаний в отношении политики денежных переводов с целью репатриации прибыли преобладают два подхода:

– принцип консолидации прибылей;

– принцип рассредоточения прибылей.

Принцип консолидации прибылей предусматривает регулярный перевод дочерними фирмами прибылей материнской компании в форме дивидендов. Суммы переводимых прибылей исчисляются различными методами: например, как определенный процент от получаемых доходов. Каждая ТНК обычно использует какой-то единый метод начисления переводимых прибылей, распространяемый на все дочерние компании. Собирая прибыли и консолидируя их в одном фонде, материнская компания принимает на себя централизованное распределение этих средств, определяя ассигнования на капиталовложения по каждой дочерней компании.

Принцип рассредоточения прибылей более гибок и обеспечивает лучшее приспособление финансовой политики в целом к условиям конкретных рынков. В этом случае фирма не устанавливает одинаковых правил в отношении перевода прибылей для всех дочерних компаний и не требует перевода всех прибылей. Она предоставляет дочерней компании относительную самостоятельность в распоряжении прибылями для достижения ее долговременных целей. Обычно такой метод используют фирмы, имеющие высо-

Рис. 22.3. Схема зарубежного инвестирования транснациональной компании

кую степень децентрализации в управлении. Гибкость политики перевода прибылей проявляется в том, что фирма, например, усиливает приток прибылей в материнскую компанию из стран, где возникают неблагоприятные условия (риск девальвации и пр.). В странах с благоприятным инвестиционным климатом дочерние компании максимально инвестируют свои прибыли.

При вывозе доходов в большинстве стран взимаются дополнительные налоги, ставка которых колеблется в зависимости от статуса и местонахождения получателя. В связи с этим помимо ставки подоходного налога на прибыль компании, а также факторов политической стабильности при выборе района и формы зарубежных инвестиций должен учитываться уровень налогообложения вывозимых доходов. При этом следует стремиться к тому, чтобы все расчеты "проходили" по наиболее благоприятному соглашению об устранении двойного налогообложения.

В современном бизнесе уже сложились стандартные операции, позволяющие менеджерам облегчать налоговое бремя компании. Как инструменты в таком регулировании могут использоваться стандартные типы фирм, размещаемых в льготных налоговых юрисдикциях. Мировые юрисдикции можно разделить на группы по уровню "стоимости содержания" компании. В "стоимость содержания" компании включается налогообложение, строгость бухгалтерской отчетности, сложность образования компании, требования, накладываемые на управление компанией, и пр. Все страны, с этой точки зрения, можно условно разделить на три группы.

В первую группу входят крупнейшие промышленно развитые страны, в том числе США, ФРГ, Япония, Великобритания, Франция, Италия. Налог на прибыль здесь может составлять 40–50% чистой прибыли. Деятельность хозяйственных субъектов строго регламентирована, действуют специальные правовые нормы, ограничивающие внутрифирменные операции и использование зарубежных фирм с целью уклонения от налогов.

Ко второй группе относятся юрисдикции, где при достаточно высоком уровне подоходного налога применяется система специальных налоговых льгот, касающихся:

– деятельности компаний определенных типов, в том числе холдинговых, финансовых и торговых;

– механизма перевода доходов и репатриирования прибылей.

Налоги, взимаемые в этих странах при вывозе и репатриировании дивидендов, банковского процента, платежей роялти и некоторых других видов дохода, обычно значительно снижены. Страны этой группы отличаются либеральными валютными и таможенными режимами. Этими обстоятельствами определяется характер деловых операций размещенных здесь дочерних фирм, через которые осуществляется "транзит" капиталов и доходов от них. Примером стран с умеренной налоговой системой являются Нидерланды, Швейцария (некоторые кантоны), Ирландия, Люксембург, Австрия, Лихтенштейн и некоторые другие.

В третью группу входят государственные образования и административные территории, в которых предельно упрощен порядок регистрации юридических лиц и значительно снижены (или отсутствуют) налоги на прибыль. Они обычно именуются "налоговыми гаванями" или "налоговым раем". Как правило, это карликовые государства Европы, бывшие колониальные владения или обособившиеся от развитых стран самоуправляемые территории. Аналогичные условия существуют в "свободных экономических зонах", созданных для привлечения иностранных инвестиций, а также в отдельных штатах, округах, кантонах и других административных образованиях, обладающих признаками "налоговых гаваней".

В качестве типичных примеров "налоговых гаваней" в Европе можно привести Гибралтар, о. Мэн, так называемые "Острова канала" – Джерси, Гернси, Сарк (Великобритания), карликовые государства Европы – Лихтенштейн, Мальта, Андорра, Монако. В США это штаты Делавер, Невада, Вайоминг. Большое количество "налоговых гаваней" имеется в третьем мире. Среди них – Панама, Коста-Рика, Нидерландские Антиллы, Аруба, Бермудские, Каймановы, Виргинские, Багамские острова, Барбадос, Антигуа и Барбуда, Белиз, Теркс и Кайкос, Либерия, о. Маврикий, Западный Самоа, Науру.

Дочерние фирмы создаются в "налоговых гаванях" с целью снижения налогов на репатриируемые доходы. Такие фирмы, как правило, выступают в качестве конечного звена корпоративной цепочки. Здесь накапливаются доходы, "хранятся" резервы международной компании.

В соответствии с этой схемой доходы из компаний в различных странах мира переводятся через страны с низким уровнем налогов "у источника" в безналоговые юрисдикции – "налоговые гавани", где они аккумулируются с целью дальнейшего инвестирования. В качестве примера приведем следующую схему: доходы из США, Германии, Великобритании могут быть переведены в Нидерланды, а затем на Нидерландские Антилы или о. Мэн. Подобным образом создается оптимальный, с точки зрения налоговых потерь, маршрут репатриирования доходов и накопления прибыли.

Российские компании также имеют определенные возможности для включения льготных и офшорных компаний в международные корпоративные схемы. "Связь" между российской и зарубежной частью российского международного холдинга по многим мотивам целесообразно организовывать (пока это возможно) через компанию в Калмыкии, Ингушетии или на Алтае. Это, пожалуй, одна из наиболее реальных и "полезных" сфер применения внутренних офшоров. Российские предприниматели нуждаются в льготных плацдармах ведения международного бизнеса. Такими плацдармами и могут быть "внутренние" офшоры.