Развитие исследований аудитории в России

В связи с отсутствием в бывшем СССР одних социальных институтов (рекламный рынок) и преобладанием других (агитация и пропаганда) исследования аудитории СМИ проводились в рамках:

1) планирования программного наполнения существующих телевизионных станций;

2) индивидуального "потребления информации в более широкой категории образа жизни" при изучении бюджетов времени;

3) изучения массовой коммуникации "для более эффективного осуществления агитационной, пропагандистской и организационной функций прессы в социалистическом обществе".

При этом исследования аудитории телевидения проводились централизованно: коллективы исследователей были "приписаны" либо к научным лабораториям, либо к специализированным институтам, либо (в большинстве случаев) к республиканским (союзным, областным, городским) комитетам по телевидению и радиовещанию. Подобная практика не способствовала распространению информации об аудиториях и формированию широкого "спроса" на подобные данные.

Объективная необходимость в исследованиях и измерениях аудиторий СМИ появилась в России в начале 1990-х гг. Это было вызвано появлением на рынке большого количества рекламодателей, и, что важно, в том числе западных (имеется в виду их важность как носителей определенных профессиональных норм работы на медиарекламном рынке), ростом числа коммерческих носителей рекламы и соответствующим увеличением конкуренции между ними, необходимостью создавать эффективную структуру продаж рекламы.

Первые примеры измерений российской аудитории и медиарынка появились на рекламном рынке в начале 1990-х гг. в лице исследований французской компании Mediametrie и лондонского отделения Gallup Poll. Буквально за несколько лет в начале 1990-х гг. появились и российские исследовательские медиакомпании. Не последнюю роль в этом сыграло выделение Международным валютным фондом (МВФ) гранта на развитие маркетинговых исследований в России. Грант был выигран датским отделением Gallup, которое провело в 1992–1993 гг. серию семинаров и тренингов для сотрудников единственной в то время в России исследовательской компании национального масштаба – Всероссийского центра изучения общественного мнения (ВЦИОМ). После обучения в Дании многие из них создали собственные компании но проведению маркетинговых и медиаисследований. Эти компании и их исследовательские проекты по-прежнему существуют на рынке и служат источником данных об аудитории российских медиа.

Компания Synovate Сотсоп начала свою самостоятельную деятельность на рынке регулярных исследований аудитории СМИ в 1993 г. с проекта по измерению аудитории телевидения и радио в Москве. Для этого компанией использовался метод телефонного интервью с использованием комплекса CATI (Computer Assisted Telephone Interviewing) и методики day after recall, т.е. респондентов спрашивали о телесмотрении и прослушивании радио за предыдущий день.

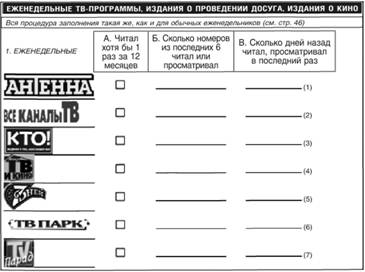

Рис. 7.1. Пример анкеты компании Synovate Сотсоп (исследование R-TGI)

В настоящее время Synovate Сотсоп, используя разнообразные методы и методики исследований, предлагает рынку данные об аудиториях ТВ, радио, прессы, Интернета и наружной рекламы. В Москве и Санкт-Петербурге компания проводит синдикативные измерения аудитории радио RadioWeek, которые по-прежнему опираются на телефонные интервью с методикой day after recall. Данные об аудитории радио и остальных медиа также получаются в ходе самого знаменитого регулярного исследования компании – TGI Russia или R-TGI (Российский индекс целевых групп) и его подвидов: Premier TGI (Стиль жизни и потребления среднего класса) и "Новое поколение" (Исследование потребительского поведения, стиля жизни и медиапредпочтений детей и подростков).

TGI Russia – это в первую очередь потребительское исследование, которое проводится с 1995 г. и к настоящему моменту охватывает население городов с числом жителей более 100 тыс. человек. В рамках такого исследования, кроме данных о потреблении, собирается информация о телесмотрении, прослушивании радио и чтении прессы (рис. 7.1), посещении сайтов и основных улиц города. Часть информации здесь получается с помощью личного интервью, но основной объем информации собирается с помощью анкет, самостоятельно заполняемых респондентами в течение недели. По сути, анкеты представляют собой брошюры на несколько десятков страниц. Для получения информации о медиапотреблении в анкеты включен дневник с часовыми интервалами для эфирных СМИ (радио и ТВ), списки изданий для прессы, основных улиц города для оценки аудитории наружной рекламы и интернет-сайтов.

С одной стороны, данные об аудиториях ТВ и радио, полученные в рамках проекта TGI Russia, не обладают достаточной точностью, так как минимальной единицей отчетности для них служит аудитория одного часа. В течение часа может выходить несколько эфирных событий (передач, рекламных блоков, роликов и т.п.) и происходить несколько переключений между каналами, что вызывает значительные колебания объемов аудитории на отдельных каналах. Но все это не найдет адекватного отражения в данных. С другой стороны, у результатов исследования Synovate Сотсоп есть один несомненный плюс – это данные единого источника, и они позволяют корректно строить пересечения между потреблением продуктов и медиапотреблением, понимать, что потребители того или иного продукта/услуги склонны слушать, смотреть, читать и т.п. Этот плюс делает исследование TGI Russia важным инструментом стратегического медиапланирования.

Компания "TNS Россия", основанная в 1994 г. как Gallup Media, начала свою деятельность в 1995 г. с проекта по исследованию московской аудитории прессы под многообещающим названием National Readership Survey (NRS). Со временем этот проект действительно стал национальным и в настоящий момент репрезентирует жителей городов с числом жителей более 100 тыс. человек. Следующим проектом компании стало появившееся в том же году регулярное исследование потребления товаров и услуг, именуемое Marketing Index. Данное исследование решает те же задачи, что и потребительское исследование Synovate Сотсоп, поэтому к настоящему моменту в нем также есть блок вопросов о медиапотреблении ТВ, радио, прессы, наружной рекламы, рекламы в метро, Интернета. Аудитория ТВ и радио также измеряется TNS Россия в рамках отдельных проектов – TV Index и Radio Index, которые более подробно и в большем объеме показывают телесмотрение и прослушивание радио, чем Marketing Index (табл. 7.4).

Исследование TV Index является панельным исследованием па базе пипл-метра. Панельное исследование означает, что в нем в течение продолжительного времени (до нескольких лет) непрерывно, каждый день принимают участие одни и тс же респонденты, что позволяет корректно оценивать динамику телесмотрения в различных целевых группах. Использование пипл-метра – инструмента электронной регистрации телесмотрения – означает возможность регистрации телесмотрения с посекундной точностью, выделения аудиторий любого отдельного эфирного события, оценки перетекания аудитории с канала на канал и т.п. В настоящее время телевизионная панель TV Index репрезентирует ТВ-аудиторию более 30 городов России, а также "национальную" ТВ-аудиторию, точнее, телесмотрение зрителей не младше четырех лет, проживающих в городах с численностью жителей более 100 тыс. человек (63 млн человек, или 43% жителей России).

Благодаря этим и другим особенностям, исследование TV Index стало стандартом данных в сфере ТВ-рекламы

Таблица 7.4

Пример анкеты компании TNS Gallup Media (исследование NRS)

|

Чтение за последние полгода |

Частота чтения |

Чтение за последние 7 дней |

Выписывали за полгода |

Регулярно покупаю |

|||||||||||

|

Местные еженедельные издания |

да |

каждый/почти каждый вечер |

больше половины |

половину |

менее половины |

редко |

затрудняюсь ответить |

да |

да |

да |

|||||

|

Ва-Банк |

da2 |

1 |

db2 |

1 |

2 |

3 |

4 |

5 |

6 |

dc2 |

1 |

dd2 |

1 |

de2 |

1 |

|

Костромская народная газета |

da3 |

1 |

db3 |

1 |

2 |

3 |

4 |

5 |

6 |

dc3 |

1 |

dd3 |

1 |

de3 |

1 |

|

Костромские ведомости |

da4 |

1 |

db4 |

1 |

2 |

3 |

4 |

5 |

6 |

dc4 |

1 |

dd 4 |

1 |

de4 |

1 |

|

Молодежная линия |

da5 |

1 |

db5 |

1 |

2 |

3 |

4 |

5 |

6 |

dc5 |

1 |

dd5 |

1 |

de5 |

1 |

|

Северная правда "Выходной" |

da6 |

1 |

db6 |

1 |

2 |

3 |

4 |

5 |

6 |

dc6 |

1 |

dd6 |

1 |

de6 |

1 |

|

Торговые ряды |

da7 |

1 |

db7 |

1 |

2 |

3 |

4 |

5 |

6 |

dc7 |

1 |

dd7 |

1 |

de7 |

1 |

|

Хронометр |

da8 |

1 |

db8 |

1 |

2 |

3 |

4 |

5 |

6 |

dc8 |

1 |

dd8 |

1 |

de8 |

1 |

|

Эковестник |

da9 |

1 |

db9 |

1 |

2 |

3 |

4 |

5 |

6 |

dc9 |

1 |

dd9 |

1 |

de9 |

1 |

и вещания, на основании его данных о ТВ-аудитории ведется программное и рекламное планирование, определяются цены размещения рекламы на ТВ-каналах и осуществляются расчеты за проведенные кампании, оценивается их эффективность. Даже цена покупки ТВ-каналами видеоконтента (передачи, фильмы, сериалы и т.п.) в некоторых случаях определяется исходя из объема их аудитории, который оценивают на основании данных TNS Россия. Иными словами, в настоящее время телевизионные рейтинги TNS Россия считаются практически общепринятой валютой российского ТВ-рынка.

Важную роль для работы рекламного рынка также играет мониторинг рекламных затрат. В его рамках отслеживаются активность рекламодателей, размещение их рекламных сообщений в различных медиа, фиксируются характеристики этих сообщений и стоимости размещения. В России ведущей компанией, занимающейся этим самостоятельным видом исследований, является TNS Media Intelligence, подразделение TNS Россия. Телевизионный мониторинг TNS Media Intelligence – неотъемлемая технологическая часть телевизионной панели TV Index. Пипл- мегры дают только информацию об объемах телесмотрения определенных технических каналов в определенное время. Задача мониторинга выяснить, что шло на данном техническом канале в данное время, показать, к какому эфирному событию мы должны приписать телесмотрение. Для этого TNS Media Intelligence регистрирует все эфирные события на всех технических каналах во всех городах проведения исследования TV Index. Рекламные блоки ТВ-каналов и рекламные ролики представляют собой один из видов регистрируемых эфирных событий. В дополнение к каналу и дате/времени выхода фиксируются прочие значимые характеристики ролика – рекламодатель, продолжительность, рекламируемый продукт/категория, тип, стоимость размещения по прайс-листу и т.п., – и на выходе получается полноценная мониторинговая информация, позволяющая оценивать рекламную активность различных марок и рекламодателей.

Телевидение – не единственное медиа, используемое в рекламных кампаниях. Поэтому TNS Media Intelligence также отслеживает затраты и в других медиа. Технология расчета затрат на радио строится по аналогии с мониторингом затрат на телевидении. Она предполагает запись эфира и последующую расшифровку записи с тем, чтобы определить время и станцию выхода ролика, его продолжительность и принадлежность конкретному рекламодателю. Полученная информация привязывается к цене размещения в соответствии с официальными прайс-листами радиостанций. Мониторинг затрат в прессе, в свою очередь, выглядит как просмотр основных значимых изданий на предмет содержащихся в них рекламных сообщений. Например, в списке изданий, среди которых проводит мониторинг TNS Intelligence, около 250 газет и журналов различной периодичности.

С 2009 г. TNS Media Intelligence начала проводить мониторинг размещения в Интернете, в рамках которого к 2010 г. предполагалось размещение на 181 сайте в российской зоне Интернета. В базе мониторинга TNS Media Intelligence также есть данные но рекламе в кинотеатрах сетей "Каро Фильм", "Формула Кино", "Кронверк", которые ей предоставляют партнеры "Инсинема" и "Экран- аналитика". Последняя компания также предоставляет TNS Media Intelligence мониторинговые данные о размещении на indoor-плазменных экранах. Еще одна компания, "ЭСПАР-Аналитик", проводящая мониторинг наружной рекламы и оценивающая объем аудитории наружной рекламы в 50 городах России, также сотрудничает с TNS Media Intelligence и является поставщиком всех данных о размещении в наружной рекламе, которые можно найти в базах данных TNS Media Intelligence.

В целом развитие медиаисследований в России напоминает общие тенденции развития данного вида исследований на открывающихся и развивающихся рынках. Подобные рынки характеризуют динамичность развития исследований, быстрое усвоение опыта, новейших технологий и методологий исследований аудитории, накопленных западными странами, которые начали работу в этой области еще в 1930-е гг. Если рассматривать только развитие исследований и измерений аудитории телевидения, то с 1992 г., когда французской исследовательской компанией Mediametrie было проведено первое регулярное коммерческое исследование аудитории российского теле видения, российский рынок исследований телевизионной аудитории прошел такие этапы, как развитие дневниковых исследований, построение национальной волновой дневниковой панели, создание систем мониторинга телевизионного эфира, без которого была бы невозможна корректная организация пипл-метровой панели.

Чтобы можно было оценить динамику развития медиаисследований в России, скажем, что, к примеру, Великобритания прошла путь от первых регулярных исследований аудитории телевидения до телевизионной пипл-метровой панели за 36 лет (с 1948 по 1984 г.). Китай тот же самый путь проделал за 11 лет (с 1986 по 1997 г.). Схожим образом выглядит и динамика развития измерений аудитории в России, где тот же путь был проделан за шесть лет (с 1992 по 1998 г.). Однако следует отметить, что развитие измерений аудитории тесно связано с развитием рекламного рынка и, следовательно, с развитием экономики в целом. Здесь пока Россия не выдерживает сравнений, и с этим связано практически отсутствие видимого развития в области измерений аудитории и даже сокращение количества исследований аудитории СМИ.