Учет операций в иностранной валюте

С переходом экономики России на рыночные отношения растет объем операций в иностранной валюте. Предприятия - клиенты банка все чаще осуществляют экспортно-импортные

операции, участвуют в международных сделках. В этих условиях необходим обмен одних национальных денежных единиц на другие. Реализация такой необходимости происходит через

валютный рынок, где под влиянием спроса и предложения стихийно формируется валютный курс.

В Законе РФ “О валютном регулировании и валютном контроле” от 09.10.92 г. № 3(15-1) приведена трактовка следующих понятий.

1. Валюта Российской Федерации:

находящиеся в обращении рубли как банковские билеты Центрального банка России и монета;

средства в рублях на счетах в банках и иных кредитных учреждениях РФ;

средства в рублях в банках и в других кредитных учреждениях за пределами РФ на основании соглашения Правительства и ЦБ России с соответствующими органами иностранного государства об использовании на территории данного государства валюты РФ в качестве законного платежного средства.

2. Ценные бумаги в валюте РФ:

платежные документы (чеки, векселя, аккредитивы и др.); фондовые ценности (акции, облигации) и другие долговые обязательства, выраженные в рублях.

3. Иностранная валюта:

денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и

являющиеся законным платежным средством в соответствующем иностранном государстве;

средства на счетах в денежной единице иностранных государств.

4. Валютные ценности:

иностранная валюта;

ценные бумаги в иностранной валюте – платежные документы (чеки, векселя, аккредитивы);

фондовые ценности (акции, облигации) и другие долговые обязательства, выраженные в иностранной валюте;

драгоценные металлы;

драгоценные камни.

5. Резиденты:

физические лица, имеющие постоянное жительство в РФ, в том числе временно находящиеся за ее пределами;

юридические лица, созданные в соответствии с законодательством РФ, с местонахождением в РФ;

предприятия и организации, не являющиеся юридическими лицами, созданные в РФ, с местонахождением в РФ;

дипломатические и иные официальные представительства РФ, находящиеся за пределами РФ;

находящиеся за пределами РФ филиалы и представительства резидентов.

6. Нерезиденты:

физические лица, имеющие постоянное местожительство за пределами РФ, в том числе временно находящиеся в РФ;

юридические лица, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами РФ;

предприятия и организации, не являющиеся юридическими лицами, созданные в иностранном государстве, с местонахождением за пределами РФ;

находящиеся в РФ иностранные дипломатические и иные официальные представительства, а также международные организации, их филиалы с местонахождением в РФ.

7. Валютные операции – это операции, связанные с переходом права собственности и иных прав на валютные ценности, в том числе:

операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных документов в инвалюте;

ввоз и пересылка в РФ, а также вывоз и пересылка из РФ валютных ценностей;

осуществление международных денежных переводов.

Валютные операции с инвалютой и ценные бумаги в инвалюте подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала.

Текущие валютные операции:

переводы в РФ и из РФ иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ, услуг и их кредитование на срок не более 180 дней;

получение и предоставление финансовых кредитов на срок не более 180 дней;

переводы в РФ и из РФ процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

переводы неторгового характера в РФ и из РФ, включая заработную плату, пенсии, алименты, стипендии, наследство и др.

Валютные операции, связанные с движением капитала:

прямые инвестиции, т.е. вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

портфельные инвестиции (приобретение ценных бумаг);

переводы на оплату права собственности на здания, сооружения и другое имущество, включая землю и ее недра.

Важным элементом валютной системы является валютный курс. Валютный курс – соотношение одной валюты к другой, отражающее их покупательную способность. Он используется для соизмерения стоимостного соотношения валют разных стран. Валютный курс

необходим для: взаимного обмена валютами при торговле товарами, услугами, при движении

капиталов и кредитов. Экспортер обменивает вырученную иностранную валюту на национальную,

так как валюты других стран не могут обращаться в качестве законного покупательного и платежного средства на территории данного государства. Импортер обменивает национальную

валюту на иностранную для оплаты товаров, купленных за рубежом. Должник приобретает иностранную валюту на национальную для погашения задолженности и выплаты процентов по

внешним займам; сравнения цен мировых и национальных рынков, а также стоимостных показателей разных стран, выраженных в национальных или иностранных валютах; периодической переоценки счетов в иностранной валюте фирм и банков.

Таким образом, валютные операции невозможны без обмена валют и их котировки.

Котировка валют – определение их курса. Различают и используют чаще всего два метода котировки иностранной валюты к национальной – прямой и косвенный курсы. Прямой курс единицы иностранной валюты выражается в национальной валюте. Например, один доллар США приравнивается к определенному количеству рублей.

При косвенной котировке за единицу принята национальная валюта, курс которой выражается в определенном количестве иностранных денежных единиц (применяется в Великобритании).

Котировка валют для торгово-промышленной клиентуры обычно базируется на кросс-курсе – соотношении между двумя валютами, которые вытекают из их курса по отношению к третьей валюте (обычно к доллару США). При таком определении устанавливается средний курс между двумя валютами, который затем используется для определения курсов продавца и покупателя.

Напомним, что в настоящее время при установлении курсов Центрального банка России за основу берется курс доллара США к рублю, зарегистрированный на торгах на Московской межбанковской валютной бирже (ММВБ), а прочие курсы определяются по методу кросс-курсов: рубль – доллар и доллар – валюта. Кроме того, в коммерческих операциях используется так называемая “корзиночная” валюта (взвешенная), т.е. определение средневзвешенного курса одной валюты к определенному набору, или корзине, других валют.

Совершая валютную сделку, банк покупает одну валюту и продает другую. При сделке с

немедленной поставкой валют это означает, что часть его ресурсов в валюте, которую он продает,

вкладывается в покупаемую валюту. Если банк совершает сделку на срок, то, приобретая требование в одной валюте, он принимает обязательство в другой валюте. В результате в обоих

случаях в активах и в пассивах банка (денежных или в форме обязательств) появляются две различные валюты, курс которых изменяется независимо друг от друга, приводя к тому, что в

определенный момент актив может превысить пассив (прибыль) или наоборот (убыток).

Соотношение требований и обязательств банка в иностранной валюте определяет его валютную позицию. В случае их равенства по конкретной валюте валютная позиция считается закрытой, а при несовпадении – открытой. Открытая валютная позиция может быть короткой, если пассивы и

обязательства по проданной валюте превышают активы и требования к ней, и длинной, если активы и требования по купленной валюте превышают пассивы и обязательства. Открытая валютная позиция связана с риском потерь банка, если к моменту контрсделки, т.е. покупки ранее проданной валюты и продажи ранее купленной валюты, курс этих валют изменится в неблагоприятном для него направлении. Таким образом, открытая валютная позиция банка - приобретение иностранной валюты на валютной бирже или у другого банка за свой счет с целью будущей продажи и получения дохода. ЦБ ограничивает ее размеры и устанавливает отдельную специальную отчетность.

Специальный раздел в Плане счетов бухгалтерского учета по учету операций в иностранной валюте не выделен. Счета в иностранной валюте могут открываться на всех счетах (расчетных, кассовых, ссудных, депозитных), где в установленном порядке возможен учет операций в иностранной валюте. Совершение указанных операций производится с соблюдением валютного законодательства РФ, правил валютного контроля и в соответствии с нормативными актами ЦБ РФ по этим вопросам.

Счета аналитического учета в инвалюте могут вестись по решению банка в рублях по курсу ЦБ РФ и в иностранной валюте или только в инвалюте, но при этом итог по всем иностранным валютам по счетам второго порядка должен показываться также в рублях по действующему курсу ЦБ РФ. Эти данные используются для сверки аналитического учета с синтетическим. В ежедневном едином бухгалтерском балансе банка указанные операции отражаются только в рублях.

Право на ведение операций в иностранной валюте коммерческий банк получает через

лицензию Центрального банка России. Временные правила о порядке выдачи коммерческим банкам лицензий на право совершения операций в иностранной валюте оговорены в письме Госбанка СССР от 18 января 1991 г. № 13-91. Согласно им различают лицензии: генеральные, внутренние, разовые.

Генеральная лицензия – право на совершение коммерческими банками полного или ограниченного круга банковских операций в иностранной валюте как на территории РФ, так и за

границей.

Внутренняя лицензия – право на совершение коммерческими банками полного или ограниченного круга банковских операций в иностранной валюте на территории РФ. К внутренним относятся расширенные лицензии с правом выхода на 6 банков иностранных государств и с правом выдачи кредитов в инвалюте.

Разовая лицензия – право на проведение конкретной банковской операции в иностранной валюте.

Для рассмотрения вопроса о выдаче коммерческому банку лицензии на право ведения

операций в иностранной валюте в Центральный банк России представляются следующие документы:

копия утвержденного Устава банка;

обоснование экономической целесообразности и готовности банка к осуществлению операций в иностранных валютах;

Организационная структура банка с описанием подразделений, занимающихся операциями с иностранной валютой (квалификация кадров, специализация отделов и их техническое оснащение);

справка о руководителях банка, ответственных за осуществление операций с иностранной валютой (“объективки”);

копия письма уполномоченного банка (имеющего генеральную лицензию) о согласии подписать корреспондентское соглашение;

справка об организации внутрибанковского контроля;

баланс банка (на последнюю дату) и справка о соблюдении нормативов по операциям в рублях;

отчет (счет) о прибылях и убытках (на последнюю дату);

акт последней ревизии (аудиторское заключение);

годовой отчет;

справка о возможных зарубежных партнерах по заключению корреспондентских соглашений (для генеральной лицензии).

С момента получения лицензии банк именуется уполномоченным банком, так как выполняет функции агента валютного контроля за операциями своих клиентов. Банковские операции с иностранной валютой разделяются на виды по степени их сложности и рискованности.

Ведение валютных счетов клиентов.

2. Неторговые операции.

3. Установление корреспондентских отношений с иностранными банками.

4. Операции по международным расчетам, связанным с экспортом и импортом товаров и услуг.

5. Операции по продаже и покупке иностранной валюты на внутреннем валютном рынке.

6. Кредитные операции по привлечению и размещению валютных средств внутри РФ.

7. Кредитные операции на международных денежных рынках.

Для коммерческих банков Центральный банк устанавливает нормативы проведения ими операций в иностранной валюте и формы отчетности.

Каждое предприятие кроме рублевого может открыть в банке валютный счет.

Лучше иметь его в уполномоченном банке, т.е. в банке, имеющем лицензию на право проведения

операций в иностранной валюте.

Если валютный счет открывается в том же банке, что и рублевый, клиент представляет в банк только заявление, в противном случае представляются все предусмотренные законодательством документы:

заявление с соответствующей просьбой, содержащее полное и точное наименование предприятия, его юридический адрес, номера телефонов, телекса, телефакса, скрепленное двумя подписями и печатью потенциального клиента. В заявлении должно быть отражено обязательство клиента соблюдать банковские правила ведения валютного счета. Как правило, банки имеют типовые образцы заявлений (см. с. 328) и представляют их клиентам. Здесь же банковский работник фиксирует номер присваиваемого клиенту счета, отражает разрешительные визы;

копии учредительных документов (устав, учредительный договор), заверенные в

установленном порядке (в нотариальной конторе или регистрирующим органом);

копии документов о регистрации, заверенные также нотариальной конторой или регистрирующим органом;

справка о постановке на учет предприятия в налоговой инспекции по месту регистрации и пр.;

карточка установленной формы с образцами подписей и оттиска печати, заверенная нотариально.

Кроме того, совместные предприятия и иностранные фирмы должны представить в банк свидетельство о внесении их в реестр предприятий с иностранными инвестициями, которое выдается после регистрации в Государственном комитете Российской Федерации по иностранным

инвестициям.

Сведения об открытии счета передаются банком налоговой инспекции, на учете в которой состоит данное предприятие.

Экономическое содержание операций в иностранной валюте соответствует операциям,

осуществляемым в национальной валюте (рублях). Это значит, что банк работает в рамках устава,

выполняя расчетные, кассовые, депозитные, ссудные и прочие операции.

Бухгалтерский учет операций в иностранной валюте по счетам клиентов ведется на том же

счете, что и операции в национальной валюте № 40702 “Коммерческие предприятия и организаций”, но по валютам разных стран. Для клиентов-экспортеров его подразделяют на транзитный и текущий счета в иностранной валюте. Для всех других клиентов он выполняет роль

только текущего счета. Кроме того, банк может открывать клиенту специальный транзитный счет.

В аналитическом учете в его развитие открываются лицевые счета по каждому клиенту, а суммы операции записываются по кодам валют и в рублевом эквиваленте.

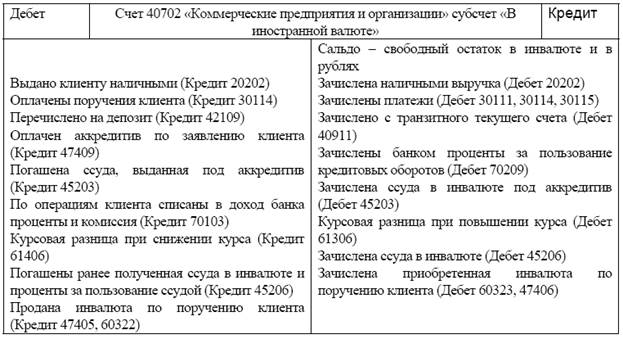

Счет № 40702 пассивный; сальдо кредитовое означает свободный остаток валюты различных государств и в рублевой оценке, принадлежащий клиентам; оборот по дебету отражает их списание по приказам владельцев счета и суммы курсовых разниц от переоценки остатков текущих счетов в иностранной валюте; оборот по кредиту – поступление, зачисление средств,

суммы процентов, начисленных в валюте счета, и курсовых разниц от переоценки остатков.

Транзитный счет временный, он вызван использованием согласно правилам при обязательной продаже предприятиями 75% выручки, полученной в иностранной валюте от экспортных операций, Центральному банку России по курсу на день продажи. Экономическое содержание операций в иностранной валюте соответствует операциям, осуществляемым в национальной валюте (рублях). Это значит, что банк работает в рамках устава, выполняя расчетные, кассовые, депозитные, ссудные и прочие операции.

Бухгалтерский учет операций в иностранной валюте по счетам клиентов ведется на том же

счете, что и операции в национальной валюте № 40702 “Коммерческие предприятия и организаций”, но по валютам разных стран. Для клиентов-экспортеров его подразделяют на транзитный и текущий счета в иностранной валюте. Для всех других клиентов он выполняет роль

только текущего счета. Кроме того, банк может открывать клиенту специальный транзитный счет.

В аналитическом учете в его развитие открываются лицевые счета по каждому клиенту, а суммы операции записываются по кодам валют и в рублевом эквиваленте.

Счет № 40702 пассивный; сальдо кредитовое означает свободный остаток валюты различных государств и в рублевой оценке, принадлежащий клиентам; оборот по дебету отражает

их списание по приказам владельцев счета и суммы курсовых разниц от переоценки остатков

текущих счетов в иностранной валюте; оборот по кредиту – поступление, зачисление средств,

суммы процентов, начисленных в валюте счета, и курсовых разниц от переоценки остатков.

Транзитный счет временный, он вызван использованием согласно правилам при обязательной продаже предприятиями 75% выручки, полученной в иностранной валюте от экспортных операций, Центральному банку России по курсу на день продажи.

Счет № 40702 по учету операций с иностранной валютой корреспондирует со следующими счетами (по субсчетам) “в иностранной валюте”.

Номер лицевого валютного счета клиента будет иметь такое же содержание, как и лицевого счета в национальной валюте. Текущие счета в иностранной валюте могут быть трех видов: “А” – с которых разрешается свободный вывоз иностранной валюты и перевод ее за границу в соответствии с действующими валютными правилами, “Б” и “Д” – по которым вводятся частичные ограничения для вывоза и перевода иностранной валюты за границу.

Для организации учета расчетных операций в иностранной валюте кроме счета № 40702

используются счета, на которых в уполномоченном банке хранится собственная инвалюта и

инвалюта клиентов. Эти счета открываются в других иностранных банках (нерезидентах) или в

банках Российской Федерации (резидентах). Такие счета носят название “Ностро”.

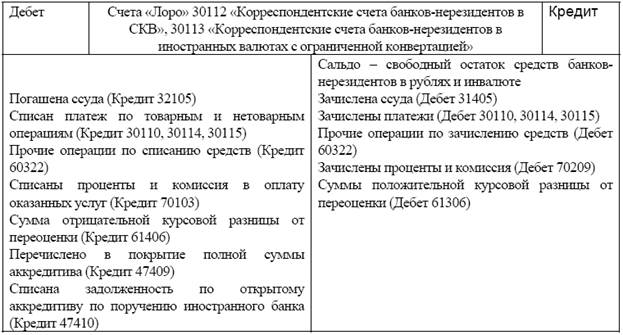

В то же время в коммерческом уполномоченном банке (при наличии генеральной или расширенной валютной лицензии) могут открываться корреспондентские счета другим банкам для

хранения и использования в расчетах иностранной валюты. Их называют счетами “Лоро”.

Согласно Инструкции № 16 от 16 июля 1993 г. Центрального банка России “О порядке

открытия и ведения уполномоченными банками счетов нерезидентов в валюте Российской Федерации” установлены единые правила открытия и режимы работы рублевых счетов нерезидентов.

Уполномоченным банкам разрешено открывать нерезидентам рублевые счета типа “Т” (№

40804) и типа “И” (№ 40805). Текущий счет типа “Т” открывается для выполнения экспортно-

импортных операций и содержания в Российской Федерации их представительств и филиалов.

Понятно, что рублевый счет типа “Т” открывается нерезидентам, имеющим право осуществлять

предпринимательскую деятельность, в соответствии с требованиями законодательства и при представлении документов, определяющих их юридический статус (учредительные документы, их

регистрация, разрешения, выданные российскими уполномоченными органами, и др.).

Право на открытие указанного рублевого счета имеют следующие нерезиденты:

хозяйствующие субъекты, имеющие на территории России представительства, филиалы;

банки и иные кредитные учреждения, имеющие представительства на территории Российской Федерации, исключительно для целей содержания этих представительств;

международные организации, имеющие на территории Российской Федерации представительства, филиалы;

иностранные дипломатические, торговые и иные официальные представительства.

Основанием на открытие являются договоры банковского счета,заключенные между

уполномоченным банком и нерезидентом.

Схема корреспонденции с другими счетами счетов “ЛОРО”

Рублевые счета типа “И” называют инвестиционными. Они открываются в уполномоченных банках России на имя нерезидентов – хозяйствующих субъектов, банков и иных кредитных учреждений, международных организаций, граждан для осуществления инвестиционной деятельности в России (в том числе сделок приватизации). Поэтому все инвестиции и реинвестиции на территории России в рублях или покупка иностранной валюты за рубли в связи с вывозом доходов, полученных в результате инвестиционной деятельности на территории России, должны производиться нерезидентами с рублевого счета типа “И”.

Расчеты по указанному счету по сделкам приватизации могут осуществляться всеми нерезидентами, кроме юридических лиц -нерезидентов с российским участием, в уставном капитале которых доля России, местных органов государственной власти РФ, общественных организаций – резидентов, благотворительных и иных общественных фондов – резидентов превышает 25%.

Расчеты по сделкам, не связанным с приватизацией, могут производиться всеми нерезидентами, кроме граждан-нерезидентов, не зарегистрированных на право ведения хозяйственной деятельности в стране их гражданства или постоянного места жительства. Каждому нерезиденту может быть открыт только один рублевый счет типа “И” в одном из уполномоченных банков с заключением договора банковского счета. Для осуществления операций данного вида в Плане счетов предусмотрен пассивный счет № 40805 “Юридические и физические лица – нерезиденты – счета типа “И”. Схема корреспонденции с другими счетами счетов “Ностро” приведена ниже.

Рассматривая порядок расчетов в иностранной валюте, напомним требования инструкции № 19 “О порядке осуществления валютного контроля за поступлением в Российскую Федерацию

валютной выручки от экспорта товаров” (письмо № 01-20/10283 от 12.10.93 г. Центрального банка

России совместно с Государственным таможенным комитетом РФ).

Экспортер обязан предъявить в банк, где ему открыт валютный счет, на который будет

зачислена выручка от экспорта товара, контракт (оригинал или копию, заверенную печатью и

подписью первого лица). На его основе составляется паспорт сделки (ПС) с кратким содержанием

условий контракта.

Паспорт сделки вместе с другими документами по отгрузке предъявляется таможенным

органам для оформления экспорта товаров. По каждому контракту оформляется только один

паспорт сделки за подписью уполномоченного банка, в чей адрес должна поступать в последующем вся валютная выручка на транзитный валютный счет экспортера от импортера-нерезидента. Банк после подписания паспорта сделки будет выполнять функции агента валютного контроля за поступлением валютной выручки и примет данный контракт на расчетное обслуживание. В паспорте сделки необходимо указать, совпадают или не совпадают два понятия: валюта цены и валюта платежа.

Валюта цены – денежная единица, в которой выражена цена товара во внешнеторговом

контракте. Это один из наиболее спорных моментов, возникающих при подписании контракта.

Валюта платежа – это валюта, в которой производится оплата товара по внешнеэкономическому контракту. Валюта платежа и валюта цены могут совпадать. При их несовпадении производится расчет или пересчет курса валюты цены в валюту платежа. Возможны к использованию следующие виды цен: твердая, подвижная и скользящая.

Твердая (фиксированная) цена устанавливается при подписании контракта и на протяжении его действия изменению не подлежит. При этом делается оговорка: “Цена твердая, изменению не подлежит”.

Подвижная цена хотя и устанавливается в контракте, но при наличии оговорки о повышении и понижении цены (ценовая оговорка может быть изменена).

Скользящая цена обычно связана с продукцией, имеющей длительный период производства (изготовления). Договорная цена может изменяться из-за изменения затрат на производство изделий, указанных в контракте.

В случае падения курса валюты платежа экспортер получит меньшую сумму в национальной валюте и может не возместить затраты на производство реализованной продукции.

Импортер понесет убытки при повышении курса валюты цены, так как ему при этом потребуется

заплатить большую сумму национальной валюты.

При заключении договоров-контрактов по экспортно-импортным сделкам возможны два

вида (по экономическому содержанию) операций: товарные (торговые) операции и неторговые

операции в иностранной валюте.