Налоговая система Российской Федерации и ее подробная характеристика.

3.1 Понятие налоговой системы и её принципы.

Налоговая система — это совокупность налогов и сборов, взимаемых с плательщиков в порядке и на условиях, определенных Налоговым кодексом Российской Федерации.

Необходимость налоговой системы вытекает из функциональных задач государства. Исторические особенности эволюции государственности предопределяют каждый новый этап развития налоговой системы. Таким образом, структура и организация налоговой системы страны характеризуют уровень ее государственного иэкономического развития.

В экономической литературе рассматриваются разные принципы построения системы налогообложения.

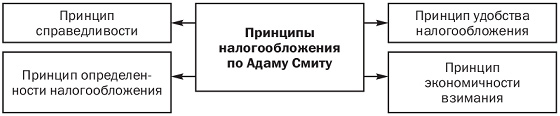

Впервые принципы налогообложения сформулировал Адам Смит. В своем классическом сочинении он назвал четыре основных принципа, которые детализировались и получали разную интерпретацию в более поздних трудах многих экономистов (рис. 1):

Принцип справедливости — налог должен собираться со всех налогоплательщиков постоянно, т.е. «каждый гражданин обязан платить налоги сообразно своему достатку»;

Принцип определенности— обложение налогами должно быть строго фиксированным, а не произвольным;

Принцип удобства для налогоплательщика- взимание налога не должно причинять плательщику неудобства по условиям места и времени;

Принцип экономичности взимания — издержки по изъятию налогов должны быть меньше, чем сумма самих налогов.

Дальнейшему развитию идей А. Смита, их адаптации к современному социально-экономическому положению России и задачам государственной финансовой политики концептуально будут соответствовать следующие основные принципы построения эффективной системы налогообложения.

Рис. 1. Принципы налогообложения по Адаму Смиту

Принцип обязательности. Этот принцип подразумевает обязательность, принудительность и неотвратимость уплаты налогов (затруднения для уклонения от уплаты налогов, минимизация теневой экономики). Должна действовать формула «О налогах не договариваются».

Принцип равенства, согласно которому распределение налогового бремени должно быть равным.

Существуют два подхода к практической реализации данного принципа. Первый основан на условиях выгоды налогоплательщиков, т.е. уплачиваемые налоги должны соответствовать выгодам, которые налогоплательщики получают от услуг государства. Следовательно, равенство налогообложения увязывается со структурой расходов бюджета.

Второй подход основан на условиях платежеспособности. При этом система налогообложения не привязывается к целевому расходованию бюджетных средств, а каждый налогоплательщик должен внести долю в зависимости от своей платежеспособности.

Практически налоговые системы стран с развитой экономикой построены на разных комбинациях обоих рассматриваемых подходов. Сочетание этих подходов, основанных на условиях выгоды и платежеспособности физических лиц, по нашему мнению, должно стать нормой построения эффективной системы налогообложения в России. При этом проблема платежеспособности, характерная для большей части населения нашей страны, должна учитываться в первую очередь.

Принцип определенности. Имеется в виду, что нормативными правовыми актами до начала налогового периода должны быть определены правила исполнения обязанностей налогоплательщиков по уплате налогов и сборов.

Принцип экономичности. Система налогообложения должна быть экономичной, или продуктивной. Некоторые исследования показали, что система будет непродуктивной, если издержки по взиманию налогов превышают 7% величины налоговых поступлений.

Принцип пропорциональности. Предполагается установление лимита налогового бремени по отношению к ВВП.

Принцип подвижности (эластичности). Подразумевается способность налоговой системы к быстрому расширению в случае чрезвычайных дополнительных расходов государства или, наоборот, к сокращению при наличии возможностей государства и целей его социально-экономической (бюджетно-налоговой) политики.

Принцип стабильности. Имеется в виду стабильность действующей налоговой системы во времени, сочетаемая с периодической изменчивостью, реформированием (в экономически развитых странах нормальным интервалом считается три-пять лет).

Принцип оптимальности. Данный принцип подразумевает оптимальный (с точки зрения реализации фискальной функции налогов, создания предпосылок экономического роста, достижения социальной справедливости, проведения природоохранных мероприятий и др.) выбор источника и объекта налогообложения.

Принцип единства. Единство предполагает действие налоговой системы на всей территории страны и для всех юридических и физических лиц. При этом реализация данного принципа зависит от организационно-правовых форм предприятий, вида деятельности, нрава на получение законных льгот, наличия нрав нижестоящих органов власти по установлению, снижению, увеличению или отмене налогов.

Принцип справедливости. В настоящее время российское налоговое законодательство серьезно нарушает данный принцип. Например, за неисполнение налоговых обязательств налогоплательщик несет административную и уголовную ответственность, уплачивает крупные финансовые штрафы. А за излишнее взыскание налогов и необоснованное наложение штрафов налоговые органы практически не несут никакой ответственности. В результате возникают многочисленные обращения в суды, обжалования неправомерных действий налоговых органов.

Одна из основных проблем российского налогового законодательства заключается в том, что законы по налогам не имеют прямого действия. Наряду с законами действуют многочисленные подзаконные акты, инструкции, дополнения и изменения к ним, нормативные письма и разъяснения налоговых органов.

Недостаточная четкость и ясность нормативных документов и слишком частые изменения налогового законодательства затрудняют работу самих налоговых служб, делают бесправным налогоплательщика. Нужны четкие, закрепленные законодательно регламенты введения изменений и дополнений в налоговое законодательство, установления или отмены налогов. При этом законодательное решение о введении новых налогов должно вступать в силу не ранее следующего календарного года, а изменения, ухудшающие положение налогоплательщика, не должны иметь обратной силы.

Принцип удобства взимания налога. Согласно данному принципу взимание налога не должно причинять гражданам неудобства по условиям места и времени. Речь идет не только об удобствах внесения налогов физическими лицами. Современная интерпретация этого введенного в экономическую науку А. Смитом принципа означает поиск решения проблем рационального распределения налогов между категориями плательщиков, территориальное обеспечение бюджетов за счет своевременного поступления налогов, решение социальных задач и т.д.

Сформулированные принципы характеризуют в известном смысле идеальную налоговую систему, некий образец, эталон, к которому следует стремиться. Реальность, состояние экономики и финансовое положение, интересы существующих политических сил, складывающаяся конъюнктура вносят определенные коррективы в эту модель. Кроме того, приведенная систематизация принципов, естественно, не является единственно возможной.

3.2 Управление налогообложением и ее системы

Управление налогообложением заключается в организующей и распорядительной деятельности финансовых и налоговых органов, которая нацелена на создание эффективной системы налогообложения и основывается на познании и использовании объективных закономерностей ее развития. Управление налогообложением осуществляется органами государства, непосредственно ответственными за проведение (осуществление) налоговой политики, к которым относятся Министерство финансов и Федеральная налоговая служба.

Министерство финансов Российской Федерации и его структурные подразделения на основании статьи 9 Налогового кодекса РФ являются участниками отношений, регулируемых законодательством о налогах и сборах. Однако финансовые органы не относятся к числу органов, осуществляющих налоговый контроль. Министерство финансов России является федеральным органом исполнительной власти, обеспечивающим проведение единой финансовой, бюджетной, налоговой и валютной политики в России и координирующим деятельность в этой сфере иных органов. Это обстоятельство и определяет его компетенцию в области налоговых правоотношений, которые заключаются в разработке предложений о налоговой политике, развитии налогового законодательства и совершенствовании налоговой системы в Российской Федерации совместно с другими федеральными органами исполнительной власти.

Помимо этого Министерство финансов координирует в пределах своей компетенции политику федеральных органов исполнительной власти, на которые возложена ответственность за обеспечение своевременного поступления налогов и других обязательных платежей в федеральный бюджет. Основная роль в управлении налогообложением возложена на Федеральную налоговую службу Министерства финансов РФ. Управление налогообложением представляет собой единую централизованную систему, построенную по многоуровневому иерархическому принципу инспекции федерального, межрегионального, республиканского, областного, краевого и районного ( межрайонного) уровней; при этом каждый уровень имеет свои функции и специфику.

На данный момент существует 3 шкалы налогообложения, это прогрессивная шкала, которая является основной в ряде стран (США, Германия, Австрия и т.д.); пропорциональная шкала, по этой шкале ведется налогообложение в нашей стране и в некоторых странах Восточной Европы; регрессивное налогообложение, как правило используется довольно редко. Рассмотрим каждую из этих систем по отдельности.

Прогрессивная шкала налогообложения, под этим понятием понимают увеличение эффективной ставки налога с ростом налогооблагаемой базы. Другим языком, чем больше прибыль, тем больше процент налога, например, Система прогрессивного налогообложения устанавливает следующие налоговые категории для налога на доходы физических лиц:

· до 7000 у.е. по ставке 5%;

· от 7000 до 15000 у.е. по ставке 10%;

· от 15000 до 30000 у.е. по ставке 20%;

· от 30000 у.е и выше по ставке 40%.

Рассмотрим двух налогоплательщиков, годовой доход которых составляет 23000 у.е. и 65000 у.е. соответственно. Доход первого из них попадает первые три налоговых категории. То есть с первых 7000 у.е. своих доходов он заплатит налог на доходы по ставке 5%, что составит 350 у.е. (7000*0,05), по второй налоговой категории – 800 у.е. (8000*0,1), а по третьей – 1600 у.е. (8000*0,2). Общий же размер уплаченного налога составит 2750 у.е. (350+800+1600). Для второго налогоплательщика размер уплаченного налога составит:

7000*0,05+8000*0,1+15000*0,2+35000*0,4=18250 у.е.

Как мы можем видеть, что хотя доход второго налогоплательщика больше, чему у первого, в 2,83 раза, он уплатил налог на доходы в 6,64 раза больше. В этом и есть суть прогрессивного налогообложения, которое перекладывает основной груз налогового бремени на лиц с высоким уровнем дохода.

Пропорциональное налогообложение - система налогообложения, при которой налоговые ставки устанавливаются в едином проценте к доходу налогоплательщика независимо от величины дохода (плоская шкала налогообложения, в отличие от прогрессивной). Помимо нашей страны, можно привести в пример Республику Беларусь, Украину, страны Балтии и т.д.

Регрессивное налогообложение — снижение ставки налога по мере увеличения уровня дохода, в отличие от прогрессивного и пропорционального. Как правило, при регрессивном налогообложении, доходы делятся на части, каждая из которых облагается по своей ставке, то есть пониженные ставки действуют не для всего объекта налогообложения, а для его части, которая превышает предыдущую. Регрессивное налогообложение используется редко, только в условиях значительной заинтересованности государства в росте объекта налогообложения или по крайней мере его сохранении. Так, регрессивный налог может устанавливаться государством с целью стимулирования роста производства и продажи определенных видов товаров и услуг.

3.3 Система налогового контроля, органы и функции.

Одной из приоритетных задач, стоящих перед российским государством и прежде всего перед исполнительной властью, является обеспечение правопорядка в сфере налоговых отношений, основанных на нормах налогового законодательства РФ. Они возникают между налогоплательщиками и действующими от имени государства налоговыми органами.

Налоговые органы Российской Федерации — единая централизованная система органов контроля за соблюдением налогового законодательства Российской Федерации, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов. Налоговыми органами в Российской Федерации являются Федеральная налоговая служба и ее подразделения (рис.2).

Федеральная налоговая служба — федеральный орган исполнительной власти, который подчиняется Министерству финансов.

Федеральная налоговая служба создана на основании Постановления Правительства Российской Федерации от 30 сентября 2004 г. № 506 «Об утверждении Положения о Федеральной налоговой службе» и является правопреемницей Министерства Российской Федерации по налогам и сборам.

Служба является уполномоченным федеральным органом исполнительной власти, осуществляющим государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, а также уполномоченным федеральным органом исполнительной власти, обеспечивающим представление в делах о банкротстве и в процедурах банкротства требований об уплате обязательных платежей и требований Российской Федерации по денежным обязательствам. Федеральная налоговая служба осуществляет свою деятельность во взаимодействии с другими федеральными органами исполнительной власти, органами исполнительной власти субъектов Федерации, органами местного самоуправления и государственными внебюджетными фондами, общественными объединениями и иными организациями.

Рис. 2. Единая централизованная система налоговых органов

Федеральная налоговая служба и ее территориальные органы составляют единую централизованную систему налоговых органов.

Федеральную налоговую службу возглавляет руководитель, назначаемый на должность и освобождаемый от должности Правительством РФ по представлению Министра финансов РФ. Руководитель Федеральной налоговой службы несет персональную ответственность за выполнение возложенных на Службу задач.

Руководитель Федеральной налоговой службы имеет заместителей, назначаемых на должность и освобождаемых от должности Министром финансов РФ по представлению руководителя Службы.

Основные задачи Федеральной налоговой службы:

· Контроль за соблюдением законодательства о налогах и сборах, правильностью исчисления, полнотой и своевременностью уплаты налогов, сборов и других обязательных платежей;

· Разработка и осуществление налоговой политики для обеспечения своевременного поступления в бюджет налогов и сборов;

· Валютный контроль в пределах компетенции налоговых органов;

Федеральная налоговая служба, осуществляя свою главную задачу, выполняет следующие функции:

· Проводит непосредственно и организует работу государственных налоговых инспекций по осуществлению контроля за соблюдением законодательства о налогах и других платежах в бюджет;

· Производит в министерствах и ведомствах, на предприятиях, в учреждениях и организациях, основанных на любых формах собственности, и у граждан проверки денежных документов, регистров бухгалтерского учета, планов, смет, деклараций и иных документов, связанных с исчислением и уплатой налогов и других платежей в бюджет;

· Организует работу государственных налоговых инспекций по учету, оценке и реализации конфискованного, бесхозяйного имущества, кладов;

· Осуществляет возврат излишне взысканных и уплаченных налогов и других обязательных платежей в бюджет через кредитные организации;

· Анализирует отчетные, статистические данные и результаты проверок на местах, подготавливает на их основе предложения о разработке инструктивных методических указаний и других документов по применению законодательных актов о налогах и иных платежах в бюджет и другие функции.

Главной задачей данной службы является осуществление контроля за соблюдением законодательства о налогах и сборах, правильностью их исчисления, полнотой и своевременностью внесения в соответствующие бюджеты и внебюджетные фонды государственных налогов и других платежей, установленных законодательством РФ, субъектов Российской Федерации и органов местного самоуправления в пределах их компетенции.

Заключение

Реформирование налоговой системы должно проходить таким образом, чтобы система налогообложения не только не мешала развитию российской промышленности, но и стимулировала повышению конкурентоспособности российской экономики. В этой связи следует отменить налоги, лежащие непомерном грузом на производственных предприятиях. Отмене подлежат, прежде всего, налоги, у которых в качестве объекта налогообложения выступает выручка от реализации товаров (работ, услуг). Руководствуясь принятыми на себя международными обязательствами. Российская Федерация не должна вводить каких-либо дискриминационных налоговых мер в отношении зарубежных товаров. В целом система - налогообложения операций с отечественными и импортными товарами должна быть единой, эта мера направлена на усиление конкуренции на внутреннем рынке, что должно привести к улучшению качества предлагаемых российских товаров. При этом государство оставляет за собой право на использование протекционистских мер, однако осуществляться они должны путем изменения ввозных пошлин.

Россия переживает сейчас жесточайший экономический кризис. Как это ни парадоксально звучит, но именно сейчас наступает время перемен. Необходимы комплексные преобразования во всей структуре российской экономики. Эффективная налоговая система является одной из важнейших составляющих экономического процветания страны. Об этом можно судить по зарубежным странам, где обсуждение налогов давно уже занимает почетное место среди экономического планирования.

Система налогов и сборов служит инструментом экономического воздействия на общественное производство, его структуру и динамику, размещение, ускорение научно-технического прогресса. Налогами можно стимулировать или, наоборот, ограничивать деловую активность, а, следовательно, развитие тех или иных отраслей предпринимательской деятельности. Можно создать предпосылки для снижения издержек производства и обращения частных предприятий, для повышения конкурентоспособности национальных предприятий на мировом рынке. С помощью налогов можно проводить протекционистскую экономическую политику или обеспечить свободу товарному рынку. Налоги создают основную часть доходов государственного и местных бюджетов, давая возможность финансового воздействия на экономику через расходную часть.

В данной работе я постарался проанализировать действующую сейчас в России налоговую систему, обратились к опыту зарубежных стран. В итоге можно сделать вывод, что действия Правительства РФ направлены на улучшение ситуации. В целом российская модель налоговой системы не так уж далека от налоговых систем развитых зарубежных стран. Но, во-первых, по уровню среднедушевого дохода, структуре производства и потребления, наличия имущества в руках у населения Россия серьёзно отличается от стран с развитой рыночной экономикой. Во- вторых, в России сложилась катастрофическая ситуация со сбором налоговых поступлений. В этом виноваты и налоговые “перегибы” и особенности менталитета русского народа. Американские экономисты говорят, что если бы в США была бы налоговая система Швеции, то никто не стал бы работать. Швеция же неплохо развивается. Это говорит о том, что российским экономистам необходимо, возможно, выработать особенные пути оптимизации налоговой системы. Но для этого необходимо проанализировать уже существующие налоговые системы, общемировые тенденции развития.

Список использованной литературы

1. Налоги и налоговая система Российской Федерации : учебник и практикум для академического бакалавриата / 2015. — 541 с. — Серия : Бакалавр. Академический курс

- Пансков, В. Г. Налоги и налогообложение. Практикум : учебное пособие для вузов, 2015. — 319 с. — Серия : Бакалавр. Академический курс.

- Налоги и налогообложение : учебник для СПО /2016. — 503 с. — Серия : Профессиональное образование.

- Лыкова, Л. Н. Налоги и налогообложение: учебник и практикум для СПО / 2015. — 353 с. — Серия : Профессиональное образование.

- Ордынская, Е. В. Организация и методика проведения налоговых проверок: учебник и практикум для СПО /2015. — 406 с. — Серия: Профессиональное образование.

- Лыкова, Л. Н. Налоги и налогообложение : учебник и практикум для академического бакалавриата / 2015. — 353 с. — Серия : Бакалавр. Академический курс.

- Налоги и налогообложение : учебник и практикум для СПО / 2015. — 474 с. — Серия: Профессиональное образование.

8. Налоговая политика государства : учебник и практикум для академического бакалавриата 2015. — 388 с. — Серия : Бакалавр. Академический курс

- Налоги и налогообложение : учебник и практикум для СПО 2016. — 495 с. — Серия : Профессиональное образование.

10. Зозуля, В. В. Налогообложение природопользования : учебник и практикум для прикладного бакалавриата /, 2015. — 257 с. — Серия : Бакалавр. Прикладной курс

11. Черник, Д. Г. Теория и история налогообложения : учебник для академического бакалавриата 2016. — 364 с. — Серия : Бакалавр. Академический курс.

12. Пансков, В. Г. Налоги и налогообложение: теория и практика. В 2 т. Т. 1 : учебник и практикум для академического бакалавриата / 2016. — 336 с. — Серия : Бакалавр. Академический курс

13. Швецов, Ю. Г. Бюджетно-налоговая система РФ: состояние кризиса / Ю.Г. Швецов // Финансовый бизнес. – 2012. - № 5. - С. 53-57.

14. Петров, Ю. А. Эволюция налоговой системы России и возможности использования налоговых инструментов для стимулирования экономического развития / Ю. А. Петров // Российский экономический журнал. – 2012. - № 1. - С. 45-59.

15. Майбуров, И. А. Налоговая система России: выбор дальнейшего пути реформирования / И. А. Майбуров // Финансы. – 2012. - № 8. - С. 45-49.