Наслідки фінансової глобалізації

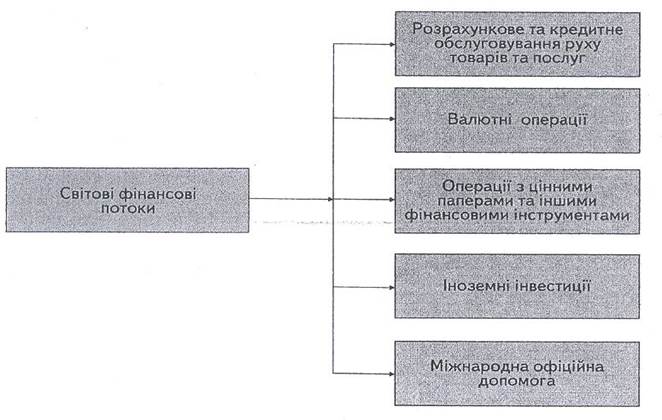

Формування глобальної фінансової архітектури супроводжується стрімким зростанням світових фінансових потоків, різким збільшенням обсягів міжкраїнного переливу капіталу, гігантським розширенням масштабів міжнародних кредитних та фондових ринків. Рисунок 2.1 ілюструє основні сегменти світових фінансових потоків, які опосередковують рух товарів, послуг, а також міжкраїнний перелив капіталу.

Для сучасного світового фінансового ринку характерне справді вибухоподібне зростання обсягу операцій у всіх його сегментах. Сумарна вартість міжнародних облігацій уже в середині 90-х років XX ст. перевищила 2 трлн дол., а обсяг міжнародних банківських позик — 4 трлн дол. Обсяг міжнародного кредитування за останні 20 років збільшився у 20 разів. Щоденний обсяг операцій на світовому валютному ринку підвищився до 1,5 трлн дол., що вдвоє перевищило валютні резерви всіх країн світу. Розмір ринку євровалют збільшився за 80—90-ті роки XX ст. в 4 рази. Обсяг євровалютних депозитів наближається до 10 трлн дол. Неухильно збільшується питома вага акцій корпорацій (переважно транснаціональних), емісія яких здійснюється на глобальному рівні. Тільки в другій половині останнього десятиріччя обсяг таких операцій подвоївся. Капіталізація світового ринку в цей час досягла 20 трлн дол.

В міжнародному обігу з'являються нові фінансові інструменти, які розробляються транснаціональними банками. Потоки облігацій та акцій за 1970—2000 рр. збільшилися в 54 рази у США, в 55 разів — у Японії, в 60 разів — у Німеччині.

На світовому фінансовому ринку транснаціональні банки мобілізують для інвестицій своїх клієнтів величезні суми капіталу. В останні роки тільки через розміщення єврооблігацій та акцій на наднаціональному рівні щорічно акумулювалося до 500 млрд дол.

Рис. 1 Фінансові потоки у глобальному фінансовому середовищі

Глобалізація значно інтенсифікувала потоки прямих іноземних інвестицій. Щорічний обсяг вивозу капіталу різко збільшився з середини 80-х років XX ст. Світова економічна рецесія 1990-1992рр. перервала "інвестиційний бум", але ненадовго - з 1993р. він відновився. Річний обсяг припливу прямих іноземних інвестицій у 2000 р. перевищив 1 трлн дол., а їхній загальний кумулятивний обсяг оцінюється на початку XXI ст. у 5 трлн дол...Розширення світової мережі транснаціональних корпорацій на

основі нових прямих іноземних інвестицій викликало значні

міжнародні фінансові потоки дивідендів, "роялті", внутрішньокорпораційних кредитів та міграцію тимчасово вільних фінансових активів у податкові "оазиси" та офшорні центри транс

національного бізнесу.

Ще одним наслідком глобалізації стало те, що за останні 20 років виникла справді світова мережа фінансових центрів. Вона об'єднує провідні фінансові центри — Нью-Йорк, Лондон, Токіо, Цюріх, а також інші фінансові центри (Франкфурт, Амстердам, Париж, Гонконг).

Дещо змінилися умови формування таких центрів. Якщо раніше необхідними їхніми атрибутами вважалися високорозвинена банківська система, велика фондова біржа, то останнім часом для виникнення деяких нових фінансових центрів (Сінгапур, Бахрейн, Кіпр, Панама, Багамські Острови і т.д.) виявилося достатньо таких умов, як ліберальне фінансове законодавство, відсутність податків на доходи, спрощена процедура реєстрації представництв та філій іноземних банків і проведення біржових операцій тощо. Якісно новою рисою цієї мережі стали взаємозалежність, взаємодоповнюваність і зростаюча інтеграція в єдину систему.

Крім транснаціональних корпорацій, транснаціональних банків та урядів країн дедалі вагомішими суб'єктами глобального фінансового середовища стають великі інституційні інвестори (пенсійні, страхові фонди, інвестиційні компанії, взаємні фонди). Якщо на початку 80-х років глобальних та міжнародних фондів у світі було кілька десятків, то в кінці сторіччя — близько 700, Сумарний обсяг акумульованих крупними інституційними інвесторами активів сягнув 10 трлн дол.