Использование индивидуального банковского сейфа

Дистанционное банковское обслуживание

В 2011 году, следуя тенденциям развивающегося рынка мобильных устройств, Банк запустил для своих клиентов приложение «Интернет Банк» для платформ iOS (iPhone) и Android.

Также, в 2011 году была модернизирована услуга «SMS-уведомление». Услуга "SMS-уведомление" позволяет контролировать операции, совершаемые по Вашей карте. Подключив эту услугу, клиент получает на свой мобильный телефон уведомления о следующих операциях:

· снятие наличных через банкомат;

· зачисление средств на счет;

· оплата картой покупок, услуг операторов связи, коммунальных платежей и др.

Индивидуальные банковские сейфы

Индивидуальные банковские сейфы - это специально оборудованное помещение в банке, предназначенное для хранения ценностей клиентов. Сейфы технически оснащены охранной и пожарной сигнализациями, имеют высочайшую категорию надежности и соответствуют требованиям Банка России. Поэтому гораздо надежнее хранить личные ценности в Банке в отличие от домашнего или офисного сейфа. Для удобства клиента в хранилище имеется дополнительное помещение с оборудованием для счета купюр.

Индивидуальные банковские сейфы могут использоваться для хранения личных ценностей (драгоценностей, ценных бумаг, наличных денег, документов и др.) на постоянной основе или на время отъезда (отпуска, командировки и т.д.). Также сейфы часто используются индивидуальными предпринимателями, малыми предприятиями для хранения документов, печатей. Распространены операции с использованием банковских сейфов для совершения различного рода сделок с недвижимостью.

Виды банковских сейфов

Банковские сейфы различаются размерами, некоторые сейфы оборудованы дополнительными металлическими контейнерами для более удобного размещения ваших ценностей.

В Банке существуют несколько типов договоров аренды. В соответствии с этим, различаются и тарифы на совершение данных операций. Они могут различаться по срокам аренды, по размерам сейфа, по видам сделок, а также, в зависимости от региона, в котором предоставляется услуга.

Использование индивидуального банковского сейфа

· Арендатором банковского сейфа может быть как физическое, так и юридическое лицо.

· Клиент может оформить доверенность на пользование сейфом на других лиц по нотариальной форме. Если клиент желает воспользоваться услугами аренды индивидуальным банковским сейфом, то ему необходимо обратиться в банк с документом, удостоверяющим личность, заключить договор хранения ценностей и оплатить аренду сейфа, в соответствии с тарифами на данную услугу. Затем ему выдадут ключ от сейфа, доступ к которому возможен в тот же день. В Банке Хоум Кредит не требуется внесение залога за ключ от индивидуального банковского сейфа.

· Клиент сможет получить доступ к своему сейфу в любой момент в часы работы отделения банка, где арендован сейф. Для получения доступа к сейфу понадобится документ, удостоверяющий личность, который необходимо предъявить сотруднику банка. Другие документы могут понадобиться в том случае, если этого требует выполнение условий доступа, например при ипотечной сделке или сделке с недвижимостью.

· Банковский сейф открывается с помощью двух ключей, используемых одновременно или поочередно. Первый ключ - клиентский, остается у клиента, второй ключ - банковский, хранится в банке. Такая система исключает возможность попадания в хранилище посторонних и обеспечивает сохранность ценностей.

· Во время работы с банковским сейфом в хранилище обеспечивается полная конфиденциальность - таким образом, информацией о том, что храниться в сейфе владеет только клиент.

8. ОРГАНИЗАЦИЯ РАСЧЕТОВ И КОНТРОЛЬ НАД ИХ ОСУЩЕСТВЛЕНИЕМ

Во всех странах мира самой распространенной функцией банков являются расчеты. Большинство оказываемых банком услуг взаимосвязаны с быстрым и качественным проведением расчетных операций. Каждый клиент, независимо от вида осуществляемых в Банке операций, пользуется переводом средств.

Расчетно-кассовое обслуживание в ХКФБ соответствует всем требованиям, предъявляемым Клиентами:

· это скорость проведения расчетов;

· качество оказываемых услуг;

· высочайшая степень надежности и максимальное удобство для клиентов;

· проведение конверсионных операций по счетам Клиентов;

· инкассация и доставка наличных денег и ценностей.

Расчетные операции с корпоративными клиентами (юридическими лицами) в Банка осуществляется в безналичном порядке. Безналичные расчеты за товары и услуги осуществляются в различных формах, каждая из которых имеет специфические особенности в движении расчетных документов.

В соответствии с действующим законодательством в современных условиях в Банке используют следующие формы безналичных расчетов:

· платежные поручения;

· платежные требования-поручения;

· чеки.

Формы расчетов определяются в хозяйственных договорах (соглашениях).

Первый экземпляр расчетного документа должен быть обязательно подписан должностными лицами, имеющими право распоряжаться счетом в ДО банка и иметь оттиск печати. Списание средств со счета плательщика производится только на основании первого экземпляра расчетного документа.

Расчетные документы (кроме чеков) выписываются, как правило, с использованием технических средств в один прием под копирку. Чеки выписываются от руки чернилами или шариковыми ручками.

Расчетные документы принимаются банками к исполнению в течение операционного дня банка. Документы, принятые банка от клиентов в операционное время, проводятся им по балансу в этот же день.

Кредитные карты — современный способ оплаты товаров и услуг.

ХКФБ предлагает кредитные карты Visa и MasterCard.

9. УСЛУГИ, ПРЕДОСТАВЛЯЕМЫЕ НАСЕЛЕНИЮ

ПОТРЕБИТЕЛЬСКОЕ КРЕДИТОВАНИЕ НАСЕЛЕНИЯ

Включает в себя широкий спектр банковских продуктов, таких как автокредит, кредит на неотложные нужды с обеспечением и без, кредитные карты и пр.

ИПОТЕЧНОЕ КРЕДИТОВАНИЕ

Кредитование на покупку квартир на вторичном рынке жилья, на покупку квартир на стадии строительства, а также нецелевые ипотечные кредиты для собственников жилья.

ВКЛАДЫ НАСЕЛЕНИЯ

Линейка предлагаемых кредитной организацией – эмитентом вкладов включает в себя вклады с возможностью пополнения и совершения расходных операций, с возможностью ежемесячного получения или капитализации процентов и т.д.

В настоящее время кредитная организация – эмитент предоставляет продукты и услуги крупным корпоративным клиентам (в первую очередь, кредитование и предоставление гарантий и аккредитивов).

Прочие услуги кредитной организации – эмитента:

· услуги системы дистанционного банковского обслуживания (Интернет-банк);

· прием наличных платежей в адрес организаций;

· открытие и ведение счетов;

· операции с иностранной валютой;

· операции с дорожными и именными чеками;

· аренда сейфовых ячеек и обеспечение безопасности при операциях по сделкам с недвижимостью;

· доверительное управление;

· депозитарное обслуживание.

Деятельность кредитной организации - эмитента ориентирована на максимально качественное банковское обслуживание клиентов. При разработке продуктового ряда на широком спектре кредитных продуктов для населения и малого бизнеса был сделан особый акцент.

К числу основных операций кредитной организации - эмитента, формирующих финансовый результат, относятся:

· кредитование клиентов кредитной организации - эмитента - физических лиц, включая потребительское и ипотечное кредитование, а также предоставление кредитов индивидуальным предпринимателям;

· кредитование клиентов кредитной организации - эмитента - юридических лиц, включая предприятия малого бизнеса;

· расчетно-кассовое обслуживание юридических и физических лиц, денежные переводы.

Доля доходов кредитной организации - эмитента от основной деятельности (видов деятельности, видов банковских операций) в общей сумме полученных за соответствующий отчетный период доходов кредитной организации - эмитента за последний завершенный финансовый год и за отчетный квартал:

| Наименование показателя | 2011 г. | 2 кв. 2012 |

| Вид банковских операций: потребительское кредитование | ||

| Объем доходов от данного вида банковских операций, тыс. руб. | ||

| Объем доходов от данного вида банковских операций в общем объеме доходов кредитной организации, % | 49,36 | 52,59 |

| Изменение по сравнению с предыдущим отчетным периодом | +25,3 | +16,3 |

Величина дохода Банка от основной деятельности в первом полугодии 2012 года продолжала положительную динамику и выросла на 61% по сравнению с аналогичным периодом 2011 года, достигнув уровня 29 374026 тыс. руб. Рост доходов связан в первую очередь с ростом портфеля кредитов физическим лицам. Таким образом, доля доходов от основной деятельности в общей сумме доходов составила 52,59%, по сравнению с 45,22% в первом полугодии 2011 года.

10. ОРГАНИЗАЦИЯ КОНСУЛЬТАЦИОННОГО И ИНФОРМАЦИОННОГО ОБСЛУЖИВАНИЯ КЛИЕНТОВ

Банк Хоум Кредит предоставляет дистанционное информационное обслуживание физических лиц посредством Системы Интернет-банк и SMS-уведомление.

Интернет-банк — это сервис дистанционного обслуживания, который позволит без посещения офиса проводить большинство банковских операций в любое время с помощью Интернета или телефона.

SMS — удобный и простой способ получать и отправлять нужную информацию. ХКФБ предлагает своим клиентам возможность получать SMS-сообщения от банка, а также отправлять распоряжения в банк, используя SMS.

Услуга предоставляется в рамках нескольких пакетов, которые отличаются набором возможных уведомлений. В зависимости от предпочтений клиент может выбрать один из пакетов услуги. (см. приложение 4 и приложение 5)

11. ИСТОЧНИКИ БАНКОВСКОЙ ПРИБЫЛИ, ЕЕ ИСПОЛЬЗОВАНИЕ. ПОРЯДОК ИСЧИСЛЕНИЯ И УПЛАТЫ НАЛОГА НА БАНКОВСКУЮ ПРИБЫЛЬ

Динамика показателей, характеризующих результаты финансово-хозяйственной деятельности кредитной организации – эмитента, в том числе ее прибыльность и убыточность за последний завершенный финансовый год и за последний отчетный квартал, а также за аналогичный период предшествующего года:

| Наименование статьи | 2011 г. | 2 кв. 2012 г. | 2 кв. 2011 г. |

| Процентные доходы, всего, в том числе: | 122 519 543 | 69 714 982 | |

| От размещения средств в кредитных организациях | 20 810 666 | 9 559 552 | |

| От ссуд, предоставленных клиентам (некредитным организациям) | 97 901 061 | 58 701 856 | |

| От оказания услуг по финансовой аренде (лизингу) | |||

| От вложений в ценные бумаги | 3 807 816 | 1 453 574 | |

| Процентные расходы, всего, в том числе: | 50 923 763 | 27 987 680 | |

| По привлеченным средствам кредитных организаций | 3 067 781 | 1 545 729 | |

| По привлеченным средствам клиентов (некредитных организаций) | 45 398 541 | 25 781 415 | |

| По выпущенным долговым обязательствам | 2 457 441 | 660 536 | |

| Чистые процентные доходы (отрицательная процентная маржа) | 71 595 780 | 41 727 302 | |

| Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, а также средствам, размещенным на корреспондентских счетах, всего, в том числе: | - 1648790 | -7 132 256 | -5 786 672 |

| Изменение резерва на возможные потери по начисленным процентным доходам | -2 272 905 | -995 722 | |

| Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери | 64 463 524 | 35 940 630 | |

| Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прибыль или убыток | -708 581 | -118 967 | |

| Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи | - 56485 | 3 828 | 1 839 |

| Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения | |||

| Чистые доходы от операций с иностранной валютой | - 277893 | 3 015 818 | 1 626 778 |

| Чистые доходы от переоценки иностранной валюты | - 672998 | -59 060 | -8 560 |

| Доходы от участия в капитале других юридических лиц | 296 447 | ||

| Комиссионные доходы | 14 391 129 | 9 349 899 | |

| Комиссионные расходы | 3 122 586 | 2 147 801 | |

| Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи | |||

| Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения | |||

| Изменение резерва по прочим потерям | - 219224 | -2 346 313 | -481 470 |

| Прочие операционные доходы | 22 609 985 | 14 397 983 | |

| Чистые доходы (расходы) | 98 247 744 | 58 856 778 | |

| Операционные расходы | 63 462 562 | 37 605 661 | |

| Прибыль до налогообложения | 34 785 182 | 21 251 117 | |

| Начисленные (уплаченные) налоги | 3 764802 | 8 187 864 | 4 623 102 |

| Прибыль (убыток) за отчетный период | 26 597 318 | 16 628 015 |

Источник: [Ежеквартальный отчет Хоум Кредит энд Финанс Банка (ООО) за 2 квартал 2012 года.]

Анализ динамики показателей прибыльности (убыточности) Банка выявляет следующие изменения в первом полугодии 2012 года по сравнению с аналогичным периодом 2011 года. Чистые доходы за первые два квартала 2012 года выросли на 5 098 831 тыс. руб. по сравнению с с первым полугодием 2011 года, в первую очередь за счет увеличения процентных доходов от предоставления кредитов физическим лицам. При этом в тот же период 2012 года на 5 458 803 тыс. руб. по сравнению с аналогичным периодом 2011 годом вырос показатель операционных расходов в связи с активным развитием бизнеса Банка. Таким образом, показатель чистой прибыли незначительно снизился в рассматриваемом периоде, оставаясь на стабильно высоком уровне.

12. ОЦЕНКА ЛИКВИДНОСТИ КОММЕРЧЕСКОГО БАНКА, СТРУКТУРА И РЕГУЛИРОВАНИЕ ЛИКВИДНОСТИ

Сведения о выполнении обязательных нормативов деятельности кредитной организации – эмитента за последний отчетный период:

Отчетная дата 01.07.2012

| Условное обозначение (номер) норматива | Название норматива | Допустимое значение норматива | Фактическое значение норматива |

| Н1 | Достаточности капитала | Min 10% (K>5 млн. евро) | 13,11 |

| Н2 | Мгновенной ликвидности | Min 15% | 74,62 |

| Н3 | Текущей ликвидности | Min 50% | 213,93 |

| Н4 | Долгосрочной ликвидности | Max 120% | 67,14 |

| Н5 | Общей ликвидности | Min 20% | Отменен |

| Н6 | Максимальный размер риска на одного заемщика или группу связанных заемщиков | Max 25% | 20,61 |

| Н7 | Максимальный размер крупных кредитных рисков | Max 800% | 36,41 |

| Н9.1 | Максимальный размер кредитов, банковских гарантий и поручительств, предоставленных акционерам (участникам) | Max 50% | 0,15 |

| Н10.1 | Совокупная величина риска по инсайдерам | Max 3% | 0,6 |

| Н12 | Использование собственных средств для приобретения акций (долей) др. юр. лиц | Max 25% | 0% |

Источник: [Ежеквартальный отчет Хоум Кредит энд Финанс Банка (ООО) за 2 квартал 2012 года.]

Сведения о выполнении обязательных нормативов, дополнительно установленных Центральным банком Российской Федерации (Банком России) для кредитных организации - эмитентов облигаций с ипотечным покрытием за последний отчетный период: Эмитент не осуществлял эмиссию облигаций с ипотечным покрытием.

Экономический анализ ликвидности и платежеспособности кредитной организации - эмитента, достаточности собственного капитала кредитной организации - эмитента для исполнения краткосрочных обязательств и покрытия текущих операционных расходов кредитной организации - эмитента на основе экономического анализа динамики приведенных показателей с описанием факторов, которые, по мнению органов управления кредитной организации - эмитента, оказали наиболее существенное влияние на ликвидность и платежеспособность кредитной организации - эмитента в отчетном периоде

Управление риском ликвидности имеет решающее значение в банковском деле и является одним из основных направлений деятельности кредитной организации-эмитента.

Для управления риском ликвидности кредитная организация-эмитент на ежедневной основе отслеживает ожидаемые параметры движения денежных средств по клиентским и банковским операциям в рамках общего процесса управления активами и обязательствами.

Кредитной организацией-эмитентом ежедневно формируется баланс ресурсов, а также осуществляется ситуационное моделирование движения ликвидности с учетом планируемых, вероятных или рекомендуемых операций, а также пределов возможности мобилизации средств.

На основе проведенного анализа вырабатываются рекомендации в области управления ресурсами организации, еженедельно выносимые в формальном виде на Комитет по управлению активами и пассивами Банка.

Норматив достаточности капитала (Н1) стабильно поддерживается на необходимом уровне. На 01.07.2012 значение норматива составило 13,11%. Таким образом, несмотря на высокие темпы развития, кредитная организация-эмитент поддерживает уровень достаточности капитала выше установленного норматива.

13. ОРГАНИЗАЦИЯ БАНКОВСКОГО УЧЕТА В БАНКЕ

Бухгалтерский учет в ООО ХКФБ организован согласно Положению Банка России "О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации" от 26 марта 2007 г. N 302-П.

Основными задачами бухгалтерского учета в ООО ХКФБ являются:

- формирование детальной, достоверной и содержательной информации о деятельности кредитной организации и её имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности - руководителям, учредителям, участникам организации, а также внешним - инвесторам, кредиторам и другим пользователям бухгалтерской отчетности;

- ведение подробного, полного и достоверного бухгалтерского учета всех банковских операций, наличия и движения требований и обязательств, использования кредитной организацией материальных и финансовых ресурсов;

- выявление внутрихозяйственных резервов для обеспечения финансовой устойчивости кредитной организации, предотвращения отрицательных результатов ее деятельности;

- использование бухгалтерского учета для принятия управленческих решений.

Бухгалтерский учет осуществляется силами самостоятельной службы – бухгалтерии, возглавляемой главным бухгалтером.

Для отражения операций, осуществляемых различными структурными подразделениями Банка, используется План счетов бухгалтерского учета Банка, который представляет собой совокупность балансовых счетов 2-го порядка, составленный на основании Правил №302-П.

Синтетический учет – учет обобщенных данных бухгалтерского учета о видах имущества, требований, обязательств и хозяйственных операций по определенным экономическим признакам, который ведется на синтетических счетах бухгалтерского учета.

Баланс для публикации составляется на основе баланса по счетам второго порядка по форме, утвержденной Банком России.

- отчет о прибылях и убытках. Отчет о прибылях и убытках является регистром синтетического учета, предназначенным для систематизированного накопления данных о доходах, расходах и финансовом результате (прибыль или убыток) Банка и составляется по форме, утвержденной Правилами №302-П.

14. ПРОГНОЗИРОВАНИЕ И ПЛАНИРОВАНИЕ БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ

Стратегической целью Банка является дальнейшее развитие в качестве универсальной кредитной организации, расширение Банком экономической активности в отношении как физических, так и юридических лиц на территории России.

Банк планирует:

· расширять и постоянно совершенствовать спектр предлагаемых клиентам продуктов и услуг, которые бы отвечали рыночным тенденциям;

· удержать лидирующие позиции в сегменте потребительского кредитования;

· увеличить портфель кредитов наличными;

· увеличить активность на рынке кредитных карт, снизившуюся во время кризиса;

· активно использовать интернет и телемаркетинг в качестве новых и перспективных каналов продаж;

· расширять и диверсифицировать каналы дистрибуции кредитных продуктов и банковских услуг через собственную и партнерскую сети, поддерживать долгосрочные отношения с партнерами Банка;

· выходить в альтернативные сегменты, так как туризм, медицина – что позволит повысить с одной стороны поддержать компании малого и среднего бизнеса, предоставляющих данный вид услуг, так и сделать данные услуги более доступными для потребителей;

· повышать социальную ответственность бизнеса как в отношении повышения уровня финансовой грамотности населения путем участия в различных государственных и не государственных проектах;

· повышать диверсификацию бизнеса за счет активного развития направлений корпоративного кредитования, и усилению активности не только в сегменте банковской розницы в отношении физических, но и оказание полного спектра услуг для юридических лиц;

· расширять свою деятельность за счет увеличения круга партнеров малого и среднего бизнеса, работающих в сегменте непродовольственных товаров, что будет способствовать повышению оборота розничных сетей и магазинов, удовлетворению потребительского спроса;

· развитие зарплатного проекта и дебетовых карт;

· диверсификация базы финансирования, а также увеличение доли депозитов физических лиц;

· активная работа по оптимизации уровня рисков.

При этом Банк продолжит:

· непрерывно совершенствовать системы риск-менеджмента;

· модифицировать и совершенствовать методы работы с просроченной задолженностью для повышения

· качества кредитного портфеля;

· повышать операционную эффективность;

· снижать операционные расходы;

· диверсифицировать ресурсную базу за счет увеличения доли депозитов физических и юридических лиц, и минимизации зависимости от оптовых рынков финансирования;

· развивать маркетинговую деятельность, повышать и поддерживать узнаваемость и доступность бренда Банка для различных целевых аудиторий на всех сегментах рынка, на которых представлен Банк;

· постоянно совершенствовать эффективность функционирования и управления;

· повышать инвестиционную привлекательность Банка;

· привлекать к работе высокопрофессиональных специалистов для успешной реализации стратегии Банка.

Стратегические задачи Банка:

· увеличение ассортимента кредитных продуктов для различных категорий потребителей;

· увеличение клиентской базы за счет предложения новых кредитных продуктов не только для существующих клиентов, но и клиентов «с улицы», для потенциального увеличения объемов перекрестных продаж дополнительных продуктов и услуг;

· развитие альтернативных сегментов целевого потребительского кредитования (мебель, туризм, медицинские услуги);

· проведение мониторинга и оценки рынка розничных банковских услуг с целью своевременного предложения банковских продуктов необходимых клиентам Банка, как существующим, так и новым для удовлетворения потребительского спроса и его стимуляции;

· расширение дистрибьюторской сети за счет расширения форматов присутствия Банка в регионах, сети магазинов-партнеров и агентской сети;

· повышение качества обслуживания клиентов, за счет совершенствования систем обучения персонала, активного использования новых технологий при взаимодействии с клиентами, получение обратной связи от клиентов;

· активное развитие зарплатных проектов за счет расширения списка корпоративных партнеров (как из числа существующих, так и новых);

· улучшение системы управления рисками с целью минимизации рисков при андеррайтинге клиентов и борьбы с мошенничеством, и повышение эффективности взыскания просроченной задолженности;

· увеличение депозитной базы;

· продолжение диверсификации источников фондирования за счет использования широкого спектра инструментов, доступных как на локальном рынке, так и на международном рынках;

· повышение качества предлагаемых сервисов для клиентов: интернет-банкинг, платежи, мобильный сервис;

· дальнейшее продвижение и повышение узнаваемости бренда Home Credit за счет эффективных маркетинговых коммуникаций;

· углубление профессиональных навыков существующей команды Банка с помощью постоянного совершенствования системы обучения персонала;

· повышение социальной ответственности бизнеса через участие в социально-значимых проектах;

· повышение уровня корпоративной культуры Банка;

· повышение инвестиционной привлекательности Банка за счет комплекса мер, направленных на эффективное продвижение Банка на финансовом рынке, как надежного, ответственного и инновационного участника финансовых отношений.

Банк зарекомендовал себя как один из лидеров рынка кредитования – доля на рынке составляет 2,2% по состоянию на 31 декабря 2011, и планирует поддерживать устойчивость свою бизнеса в сегменте банковской розницы.

Конкурентоспособность банковских продуктов и услуг, предлагаемых Банком, а также широко развитая региональная сеть банковских офисов, современные технологии, постоянное совершенствование сервиса и качества обслуживания клиентов, позволяют Банку успешно реализовывать свою стратегию развития бизнеса и активно участвовать в развитии банковского сектора России, что, в свою очередь, способствует развитию российской экономики в целом.

15. ОРГАНИЗАЦИЯ ДЕЛОПРОИЗВОДСТВА В БАНКЕ

Бухгалтерские документы подлежат обязательному хранению в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет.

Ответственность за правильную организацию и соблюдение установленного порядка хранения бухгалтерских документов возлагается на Президента Банка (директора ДО филиала) и главного бухгалтера Банка (главного бухгалтера ДО филиала).

Порядок и сроки хранения документов по депозитарным операциям, а также материалов аналитического и синтетического учета осуществляются в соответствии с Правилами ведения учета депозитарных операций кредитных организаций в Российской Федерации № 44 (утверждены приказом Банка России № 02-259 от 25.07.96 г.), Указанием Банка России № 292 от 15 июля 1998 года «О временном порядке ведения депозитарных операций с неэмиссионными ценными бумагами» и Операционным регламентом Депозитария Банка.

ЗАКЛЮЧЕНИЕ

Хоум Кредит энд Финанс Банк (ООО) входит в число кредитных организаций России, получивших рейтинги более чем одного международного рейтингового агентства.

Рейтинг финансовой устойчивости (Bank Financial Strength Ratings, BFSRs), подтвержденный Moody's отражает мнение рейтингового агентства относительно внутренней надежности и прочности Банка, за исключением определенных внешних кредитных рисков и сопутствующих им факторов. Следующие характеристики были приняты к рассмотрению при присвоении рейтинга BFSRs: лидирующие позиции Банка на рынке потребительского кредитования и хорошо узнаваемый бренд, продолжающаяся диверсификация продуктовой линейки и возможность Банка осуществлять перекрестные продажи, учитывая возможности собственной большой клиентской базы хороший уровень прибыльности, адекватный риск-менеджмент, высокий уровень капитализации, также поддерживаемый акционерами Банка.

Среди позитивных факторов - хорошая капитализация, сильная позиция по ликвидности, а также продолжающаяся сильная поддержка со стороны материнской компании PPF Group.

Устойчивый рост основных показателей деятельности Банка и сохранение его рейтинговых оценок является следствием адекватности реализуемой стратегии развития внешним и внутренним факторам.

Банк продолжает активно развиваться, делая акцент на развитии полноценного розничного бизнеса: кредитные продукты, вклады, дебетовые карты, зарплатные проекты, развитие собственной банковской сети и сети банкоматов.

Ориентация на качественное улучшение стандартов клиентского обслуживания и удовлетворение потребительских требований лежат в основе успешной деятельности Банка.

В результате 4-недельной практики были получены следующие результаты:

1. Изучена роль органов управления банка в организации банковского обслуживания клиентов;

2. Сформировать комплекс знаний о технологиях проведения и документального оформления банковских операций;

3. Рассмотрены банковские технологии

Кроме того, была дана оценка основных показателей деятельности Банка.

Особенно, хотелось бы отметить в конце моей работы то радушие, которое проявили работники банка, несмотря на свою занятость, они всегда уделяли внимание и помогали в решении проблем, как текущих, так и связанных с предоставлением информации для отчета.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Устав Хоум Кредит энд Финанс Банка (общество с ограниченной ответственностью).

2. Ежеквартальный отчет Хоум Кредит энд Финанс Банка (ООО) за 2 квартал 2012 года.

3. Годовой отчет за Хоум Кредит энд Финанс Банка (ООО) за 2011 год.

4. Федеральный закон "О банках и банковской деятельности"

5. Сайт www.homecredit.ru.

6. Сайт banki.ru.

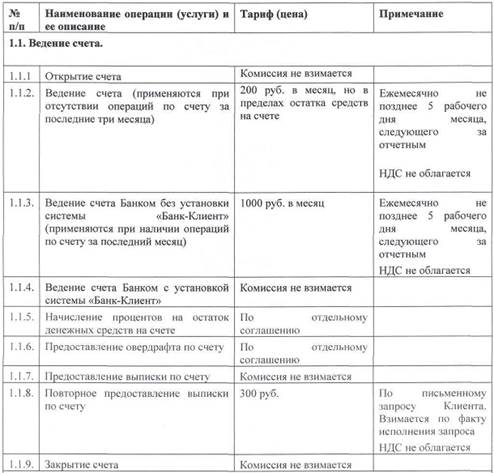

Приложение 1

Порядок открытия и ведения счетов физически лиц

Приложение 2

Порядок открытия и ведения счетов юридических лиц

Приложение 3

Условия заключения и оформление кредитного договора

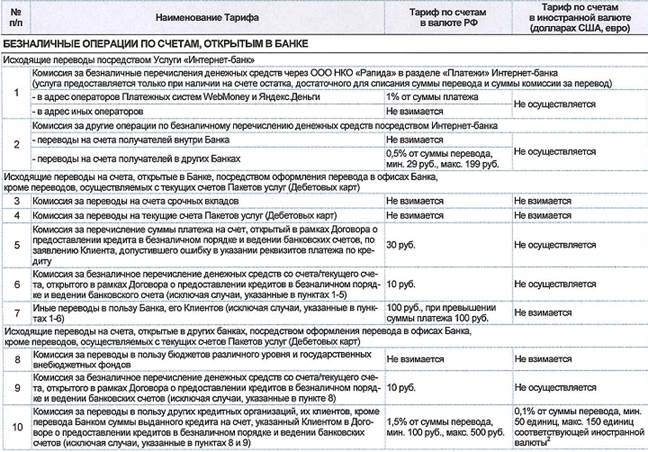

Приложение 4

Пакеты услуг на расчетно-кассовое обслуживание. Часть 1

Приложение 5

Пакеты услуг на расчетно-кассовое обслуживание. Часть 2

Размещено на Allbest.ru