ПОКАЗНИКИ, ЯКІ ВИКОРИСТОВУЮТЬСЯ ПРИ ПРОВЕДЕННІ ЕКСПРЕС-АНАЛІЗУ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

У чому полягає сутність експрес-аналізу фінансового стану підприємства?

Експрес-аналіз - оперативна оцінка основних показників, які характеризують фінансовий стан підприємства. Експрес-аналіз призначений для звичайної наочної оцінки фінансового благополуччя і динаміки розвитку суб'єкта господарювання. У процесі такого аналізу можна запропонувати розрахунок різноманітних показників і доповнити його засобами, які базуються на досвіді і кваліфікації фахівця.

Спрощена оцінка фінансового стану (експрес-аналіз) зводиться до попереднього огляду й аналізу бухгалтерської звітності. Як відомо, бухгалтерський баланс фіксує на певну дату результати господарських операцій. За даними бухгалтерської звітності можна визначити окремі аналітичні показники. Але ці показники повинні бути зіставлюваними. Аналіз показників фінансового стану повинен проводитись у динаміці.

Деталізований аналіз конкретизує, доповнює та розширює окремі напрямки попереднього аналізу. Його мета - більш докладна характеристика майнового й фінансового стану суб'єкта господарювання, результатів його діяльності у звітному періоді, а також можливостей розвитку суб'єкта в перспективі.

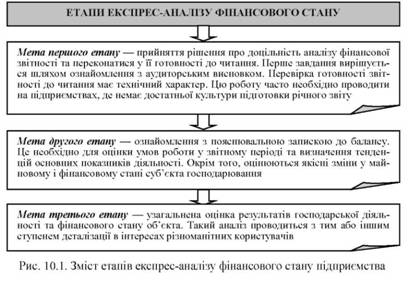

Які етапи характерні для проведення експрес-аналізу фінансового стану?

Експрес-аналіз, як правило, виконують у три етапи: підготовчий етап, попередній огляд фінансової звітності, економічне читання й аналіз звітності (рис. 10.1).

Які показники використовуються при проведенні експрес-аналізу?

Сенс експрес-аналізу - відбір невеличкої кількості найбільш істотних і порівняно нескладних у визначенні показників та постійне відстеження їх динаміки. Фактично, експрес-аналіз є своєрідним моніторингом фінансового стану підприємства, тому використання складної системи показників при його проведенні є недоцільним.

Показники, які використовуються при проведенні експрес-аналізу, наведені у табл. 10.2.

Таблиця 10.2

ПОКАЗНИКИ, ЯКІ ВИКОРИСТОВУЮТЬСЯ ПРИ ПРОВЕДЕННІ ЕКСПРЕС-АНАЛІЗУ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

| Процедура аналізу | Показник |

| 1. Оцінка економічного потенціалу суб'єкта господарювання | |

| 1.1. Оцінка майнового стану | 1. Розмір основних засобів і їхня частка у загальній сумі активів. 2. Коефіцієнт зносу основних засобів. 3. Загальна сума господарських засобів, що перебувають у розпорядженні підприємства. |

| 1.2. Оцінка фінансового стану | 1. Розмір власних коштів і їхня частка в загальній сумі джерел. 2. Частка власних оборотних коштів у загальній їх сумі. 3. Коефіцієнт покриття (загальний). 4. Частка довгострокових позичкових коштів у загальній сумі джерел. 5. Коефіцієнт покриття запасів. |

| 1.3. Наявність "хворих" статей у звітності | 1. Збитки. 2. Позики і позички, не погашені в строк. 3. Прострочені дебіторська і кредиторська заборгованість. 4. Векселі видані(отримані) прострочені. |

| 2. Оцінка результативності фінансово-господарської діяльності | |

| 2.1. Оцінка прибутковості | 1. Прибуток. 2. Рентабельність загальна. 3. Рентабельність основної діяльності. |

| 2.2. Оцінка динамічності | 1. Порівняльні темпи зростання виручки, прибутку й авансованого капіталу. 2. Обіговість активів. 3. Тривалість операційного і фінансового циклу. 4. Коефіцієнт погашення дебіторської заборгованості. |

| 2.3. Оцінка ефективності використання економічного потенціалу | 1. Рентабельність авансованого капіталу. 2. Рентабельність власного капіталу. |

Сторінка 7

Кредиторська заборгованість належить до позапланових залучених джерел формування оборотних коштів, її породжує брак власних оборотних коштів. Наявність кредиторської заборгованості постачальникам свідчить про участь у господарському обігу підприємства коштів інших суб'єктів господарювання.

Іншими словами, кредиторська заборгованість — це короткострокові зобов'язання підприємств, які виникають за: розрахунками з бюджетом; за розрахунковими документами, строк оплати яких не настав і які не сплачено в строк; за невідфактурованими поставками-розрахунками взаємних вимог, векселями, строк оплати яких не настав і які не сплачено в строк; за короткостроковими кредитами.

Кредиторська заборгованість є допустимою (нормальною), якщо її зумовлено чинним порядком розрахунків. Наприклад, заборгованість постачальникам за розрахунковими документами, термін оплати яких не настав, за невідфактурованими поставками. Однак на підприємстві може бути і прострочена кредиторська заборгованість, що утворюється в результаті порушення покупцями порядку і термінів оплати розрахункових документів. Якщо покупець, використовуючи в обігу неоплачені товарно-матеріальні цінності, одержує додаткові кошти, які йому не належать, то постачальник змушений звертатися до позапланового перерозподілу наявних коштів, пошуків додаткових джерел формування його поточних фінансових ресурсів.

За кредиторської заборгованості постачальникам залучення коштів відбувається у товарній формі на відміну від власних оборотних коштів і банківського кредиту, які виступають у грошовій формі. Розмір і тривалість простроченої кредиторської заборгованості залежать від конкретних умов організації та використання оборотних коштів, особливо — від розміру та тривалості простроченої дебіторської заборгованості, головним джерелом покриття якої і є кредиторська заборгованість.[8,179-181]

Розділ ІІІІ. Показники стану і використання оборотних коштів 4.1. Показники використання оборотних коштів і шляхи прискорення їх обертання

Оборотні кошти становлять значну частину матеріально-грошових активів. Тому раціональне та економне використання має неабияке значення.

Ефективність використання оборотних коштів.

| основні показники | способи підвищення ефективності |

| - коефіцієнт оборотності - коефіцієнт завантаження - тривалість одного обороту - рентабельність | - оптимізація запасів, ресурсів незавершеного виробництва - скорочення тривалості виробничого циклу - поліпшення організації МТЗ - прискорення реалізації товарної продукції |

Таб.1

Для характеристики використання оборотних коштів застосовують такі показники:

1. Коефіцієнт оборотності оборотних коштів – характеризує кількість оборотів оборотних коштів за визначений період:

(7)

(7)

2. Тривалість одного обороту:

(8)

(8)

Економічне значення оборотності оборотних коштів полягає в тім, що підприємство може зробити і реалізувати з меншими оборотними коштами той же самий обсяг продукції з тими ж засобами випустити більше продукції.

Коефіцієнт завантаження – скільки оборотних коштів припадає на кожну грошову одиницю реалізованої продукції – тобто обернений показник до коефіцієнту оборотності.  (9)

(9)

Р — обсяг реалізованої продукції, грн.;

С — середні залишки нормованих оборотних коштів, грн.

Для характеристики ефективності використання оборотних коштів може використовуватися коефіцієнт ефективності. Він обчислюється за формулою:

(9)

(9)

де Ке — коефіцієнт ефективності оборотних коштів.;

П — прибуток від реалізації товарної продукції, грн.

Цей показник характеризує, скільки прибутку припадає на 1 грн. оборотних коштів. Що більший він, то ефективніше використовуються оборотні кошти.

Рентабельність – відношення прибутку підприємства до його оборотних коштів.

Унаслідок прискорення оборотності фінансових коштів зменшується потреба в них, тобто відбувається процес вивільнення оборотних коштів з обороту. Розрізняють абсолютне (зменшення потрібної суми коштів) та відносне (реалізація більшої кількості продукції за фіксованої суми коштів завдяки поліпшення їхнього використання).

Оптимізація запасів дає змогу скоротити запаси на підприємстві, особливо з матеріаломістким виробництвом.

Зменшення тривалості виробничого циклу на 1 день дає змогу зменшити обсяг незавершеного виробництва на суму понад 2 млн. грошей.

Якщо прискорити реалізацію продукції на 1 день, то можливе вивільнення оборотних коштів становитиме 1/3 обсягу залишків готової продукції на складах.

Вивільнення оборотних коштів дає цілий ряд позитивних ефектів:

Виробництво продукції відбувається при менших витратах оборотних коштів;

Вивільняються матеріальні ресурси;

Прискорюється надходження в бюджет відрахувань від прибутку;

Поліпшується фінансове становище підприємства, тому що, вивільняються фінансові ресурси в результаті надпланового прискорення оборотності коштів вони залишаються до кінця року в розпорядженні підприємства і можуть бути удало використані (прибутково вкладені).[9,181-190] 4.2. Показники стану власних оборотних коштів

Стан оборотних коштів характеризується насамперед наявністю їх на певну дату. Наявність власних оборотних коштів підприємства визначається як різниця між сумою підсумку І розділу пасиву балансу Ф.1 та рядка 530 і підсумком І розділу активу балансу Ф.1 та рядка 300.

Тобто із суми І розділу пасиву «Джерела власних та прирівняних до них коштів» (ряд. 495, графа 4) та суми рядка 530 (довгострокові кредити) вираховується сума показників розділу активу «Основні засоби та інші поза оборотні активи» (ряд. 070, графа 4) та позикові кошти (ряд. 300).

Порівняння фактичної наявності оборотних коштів з нормативом дає змогу визначити брак або надлишок власних оборотних коштів.

Брак власних оборотних коштів означає перевищення нормативу оборотних коштів над фактичною наявністю їх. Він може виникнути з вини самого підприємства, інших підприємств, у результаті зміни умов господарювання, не взятих до уваги своєчасно (як, наприклад, несвоєчасне фінансування приросту нормативу власних оборотних коштів), через стихійне лихо та з інших причин.

Основними причинами браку власних оборотних коштів можуть бути: погана робота маркетингової служби; невиконання планів прибутку; слабка відповідальність підприємств за формування і збереження власних оборотних коштів та їх нецільове використання; несвоєчасне фінансування приросту нормативу оборотних коштів;

наявність дебіторської заборгованості (несвоєчасні розрахунки) тощо.

Брак власних оборотних коштів може виникати у зв'язку зі значним підвищенням цін у результаті інфляційних процесів.

Надлишок власних оборотних коштів створюється в підприємств у разі перевищення розмірів оборотних коштів понад визначені їх нормативи, необхідні для задоволення постійних мінімальних потреб виробництва в ресурсах. Він може виникнути внаслідок перевиконання плану прибутку; неповного внеску платежів до бюджету; безоплатного надходження (отримання) товарно-матеріальних цінностей від інших організацій; неповного використання прибутку на цілі, передбачені фінансовим планом, та ін.

Перевищення нормативу оборотних коштів може бути виправданим у разі перевиконання плану випуску продукції, але темпи зростання нормативних запасів не повинні випереджати темпів зростання обсягу виробництва.

За сучасних умов господарювання (зміна цін, інфляція, спад виробництва) перевищення фактичної наявності власних оборотних коштів над нормативом — явище в господарській діяльності підприємств досить рідкісне.

Наявність