Почему же бывший ЕСН и нынешние страховые взносы так и не превратились в ЕССС?

Обзор изменений с 2017 года: страховые взносы и ЕССС

Тот факт, что страховые взносы реформируются, ни для кого не является секретом, но тем, кто начал интересоваться изменениями до выхода соответствующих законов, обновленные платежи были сначала знакомы под названием ЕССС. Эта красивая аббревиатура расшифровывается как Единый социальный страховой сбор. Однако под таким именем мы не найдем его в законодательстве ни сейчас, ни в 2017 году.

Что такое ЕССС?

ЕССС (Единый социальный страховой сбор) – это не рожденное дитя наших законодателей.

Дело в том, что, изменив многое по существу, законодатель оставил все же прежнее название платежей – страховые взносы. Так называется и глава 34, появляющаяся в НК РФ с 2017 года, и всюду в законах звучит именно название «Страховые взносы». Что интересно, даже сам этот факт не является малозначительным.

Почему же бывший ЕСН и нынешние страховые взносы так и не превратились в ЕССС?

Хотя бы потому, что под сбором НК РФ понимает совсем другое, а именно – обязательный взнос с организаций и физических лиц за совершение государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий. Вот госпошлина – это сбор, а страховые взносы по назначению совсем на нее не похожи.

Но дело тут и в том, что будь этот платеж сбором, на него распространялись бы почти все положения части первой НК РФ. Однако, как выяснилось, это инициатору изменений – Правительству – оказалось не выгодным и не удобным.

И написано теперь в п. 3 ст. 1 НК РФ, что действие Кодекса распространяется на отношения по установлению, введению и взиманию страховых взносов только в тех случаях, когда это прямо предусмотрено Кодексом (см. редакцию указанной статьи, действующую с 01.01.2017 г.).

Например, Вы знаете, что согласно п. 1 ст. 78 НК РФ зачет сумм излишне уплаченных федеральных налогов и сборов, местных и региональных налогов осуществляется по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам.

Стань взносы разновидностью сбора (ЕССС), их отнесли бы к федеральным сборам и можно было бы просить о зачете переплаты по взносам, например, в счет недоимки по НДС или наоборот. Но такой возможности не представится. НК РФ не причисляет страховые взносы к видам налогов и сборов – ни к федеральным, ни к региональным, ни к местным. Прочтите ст. 12 НК РФ. Она классифицирует налоги и сборы, а ко взносам не относится. В ст. 18.1 НК РФ отмечено, что страховые взносы являются федеральными, но не сборами и не налогами, а отдельным видом платежей. И именно поэтому в п. 1.1 ст. 78 НК РФ закреплено, что сумма излишне уплаченных страховых взносов подлежит зачету только по соответствующему бюджету государственного внебюджетного фонда РФ, в который эта сумма была зачислена, в счет предстоящих платежей плательщика по этому взносу, задолженности по соответствующим пеням и штрафам за налоговые правонарушения либо возврату плательщику.

Так что путаница с названиями не просто так случилась и неспроста оставили нам название «Страховые взносы».

«Найдите 10 различий»

Не верьте тем, кто утверждает, что в своей очередной реинкарнации страховые взносы чуть ли не клон прежних. Перекличка, безусловно, есть и по многим основным положениям, но, как известно, «дьявол в деталях».

Например, Вы наверняка читали или слышали, что с 2017 года сверхнормативные суточные (в части превышения 700 руб./день по командировкам в пределах РФ и 2 500 руб./день по заграничным командировкам) будут облагаться взносами.

Это правда (см. п. 2 ч. 1, ч. 2 ст. 422 НК РФ). Но все не так просто. Облагаются они только взносами в ПФР, в ФСС в части страхования на случай временной нетрудоспособности и в связи с материнством, а также в ФФОМС. Взносы же на обязательное страхование от НСиПЗ с таких сумм уплачивать по-прежнему не нужно. Это следует из п. 2 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ (ред. от 03.07.2016) «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». Странно, не так ли? Где логика? А нет ее. Такими недоработками новое законодательство переполнено.

А вот еще один вопрос, вытекающий из ситуации. Едет Ваш работник в заграничную командировку. Суточные организация установила в иностранной валюте. Скажем, 40 евро за день поездки.

Вы уже сталкивались со сложностями пересчета суммы, выраженной в иностранной валюте, для целей бухучета, налога на прибыль, НДФЛ. Заметили, что для каждой из целей свой подход к пересчету? А теперь будет еще одна цель – пересчет для исчисления базы по страховым взносам. Ведь 40 евро надо перевести в рубли как-то, чтобы потом отнять 2 500 руб. и с остатка рассчитать взносы. Но новое законодательство вообще никак не объясняет как к этому подступиться. И по аналогии с НДФЛ поступить нельзя, потому что, как мы указали выше, нормы НК РФ применимы к страховым взносам только если есть на это прямое указание в Кодексе. Но такой отсылки в законе нет. Что же делать?

Попробуйте сами найти ответ, не читая моего. Засеките время: сколько уйдет на поиски? И увенчаются ли они успехом? Ответ: за неимением ничего другого, руководствоваться нужно Правилами, утв. Постановлением Правительства от 02.03.2000 № 184 и ст. 424 НК РФ и перерасчет в рубли произвести по курсу Банка России на день получения застрахованным лицом облагаемого дохода, т.е. на дату начисления суточных.

Или другой пример. У ПФР и ФСС не было полномочий приостанавливать операции по счетам страхователей, а вот у налоговой инспекции, которая теперь будет администрировать взносы, такое право есть.

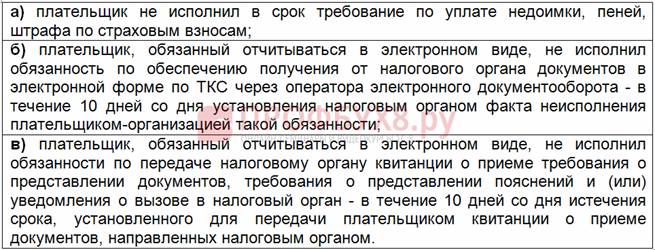

Такое право есть в следующих случаях (см. п. п. 1, 2, 3, 11 ст. 76 НК РФ):

Если плательщик задержал отчетность по страховым взносам в налоговый орган более чем на 10 дней, счета не могут быть заблокированы, т.к. в этом случае НК РФ предусматривает такую санкцию только в отношении не сданных вовремя налоговых деклараций. Расчет по взносам не является налоговой декларацией (ст. 80 НК РФ, сравните с позицией Минфина в отношении просрочки сдачи расчетов по авансовым платежам по налогам – Письмо от 19.08.2016 № 03-11-03/2/48777).

А орган ФСС, полновластно контролирующий взносы на обязательное страхование от несчастных случаев на производстве и профзаболеваний, приостановить операции по счетам страхователя не может, ибо нигде не прописаны для него такие полномочия.

Еще пример. Представим, что по итогам отчетного периода сумма произведенных плательщиком расходов на оплату больничных и детских пособий (за вычетом средств, выделенных ему ФСС) превысила общую сумму исчисленных страховых взносов по этому виду страхования.

До 2017 года в такой ситуации плательщик вправе в пределах расчетного периода сам зачесть сумму превышения в счет предстоящих платежей по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 2.1 ст. 15 Федерального закона № 212-ФЗ). А в новой реальности решение о зачете принимает только налоговая инспекция, причем на основании полученного от органа ФСС подтверждения заявленных плательщиком расходов (п. 9 ст. 431 НК РФ).

Подобных мелких и крупных различий между «старыми» и «новыми» страховыми взносами намного больше сотни. Совершенно иной облик обретает учет плательщиков взносов, контроль за уплатой взносов, отчетность и т.д.

Отчетность по страховым взносам: «Планируйте свой отпуск заранее!»

Отчетность по страховым взносам становится обширнее и усложняется. Вам придется сдавать:

При этом в Расчет, который сдается в налоговую инспекцию, включается все то, что сейчас входит в форму РСВ-1 (в том числе, и персонифицированные сведения), и половина сведений, которые входят в форму 4-ФСС (а именно все, кроме информации о «травматизме» и охране труда).