Методика маржинального анализа прибыли от реализации продукции

МАРЖИНАЛЬНЫЙ АНАЛИЗ В СИСТЕМЕ ФИНАНСОВОГО И ОПЕРАЦИОННОГО МЕНЕДЖМЕНТА

Понятие и значение маржинального анализа

Большую роль в обосновании управленческих решений в бизнесе играет маржинальный анализ, который называют еще анализом безубыточности или содействия доходу. Его методика базируется на изучении соотношения между тремя группами важнейших экономических показателей — издержками, объемом производства (реализации) продукции и прибылью — и прогнозировании величины каждого из этих показателей при заданном значении других.

Эта методика основана на делении производственных и сбытовых затрат в зависимости от их эластичности к деловой активности предприятия на переменные (пропорциональные) и постоянные (непропорциональные) и использовании категории маржи покрытия.

Маржа покрытия {валовая маржа, сумма покрытия, маржинальный доход) — это выручка минус переменные издержки. Она включает в себя постоянные затраты и прибыль. Чем больше ее величина, тем больше вероятность покрытия постоянных затрат и получения прибыли от производственной деятельности.

Маржинальный анализ (анализ безубыточности) широко применяется в странах с развитой рыночной экономикой. Он позволяет:

· более точно исчислить влияние факторов на изменение суммы прибыли и на этой основе эффективнее управлять процессом формирования и прогнозирования ее величины;

· определить критический уровень объема продаж (порога рентабельности), постоянных затрат, цены при заданной величине соответствующих факторов;

· установить зону безопасности (зону безубыточности) предприятия;

· исчислить необходимый объем продаж для получения заданной величины прибыли;

· точнее оценить эффективность производства отдельных видов продукции (услуг) и отдельных сегментов предприятия;

• обосновать наиболее оптимальный вариант управленческих решений, касающихся изменения производственной мощности, ассортимента продукции, ценовой политики, вариантов оборудования, технологии производства, приобретения комплектующих деталей и др. с целью минимизации затрат и увеличения прибыли.

Анализ маржи покрытия

Маржа покрытия — разность между выручкой от реализации продукции, товаров и услуг и переменными затратами, приходящимися на реализованную продукцию, — очень ценный показатель при анализе финансовых результатов. Чем больше ее величина, тем больше вероятность покрытия постоянных затрат и получения прибыли от производственной деятельности.

С ее помощью можно правильнее ранжировать отдельные виды продукции и отдельные сегменты предприятия по уровню рентабельности. Она служит основой для определения безубыточного объема продаж по каждому виду продукции и в целом по предприятию, а также для обоснования оптимального варианта различного рода управленческих решений.

Маржа покрытия на единицу продукции показывает вклад каждой дополнительно произведенной единицы продукции в общую сумму маржинальной прибыли, которая является источником покрытия постоянных расходов и генерирования прибыли. Сравнение маржинальной прибыли с суммой постоянных расходов организации отражает финансовый результат от операционной деятельности.

П = МП-А.

Если МП < А — предприятие терпит убытки.

Если МП > А — предприятие получает прибыль.

Если МП = А — финансовый результат равен нулю (безубыточное производство).

Для факторного анализа изменения ее величины можно использовать следующие модели:

Маржинальный доход (М) рассчитывается по формуле

M = S - V

где S — выручка от реализации; V — совокупные переменные затраты.

Маржинальный доход можно рассчитать не только на весь объем выпуска в целом, но и на единицу продукции каждого вида (удельный маржинальный доход). Экономический смысл этого показателя — прирост прибыли от выпуска каждой дополнительной единицы продукции:

M = (S-V) / Q = p -v

где M — удельный маржинальный доход; Q — объем реализации; р — цена единицы продукции; v — переменные затраты на единицу продукции.

Расчет влияния данных факторов покажет вклад каждого из них в формирование общей суммы маржи покрытия отчетного периода. По данным моделям можно оценивать степень чувствительности ее величины к изменению соответствующих факторов в прогнозном периоде.

Определение усеченной себестоимости по переменной части затрат и маржи покрытия по каждому виду продукции позволяет более правильно определить доходность каждого продукта и его вклад в генерирование общей маржи покрытия и прибыли предприятия по сравнению с традиционным методом калькулирования полной себестоимости продукции. При полном калькулировании себестоимости продукции, как правило, допускается значительное искажение ее уровня вследствие того, что очень трудно правильно выбрать базу распределения накладных расходов, в результате чего себестоимость одних видов продукции явно завышается, а других — занижается. Принятые на этой основе изменения в структурной политике могут оказаться ошибочными, т.е. могут быть сняты с производства изделия, вносящие на самом деле значительный вклад в общий доход предприятия. Это можно проиллюстрировать на примере (табл. 13.1).

Как показывают приведенные данные, наибольшую сумму маржи покрытия обеспечивает изделие А. Но поскольку постоянные затраты были распределены пропорционально прямой заработной плате, в общей сумме которой удельный вес данного изделия высок, то его полная себестоимость оказалась выше цены, а производство убыточным. Учитывая, что на сегодняшний день не существует идеальной базы для распределения накладных расходов, более объективная оценка доходности отдельных видов продукции получается на основе маржинальной рентабельности.

Таблица 13.1 Сравнительный анализ доходности изделий, основанный на полной и усеченной их себестоимости

| Показатель | Издели | ||

| А | В | С | |

| 1. Объем продаж, шт. | |||

| 2. Цена единицы, руб. | |||

| 3. Полная себестоимость, руб. | |||

| 4. Прибыль на единицу продукции, руб. (п.2 - п.З) | -10 | +30 | +45 |

| 5. Рентабельность продаж, % (п. 4/п. 2 * 100) | -10 | ||

| 6. Ранжирование изделий по уровню рентабельности | |||

| 7. Усеченная себестоимость, руб. | 97,5 | ||

| 8. Маржа покрытия на единицу продукции, руб. (п. 2 - п. 7) | 52,5 | ||

| 9. Маржинальная рентабельность (п. 8/п. 2 * 100) | 37,5 | 35,0 | |

| 10. Ранжирование изделий по маржинальной рентабельности |

Если изменять ассортимент продукции, ориентируясь на метод калькулирования полной себестоимости, сократив производство изделия А, то можно потерять значительную сумму прибыли, что подтверждают данные табл. 13.2.

Следовательно, такое решение было бы ошибочным. Исчисление усеченной себестоимости и маржи покрытия позволяет избежать этой ошибки.

Таким образом, показатель маржи покрытия в процентах к выручке (маржинальная рентабельность) является важным инструментом принятия решений. Если предприятие увеличит продажи продукции с более высокими значениями данного показателя, то оно получит более высокую сумму покрытия, а соответственно, и более высокую сумму прибыли. Поэтому планирование производства и сбыта продукции должно ориентироваться именно на этот критерий с целью достижения оптимального финансового результата.

Финансовый результат при разных вариантах структуры продукции:

Таблица 13.2

| Показатель | Значение показателя | |

| до исключения изделия А | после исключения изделия А | |

| Выручка от продаж, тыс. руб | ||

| Переменные затраты, тыс. руб. | ||

| Маржа покрытия, тыс. руб. | ||

| Постоянные затраты, тыс. руб. | ||

| Прибыль от продаж, тыс. руб. | ||

| Средний уровень рентабельности продаж, % | 15,1 | 3,0 |

Особенно большое значение имеет многоуровневый порядок расчета маржи покрытия, когда постоянные затраты периода учитывают по местам их возникновения: ддя каждого вида продукции, общие для нескольких однородных видов продукции, общие для структурного подразделения и общие для предприятия в целом с разбивкой по местам их возникновения. Порядок многоступенчатого расчета маржи покрытия и конечного финансового результата представлен на рис. 13.1.

Такой порядок определения финансового результата покажет участие каждого центра затрат в формировании его величины, позволит выявить и конкретизировать причины убытков, определить основные направления их снижения.

Рис. 13.1. Многоступенчатый порядок определения финансового результата

Таблица 13.3

Определение финансового результата от реализации продукции

| Показатель | Группы и виды изделий | |||

| А | В | С | D | |

| Выручка | 25 220 | 32 330 | 22 418 | 19 968 |

| Переменные затраты | 15 035 | 18 550 | 10 980 | |

| Маржа покрытия 1 | 10 185 | 13 780 | 11 438 | 10 383 |

| Прямые постоянные затраты для изделия | ||||

| Маржа покрытия 2 | ||||

| Постоянные затраты для группы изделий | ||||

| Маржа покрытия 3 | 13 756 | 11 800 | ||

| Общехозяйственные расходы | ||||

| Финансовый результат | 19 296 |

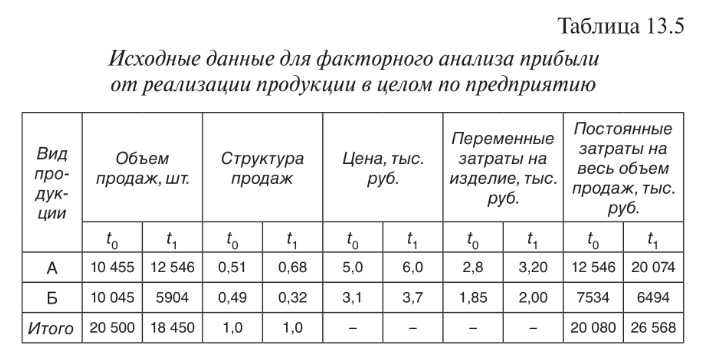

Методика маржинального анализа прибыли от реализации продукции

Большой интерес представляет методика маржинального анализа прибыли, широко используемая в западных странах. В отличие от традиционной методики анализа прибыли, применяемой на отечественных предприятиях, она позволяет полнее изучить взаимосвязи между показателями и точнее измерить влияние факторов. Продемонстрируем это с помощью сравнительного анализа.

По методике факторного анализа прибыли, применяемой в нашей стране, обычно используют следующую модель:

П = УРП (р-с), где УРП — объем реализованной продукции; Р — цена единицы продукции; с — полная себестоимость единицы продукции.

При этом исходят из предположения, что все приведенные факторы изменяются сами по себе, независимо друг от друга. Данная модель не учитывает взаимосвязь объема производства (реализации) продукции и ее себестоимости. Обычно при увеличении объема производства (реализации) себестоимость единицы продукции снижается, так как возрастает только сумма переменных расходов, а сумма постоянных затрат остается без изменения. И наоборот, при спаде производства себестоимость изделий возрастает из-за того, что больше постоянных расходов приходится на единицу продукции.

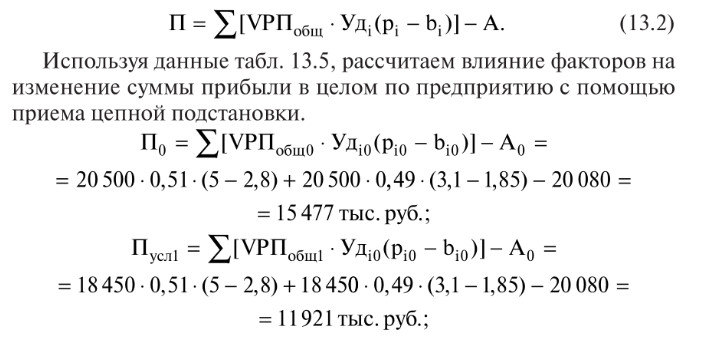

В зарубежных странах для обеспечения системного подхода при изучении факторов изменения прибыли от реализации отдельных видов продукции и прогнозировании ее величины используют следующую модель:

П = УРП (р — Ь) — А, (13.1)

где b — переменные затраты на единицу продукции;

А — постоянные затраты на весь объем продаж данного вида продукции.

По данной модели учитывается и прямое и косвенное влияние объема продаж на изменение финансового результата. Исходные данные для анализа приведены в табл. 13.4.

Таблица 13.4

Данные для факторного анализа прибыли по изделию Б

| Показатель | Значение показателя | |

| t0 | t1 | |

| Объем реализации продукции (УРП), шт. | 10 045 | |

| Цена единицы продукции (р), тыс. руб. | 3,1 | 3,7 |

| Полная себестоимость изделия (с), тыс. руб | 2,6 | 3,1 |

| В том числе удельные переменные затраты (Ь) | 1,85 | 2,0 |

| Сумма постоянных расходов (А), тыс. руб. | ||

| Прибыль (П), тыс. руб. |

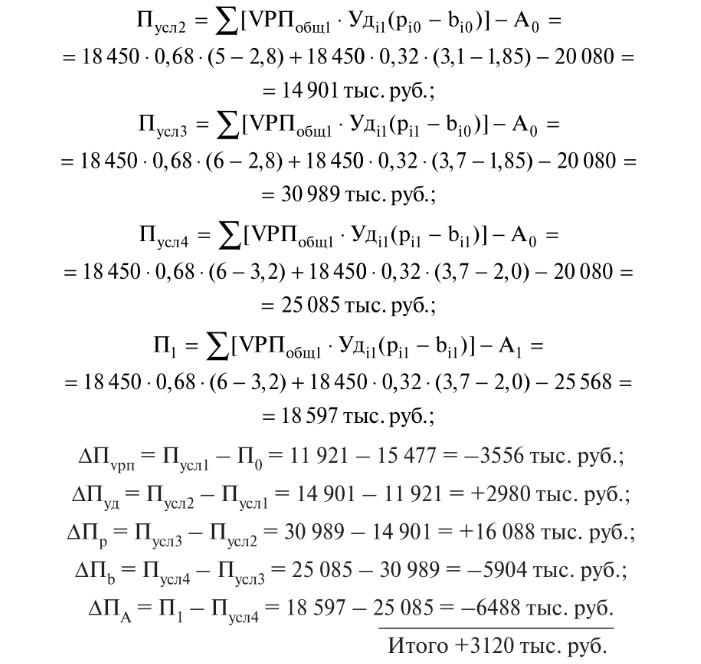

П0 = УРП0(р0-Ь0)-А0 = = 10 045(3,1 - 1,85) - 7534 = 5022 тыс. руб.;

П№Л1=УРП1(р0-Ь0)-А0 = = 5904(3,1 - 1,85) - 7534 = -154 тыс. руб.;

ПусЛ2 = УРП1(р1-Ь0)-А0 = = 5904(3,7 - 1,85) - 7534 = 3388 тыс. руб.;

nyM3 = vpni(Pi-bi)-Ao = = 5904(3,7 - 2,0) - 7534 = 2503 тыс. руб.;

Пх = УРПХ(Р] — bj) — А, = = 5904(3,7 - 2,0) - 6494 = 3542 тыс. руб.

Общее изменение прибыли составляет

∆Побш = 3542 - 5022 = -1480 тыс. руб.

В том числе за счет изменения:

количества реализованной продукции

∆П,рп = Пусл] - П0 = (-154) - 5022 = -5176 тыс. руб.;

цены реализации

∆ПР = Пусл2 - Пусл! = 3388 - (—154) = +3542 тыс. руб.;

удельных переменных затрат

∆ПЬ = Пусл3 - Пусл2 = 2503 - 3388 = -885 тыс. руб.;

суммы постоянных затрат

∆ПА = П) - Пусл3 = 3542 - 2503 = +1039 тыс. руб.

Сравнив результаты расчетов по моделям (13.1) и (12.2), приведенные в табл. 12.4, нетрудно заметить, что они существенно различаются между собой. За счет уменьшения объема выпуска данного изделия и как следствие этого — уменьшения объема продаж и роста его себестоимости предприятие получило меньше прибыли не на 2070, а на 5176 тыс. руб.

Следовательно, рассмотренная методика позволяет более правильно исчислить влияние факторов на изменение суммы прибыли, так как она учитывает мультипликативный эффект воздействия объема продаж на изменение величины прибыли.

Методика анализа прибыли несколько усложняется в условиях многопродуктового производства, когда кроме рассмотренных факторов необходимо учитывать и влияние структуры реализованной продукции.

Для изучения влияния факторов на изменение суммы прибыли от реализации продукции в целом по предприятию можно использовать следующую модель:

Как видно из табл. 13.6, результаты факторного анализа прибыли по моделям (12.1) и (13.2) значительно различаются. По методике маржинального анализа прибыль более существенно зависит от объема и структуры продаж, так как эти факторы влияют одновременно и на себестоимость продукции. Из-за уменьшения общего объема производства и реализации продукции больше приходится постоянных затрат на единицу продукции.

Таким образом, сравнительный анализ познавательных свойств различных методик факторного анализа прибыли доказывает преимущество методики маржинального анализа, позволяющего исследовать и количественно измерить не только непосредственные, но и опосредованные связи и зависимости. Использование этого метода в финансовом менеджменте отечественных предприятий позволит более "эффективно управлять процессом формирования финансовых результатов.