Рефінансування банків Національним банком України

Рефінансування банків – це операції з надання банкам кредитів у встановленому Національним банком порядку.

Для виконання функції кредитора останньої інстанції та підтримання ліквідності НБУ застосовує такі інструменти:

– операції рефінансування (постійно діюча лінія рефінансування для надання банкам кредитів овернайт, кредити рефінансування строком до 90 днів);

– операції РЕПО;

– операції з обміну іноземної валюти на національну валюту з метою підтримання ліквідності банків;

– надання стабілізаційного кредиту (стабілізаційний кредит – кредит НБУ, що може надаватися банку на підтримку здійснення заходів фінансового оздоровлення для забезпечення його ліквідності на визначений Національним банком строк);

– операції з власними борговими зобов’язаннями (депозитні сертифікати овернайт та до 90 днів);

– операції з державними облігаціями України.

Положення «Про регулювання Національним банком України ліквідності банків України» (Постанова Правління НБУ від 30.04.2009 р. № 259) регламентує основні вимоги до банків України та умови їх рефінансування Національним банком (табл. 4.1).

Таблиця 4.1

Вимоги до банків України та умови їх рефінансування НБУ

| Вимоги НБУ до банків | 1. Строк діяльності – не менше, ніж один рік після отримання ліцензії Національного банку на здійснення банківських операцій і відповідного письмового дозволу |

| 2. Наявність ліцензії Національного банку на здійснення відповідних банківських операцій і письмовий дозвіл, у тому числі за операціями з валютними цінностями та з цінними паперами, за дорученням клієнтів або від власного імені | |

| 3. Наявність активів, які Національний банк може прийняти у заставу | |

| 4. Банк здійснює своєчасне погашення раніше одержаних від Національного банку кредитів та процентів за користування ними | |

| Умови рефінансування НБУ банків України | 1. Обсяг наданого Національним банком кредиту рефінансування (крім кредиту овернайт), у тому числі за кредитами з урахуванням поданої заявки, не має перевищувати 50% розміру регулятивного капіталу банку |

| 2. Національний банк здійснює рефінансування банків за процентною ставкою, не нижчою, ніж облікова ставка Національного банку і такою, що протягом дії кредитного договору не підлягає корегуванню | |

| 3. Один банк не може одержати більше, ніж 50% обсягу коштів, запропонованих на тендері | |

| 4. Для нарахування процентів строк користування кредитом починається з дня надходження коштів на кореспондентський рахунок банку і завершується того самого дня, який передує даті повернення коштів | |

| 5. Отримана застава за договорами обліковується на балансі територіального управління НБУ | |

| 6. Під забезпечення кредиту банк може пропонувати лише однорідну заставу |

Національний банк України здійснює рефінансування банків лише під відповідне забезпечення. НБУ здійснює рефінансування банків строком до 90 днів шляхом проведення кількісного або процентного тендера.

Повідомлення про проведення кількісного або процентного тендера надсилається щотижня засобами електронної пошти.

Тендери проводяться щосереди з такою періодичністю:

– три середи підряд – рефінансування строком до 14 днів;

– одна середа – рефінансування строком до 90 днів.

Кількісний тендер – тендер, на якому НБУ заздалегідь встановлює ціну (процентну ставку), за якою банки можуть одержати кредити рефінансування або розмістити в НБУ кошти (сума коштів, запропонована для рефінансування або для розміщення, може оголошуватися або не оголошуватися).

Процентний тендер – тендер, під час оголошення якого банки у своїх заявках до НБУ зазначають ціну (процентну ставку), за якою вони погоджуються одержати кредит рефінансування або розмістити кошти.

На початку року Національний банк оголошує графік проведення тендерів з підтримання ліквідності банків.

НБУ залежно від ситуації на грошово-кредитному ринку та стану ліквідності банків може змінювати періодичність і черговість проведення тендерів, а також оголошувати позачергові тендери, про які банкам повідомляється за допомогою засобів електронної пошти.

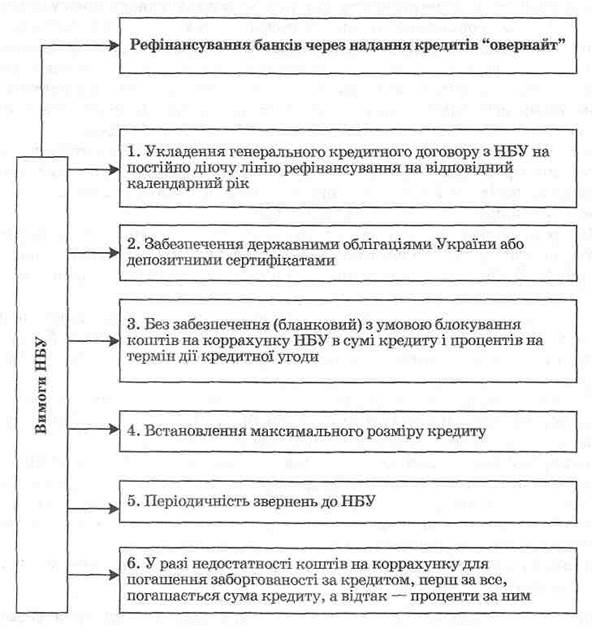

Кредит овернайт – це кредит, наданий банку Національним банком за оголошеною процентною ставкою через постійно діючу лінію рефінансування строком на один день. Умови надання такого кредиту схематично зображено на рис. 4.2.

Рис. 4.2. Умови рефінансування банків шляхом надання «овернайт»

Розподіл кредитів під час проведення кількісного тендера здійснюється відповідно до поданих заявок до закінчення суми, яка запропонована на цей тендер (якщо запропонованої на кількісний тендер суми недостатньо для задоволення всіх заявок банків, то кредитні кошти за оголошеною ціною розподіляють між усіма банками пропорційно до поданих заявок).

На процентному тендері заявки задовольняють відповідно до зниження запропонованої у них процентної ставки, починаючи з найвищої, і надалі поступово до закінчення запропонованого обсягу кредитів або задоволення всіх заявок банків (якщо двоє або кілька учасників процентного тендера пропонують однакову процентну ставку, а обсяг кредитів, що залишився, не достатній для задоволення всіх заявок банків з однаковою процентною ставкою, то кошти пропорційно розподіляються між цими банками).

Національний банк України може здійснювати з банками операції прямого або зворотного РЕПО на визначені суму та строк.

Операція зворотного РЕПО – це депозитна операція, що ґрунтується на угоді між Національним банком та банком про продаж Національним банком зі свого портфеля державних облігацій України з одночасним зобов’язанням зворотного їх викупу в банків за обумовленою у договорі ціною та на визначену дату.

Операція прямого РЕПО – це кредитна операція, що ґрунтується на двосторонньому договорі між Національним банком та банком про купівлю Національним банком державних облігацій України з портфеля банку або банківських металів (перша частина договору РЕПО) з подальшим зобов’язанням банку викупити державні облігації України або банківські метали (друга частина договору РЕПО) за зумовленою ціною на визначену дату.

Своп – це операція, що ґрунтується на двосторонньому договорі між банком і Національним банком щодо обміну іноземної валюти на національну за офіційним курсом на дату здійснення операції на визначений строк та за відповідною процентною ставкою.

Депозитний сертифікат Національного банку – це один із монетарних інструментів, що є борговим цінним папером НБУ в бездокументарній формі, що свідчить про розміщення у Національному банку коштів банків та їх право на отримання внесеної суми і процентів після завершення встановленого строку.

Депозитний сертифікат овернайт – борговий цінний папір Національного банку, який свідчить про розміщення банком коштів через постійно діючу лінію проведення тендерів з розміщення депозитних сертифікатів строком на один день.

НБУ встановлює для банків умови залучення коштів і здійснює операції з банками – юридичними особами, які забезпечують:

– своєчасне і в повному обсязі формування обов’язкових резервів;

– своєчасне перерахування коштів за результатами попередньо проведених тендерів з розміщення депозитних сертифікатів.

Для окремих випусків депозитних сертифікатів можуть бути запроваджені додаткові обмеження щодо потенційних власників.

Умови здійснення операцій із депозитними сертифікатами НБУ є такими:

– для участі у тендерах із розміщення депозитних сертифікатів банки укладають з Національним банком генеральний договір;

– у генеральному договорі про участь у тендерах із розміщення депозитних сертифікатів має бути передбачена умова щодо дострокового погашення депозитних сертифікатів як за ініціативою Національного банку, так і банку;

– розміщення та розрахунки за депозитними сертифікатами здійснюються лише в безготівковій формі у національній валюті України.

Погашення депозитних сертифікатів здійснює Національний банк у безготівковій формі перерахуванням на кореспондентський рахунок банку номінальної вартості депозитного сертифіката і процентного доходу за ним на дату погашення відповідно до строків та умов, передбачених для розміщення депозитних сертифікатів.