Классификация привлекаемых заемных средств

1. По целям привлечения

-Заемные средства, привлекаемые для обеспечения воспроизводства внеоборотных активов

-Заемные средства, привлекаемые для пополнения оборотных активов

-Заемные средства, привлекаемые для уловлетворения иных хозяйственных или социальных потребностей

2. По источникам привлечения

-Заемные средства, привлекаемые из внешних источников

-Заемные средства, привлекаемые из внутренних источников (внутренняя задолженность)

3. По периоду привлечения

-Заемные средства, привлекаемые на долгосрочный период (более 1-го года)

-Заемные средства, привлекаемые на краткосрочный период (до 1-го года)

4. По форме привлечения

-Заемные средства, привлекаемые в денежной форме (финансовый кредит)

-Заемные средства, привлекаемые в форме оборудования (финансовый лизинг)

-Заемные средства, привлекаемые в товарной форме (товарный или коммерческий кредит)

-Заемные средства, привлекаемые в иных материальных или нематериальных формах

5. По форме обеспечения

-Необеспеченные заемные средства

-Заемные средства, обеспеченные поручительством или гарантией

-Заемные средства, обеспеченные залогом или закладом

Политика привлечения заемных средств представляет собой часть общей финансовой стратегии, заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия. Процесс формирования политики привлечения предприятием заемных средств включает следующие основные этапы:

-Анализ привлечения и использования заемных средств в предшествующем периоде

-Определение целей привлечения заемных средств в предстоящем периоде

-Определение предельного объема привлечения заемных средств

-Оценка стоимости привлечения заемного капитала из различных источников

-Определение соотношения объема заемных средств, привлекаемых на кратко- и долгосрочной основе

-Определение форм привлечения заемных средств

-Определение состава основных кредиторов

-Формирование эффективных условий привлечения кредитов

-Обеспечение эффективного использования привлеченных кредитов

-Обеспечение своевременных расчетов по полученным кредитам

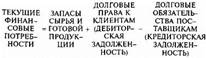

9. Текущие фин потребности предприятия.

Это разница между текущими активами (без денежных средств) и кредиторской задолженностью, или, что то же:

разница между средствами, иммобилизованными в запасах сырья, готовой продукции, а также в дебиторской задолженности, и суммой кредиторской задолженности, или, что то же:

не покрытая ни собственными средствами, ни долгосрочными кредитами, ни кредиторской задолженностью часть чистых оборотных активов, или, что то же:

недостаток собственных оборотных средств, или, что то же:

прореха в бюджете предприятия, или, что то же:

потребность в краткосрочном кредите.

Учитывая остроту проблемы недостатка СОС, сконцентрируемся на природе ТФП и способах их регулирования.

Для финансового состояния предприятия

БЛАГОПРИЯТНО:

Получение отсрочек платежа от поставщиков (коммерческий кредит), от работников предприятия (если имеет место задолженность по зарплате), от государства (если в краткосрочном периоде есть задолженность по уплате налогов) и т. д. Отсрочки платежа дают источник финансирования, порождаемый самим эксплуатационным циклом.

НЕБЛАГОПРИЯТНО:

Замораживание определенной части сре дств в з апасах (резервных и текущих запасах сырья, запасах готовой продукции). Это порождает первостепенную потребность предприятия в финансировании.

Предоставление отсрочек платежа клиентам. Такие отсрочки соответствуют, однако, коммерческим обычаям. Предприятие воздерживается при этом от немедленного возмещения затрат — отсюда вторая важнейшая потребность в финансировании.

Рассмотрение экономического содержания ТФП предприятия вплотную подводит нас к расчету средней длительности оборота оборотных средств, т. е. времени, необходимого для превращения средств, вложенных в запасы и дебиторскую задолженность, в деньги на счете.

ТФП можно исчислять в рублях, в процентах к обороту (объему продаж, выручке от реализации), а также во времени относительно оборота:

Если результат равен, скажем, 50%, то это означает, что нехватка оборотных средств предприятия эквивалентна половине его годового оборота; 180 дней в году предприятие работает только на то, чтобы покрыть свои ТФП.

На ТФП оказывают влияние:

во-первых, длительность эксплуатационного и сбытового циклов: чем быстрее сырье превращается в готовую продукцию, а готовая продукция — в деньги, тем меньше иммобилизация денежных сре дств в з апасах сырья и готовой продукции;

во-вторых, темпы роста производства: поскольку текущие финансовые потребности вытекают непосредственно из величины оборота, постольку и величина их изменяется параллельно динамике оборота; больший объем выпуска требует и больших средств на сырье, материалы, энергоносители и прочее. Кроме того, в условиях инфляции предприятия предпочитают создавать солидные запасы сырья, чтобы не переплачивать за него после очередного взлета цен;

в-третьих, сезонность производства и реализации готовой продукции, а также снабжения сырьем и материалами. Несхождение сроков поступлений и платежей может довести предприятие до отсутствия сре дств дл я осуществления расчетов в выполнение своих обязательств — так называемой технической неплатежеспособности (разрыва ликвидности);

в-четвертых, состояние конъюнктуры: при разогретом и высококонкурентном рынке самое нелепое, что может случиться с продавцом — это остаться без товара для скорейшей поставки покупателю. Чтобы опередить конкурентов, нужно поддерживать запасы готовой продукции на разумном уровне. Общеизвестно также, что наращивание оборота приводит обычно к разбуханию дебиторской задолженности предприятия, ибо конкуренция вынуждает продавца привлекать покупателей все более выгодными условиями коммерческого кредита;

в-пятых, величина и норма добавленной стоимости: чем меньше норма добавленной стоимости {Добавленная стоимость: Выручка от реализации х 100), тем в большей степени коммерческий кредит поставщиков способен компенсировать клиентскую задолженность.

Итак, чем больше норма добавленной стоимости, тем больше ТФП. Более того, у предприятий с повышенной нормой добавленной стоимости ТФП растут быстрее, выручки от реализации.

Но не будем впадать в депрессию. Во-первых, нет смысла без крайней необходимости искусственно снижать норму добавленной стоимости: это может перечеркнуть все усилия по подъему уровня рентабельности; во-вторых, чтобы обернуться по срокам выплат и поступлений, предприятие может прибегнуть к банковскому кредиту (в частности, в форме овердрафта), либо к старому, как мир, учету векселей, либо к новой, прогрессивной форме финансирования текущих потребностей — факторингу.

цию , с другой стороны. Тогда коммерческий кредит поставщиков не только покрывает средства, замороженные в запасах, и клиентскую задолженность, но и порождает дополнительный источник финансирования для предприятия.

Ускорение оборачиваемости оборотных средств —

важнейший способ снижения текущих финансовых

потребностей

Вернемся к постановке основной задачи рационального управления оборотными активами предприятия: всеми силами и средствами сокращать периоды оборачиваемости запасов и кредиторской задолженности и увеличивать средний срок оплаты кредиторской задолженности (в рамках деловой этики, разумеется), с целью снижения ТФП, вплоть до превращения их в отрицательную величину. Здесь мы рассматриваем в основном те возможности маневра по сокращению ТФП предприятия и сроков оборачиваемости оборотных средств, которые относятся к стыку финансов и сбыта:

Принцип дорогой закупки и дешевой продажи товара, полностью соответствующий великой формуле Дюпона (о ней ниже).

Скидки покупателям за сокращение сроков расчета (спонтанное финансирование).

Учет векселей и факторинг.

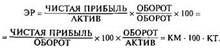

Итак, ФОРМУЛА ДЮПОНА. Берем показатель чистой рентабельности (Чистая прибыль/Актив х 100) и преобразовываем его, умножая на (Оборот/Оборот** = /).

От такой операции уровень рентабельности не изменится, зато проявятся два важнейших элемента рентабельности: коммерческая маржа (КМ) и коэффициент трансформации (КТ).

КМ показывает, какую чистую прибыль дают каждые 100 руб. оборота (обычно КМ выражают в процентах). По существу, это чистая экономическая рентабельность оборота, или чистая рентабельность продаж, чистая рентабельность реализованной продукции. У предприятий с высоким уровнем прибыли КМ превышает 20 и даже 30%, у других едва достигает 3 - 5%.

КТ показывает, сколько рублей оборота снимается с каждого рубля активов, т. е. в какой оборот трансформируется каждый рубль активов. КТ можно также воспринимать как оборачиваемость активов. В такой трактовке КТ показывает, сколько раз за данный период оборачивается каждый рубль активов.

Совершенно очевидно, что достижение значительного оборота свидетельствует о немалом успехе предприятия. Но какой ценой достигается этот успех? Если, например, для получения 5 млн. руб. чистой прибыли на 50 млн. руб. оборота задействуется 100 млн. руб. активов, то вполне приличный уровень КМ (5 млн. руб.: 50 млн. руб. х 100 = 10%) сводится на нет неблагоприятным значением КТ (50 млн. руб. : 100 млн. руб. = 0,5). Получается, что на каждый рубль оборота приходится положить по 2 рубля активов. Экономическая рентабельность такого предприятия составляет всего (10% х 0,5) = = 5%.

Регулирование экономической рентабельности сводится к воздействию на обе ее составляющие: и КМ, и КТ: При низкой прибыльности продаж необходимо стремиться к ускорению оборота капитала и его элементов и, наоборот, определяемая теми или иными причинами низкая деловая активность предприятия может быть компенсирована только снижением затрат на производство продукции или ростом цен на продукцию, т. е. повышением рентабельности продаж, — формулирует главное правило регулирования экономической рентабельности

На КМ влияют такие факторы, как ценовая политика, объем и структура затрат и т. п. КТ складывается под воздействием отраслевых условий деятельности, а также экономической стратегии самого предприятия. Примирить высокую КМ с высоким КТ очень трудно, ибо ОБОРОТ присутствует в числителе одного сомножителя и в знаменателе другого. Поэтому при наращивании оборота удается увеличить экономическую рентабельность только тогда, когда под возросший оборот подставляют нераздутые активы, и чистая прибыль начинает расти быстрее оборота. В анализе факторов изменения рентабельности главное — решить воцию , с другой стороны. Тогда коммерческий кредит поставщиков не только покрывает средства, замороженные в запасах, и клиентскую задолженность, но и порождает дополнительный источник финансирования для предприятия.

10. Финансовый цикл и его роль в управлении ден средств.

Финансовый цикл = Производственный цикл + Период оборота дебиторской задолженности - Период оборота кредиторской задолженности

Управление активами и денежными потоками — это прежде всего управление на основе временной стоимости денег. Финансовый цикл — это период, в течение которого компания теряет свои деньги. Если оплата сырья, а в нашем случае товаров, происходит раньше, чем компания получает деньги от клиентов, компания упускает возможность в течение данного срока использовать эти ресурсы в своем бизнесе.

Сколько теряет компания? Ответ зависит от длительности финансового цикла и стоимости привлечения денежных средств. В некоторых случаях стоимость денег — это эффективная ставка банковского кредита, используемого компанией. В общем же случае стоимость денег определяется эффективностью рабочего капитала компании:

Вложение:

Конечно же, наличие ненулевого финансового цикла — во многом следствие правил игры, сложившихся на рынке, которые отдельно взятая компания не в состоянии контролировать. Но в то же время большинству компаний вполне под силу некоторое сокращение длительности финансового цикла.

В этом случае вопрос лучше перефразировать и вместо того, чтобы спрашивать, сколько компания теряет, заинтересоваться тем, сколько компания может сэкономить ресурсов, сократив финансовый цикл на один день?

Вложение:

Компании удалось сократить финансовый цикл до нуля, высвободив в результате значительные ресурсы. Действительно, дебиторская задолженность у розничной сети отсутствует, а после приведения договоров с поставщиками в соответствие с оборачиваемостью товаров, уравнялся период оборота кредиторской задолженности с производственным циклом.

Финансовый цикл = Производственный цикл - Период оборота кредиторской задолженности = О

В результате за три месяца работы запасы товаров были приведены в соответствие с целевым показателем, отношения с поставщиками нормализованы, а лимит банковской кредитной линии восстановлен, что позволило уменьшить процентные платежи.

11. Влияние эффекта производственного рычага на результаты фин. хоз. деятельности предприятия.

Эффект производственного рычага - выражение того факта, что любое изменение выручки от реализации порождает изменение прибыли. Сила воздействия производственного рычага вычисляется как частное от деления выручки от реализации после возмещения переменных затрат на прибыль.

Эффект производственного рычага (ЭПР) показывает степень чувствительности прибыли от реализации к изменению выручки от реализации. Величина ЭПР чрезвычайно возрастает при падении объема производства и приближении его к порогу рентабельности, при котором предприятие работает без прибыли. То есть в этих условиях небольшое увеличение выручки от реализации порождает многократное увеличение прибыли, и наоборот.

Эффект производственного рычага = (Результат от реализации после возмещения переменных затрат)/ (Прибыль).

Величина эффекта производственного рычага всегда рассчитывается для определенного объема продаж и выручки от реализации и определенной доли переменных затрат в суммарных затратах. Доля переменных затрат в полных затратах рассчитывается по данным внутреннего учета. Затем рассчитывается показатель Силы финансового рычага:

Силы финансового рычага = (Балансовая прибыль + проценты за кредит) / (Балансовая прибыль).

И вычисляется:

Сопряженный эффект рычагов = Сила финансового рычага * Эффект производственного рычага.

Сила воздействия производственного рычага (СПР) показывает на сколько процентов увеличивается прибыль при увеличении выручки на один процент или наоборот.

Основными источниками риска для предприятия являются производственный и финансовый риски. Неустойчивость спроса и цен сырья, удельного веса постоянных затрат, уровень ЭПР генерируют предпринимательский риск. Чем больше ЭПР, тем больше предпринимательский риск.

Неустойчивость условий кредитования, действие финансового рычага генерирует финансовый риск.

Производственный (операционный) рычаг показывает, какое воздействие изменение выручки фирмы оказывает на ее прибыль. Чем выше эффект производственного рычага OL (англ. operating leverage), тем более рискованным с точки зрения изменчивости прибыли является положение фирмы:

OL = sPr/sR

где sPr - изменение прибыли в процентах; sR - изменение выручки в процентах.

Например, если эффект производственного рычага равен 2, то увеличение (снижение) выручки на 1 % приведет к росту (сокращению) прибыли на 2%. Если же этот эффект равен 10, то увеличение (снижение) прибыли составит уже 10% при изменении выручки на 1%.

Если эффект производственного рычага равен 2, то фирма окажется без прибыли в том случае, если выручка снизится в два раза.

Если эффект производственного рычага равен 10, то для того, чтобы оказаться без прибыли, достаточно 10%-ного сокращения объема реализации.

Эффект производственного рычага можно рассчитать также по формулам:

OL = R - VC/Pr или OL = FC + Pr/Pr = 1+ FC/Pr

где R - выручка; FC - постоянные издержки; VС-переменные издержки; Рr- прибыль.

Используя формулу производственного рычага, можно рассчитать, насколько потребуется сократить постоянные или переменные издержки фирмы, с тем, чтобы компенсировать данное изменение выручки от реализации.

12. Влияние эффекта финансового рычага на результаты фин. хоз. деятельности предприятия.

Финансовый рычаг (финансовый леверидж) – это отношение заемного капитала компании к собственным средствам. Финансовый рычаг характеризует степень риска и устойчивость компании.

Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал.

Показатель, отражающий уровень дополнительной прибыли при использовании заемного капитала, называется эффектом финансового рычага. Он рассчитывается по следующей формуле:

ЭФР = (1 - Сн) × (КР - Ск) × ЗК/СК, где:

ЭФР – эффект финансового рычага, %.

Сн – ставка налога на прибыль, в десятичном выражении.

КР – коэффициент рентабельности активов (отношение валовой прибыли к средней стоимости активов), %.

Ск – средний размер ставки процентов за кредит, %. Для более точного расчета можно брать средневзвешенную ставку за кредит.

ЗК – средняя сумма используемого заемного капитала.

СК – средняя сумма собственного капитала.

Формула расчета эффекта финансового рычага содержит три сомножителя:

(1-Сн) – не зависит от предприятия.

(КР-Ск) – разница между рентабельностью активов и процентной ставкой за кредит. Носит название дифференциал (Д).