Життєвий цикл інвестиційного проекту.

Змістовий модуль 3. Механізм регулювання та управління інвестиційними проектами

Тема 8. Інвестиційні проекти

(4 год)

Мета заняття:з'ясувати необхідність та проблеми використання інвестиційних проектів в сучасних умовах.

Лекційне заняття №11 (2 год)

1. Сутність та класифікація інвестиційних проектів.

2. Життєвий цикл інвестиційного проекту.

3. Способи реалізації інвестиційних проектів.

Література: [2, 15, 16, 26, 28, 34].

1. Сутність та класифікація інвестиційних проектів.

Інвестиційний проект— це обмежена за часом цілеспрямована зміна системи з установленими вимогами до якості результатів, можливими межами витрат коштів і ресурсів й специфічною організацією його розроблення та реалізації.

Цілями проекту можуть бутиекономічні та соціальні результати: збільшення виробничих потужностей підприємства, створення чи реконструкція інфраструктури, вирішення екологічних і соціальних проблем тощо.

Відмітними рисами проекту є:

Відмітними рисами проекту є:

1) виникнення, існування та закінчення проекту в певному

оточенні;

2) зміна структури проекту протягом його життєвого циклу;

3) наявність певних зв'язків між елементами проекту як сис

теми;

4) можливість відміни вхідних ресурсів проекту.

Виходячи з визначення проекту вирізняють такі головні його

ознаки:

—період від початку до завершення проекту;

—обмеженість ресурсів, системне функціонування проекту;

—кількісне вимірювання;

—неповторність;

—наявність певних зовнішніх умов.

Серед головних учасників проекту виділяють ініціаторів, замовників, інвесторів, керуючих і контракторів проекту.

Ініціатор проекту — сторона, яка є автором ідеї проекту, його попереднього обгрунтування та пропозицій щодо здійснення проекту. Ним може бути будь-який учасник проекту, але ділова ініціатива щодо здійснення проекту може виходити від замовника проекту.

Замовник проекту— головна сторона, яка зацікавлена у здійсненні проекту та досягненні його мети і користуватиметься його результатами. Замовник висуває основні вимоги до проекту, визначає його масштаб, здійснює фінансування проекту за кошти інвесторів, укладає угоди щодо забезпечення реалізації проекту, керує процесом взаємодії між усіма учасниками проекту.

Інвестор — сторона (и), що вкладає (ють) інвестиції в проект і зацікавлена (і) у максимізації вигод від своїх вкладень. Якщо інвестор і замовник не одна й та сама особа, то інвесторами найчастіше виступають банки, інвестиційні фонди та інші організації. Інвестори вступають у ділові відносини із замовником, контролюють виконання контрактів і здійснюють розрахунки з іншими сторонами в міру виконання проекту.

Управляючий проектом — юридична або фізична особа, якій замовник та інвестор делегують повноваження щодо управління проектом: планування, контроль та координацію дій учасників проекту. Склад функцій і повноважень керуючого проектом визначається контрактом із замовником. Керуючий для виконання своїх функцій утворює команду проекту в складі виконавців, які реалізують ці функції.

Контрактор проекту (генеральний контрактор) — сторона чи учасник проекту, що за угодою із замовником бере на себе відповідальність за виконання певних робіт, пов'язаних із проектом. До функцій генерального контрактора належать: укладання контракту із замовником або інвестором, добір та укладання угод із субконтракторами, забезпечення координації їхніх робіт і прийняття виконаного обсягу, оплата праці співвиконавців. Контактором можуть виступати керівник проекту чи інші активні учасники проекту. До учасників проекту відносять також субконтракторів, постачальників, органи влади, споживачів продукції проекту тощо.

Оскільки існують фінансові та реальні інвестиції, то, відповідно, і проекти можуть розрізнятися залежно від засобів (коштів) інвестування (табл. 8.1).

КЛАСИФІКАЦІЯ ПРОЕКТІВ ЗА КРИТЕРІЯМИ ВИЗНАЧЕННЯ ВИДІВ

| Критерій визначення виду проекту | Вид проекту |

| 1.За об'єктами інвестицій | Фінансовий |

| Реальний (виробничий) | |

| Інтелектуальний (нематеріальний) | |

| 2.За напрямами використання активів | Споживчий |

| Паперовий (фіктивний) | |

| Підприємницький | |

| 3.За напрямами (формами) інвестування | Прямий (у виробничі фонди) |

| Портфельний | |

| Венчурний, інноваційний | |

| Мегаполісний (у спеціальні (вільні) економічні зони) | |

| Галузевий та регіональний | |

| Міжнародний | |

| 4.За розміром інвестицій | Великий |

| Середній | |

| Дрібний | |

| 5.За мотивацією (прибутковістю) | Вимушений |

| Такий, що забезпечує позицію на ринку | |

| 3 метою скорочення витрат, збільшення доходів | |

| 3 метою одержання надприбутків | |

| 6.За рівнем ризику | Позаризиковий |

| Із мінімальним ризиком | |

| Із середнім ризиком | |

| Високоризиковий | |

| Авантюрний | |

| 7.Критерій визначення виду проекту | Вид проекту |

| 8. За рівнем технологічної готовності | Зародковий |

| Попередній (передінвестиційний) | |

| Готовий до будівництва або експлуатації | |

| Такий, що потребує розширення виробництва, реконструкції або технічного переозброєння | |

| Такий, що потребує реорганізації (зміни менеджменту) | |

| Такий, що потребує санації або ліквідації |

Фінансові проектипередбачають одержання прибутку від вкладень капіталу в фінансові інструменти — акції, облігації, паї, внески тощо.

Реальні інвестиційні проектипередбачають одержання прибутку від вкладення капіталу в реальні активи в формі будівництва, реконструкцій, лізингу тощо.

Інтелектуальні інвестиційні проектиприносять прибуток від реалізації нематеріальних активів.

Щодо інвестора як власника активів проекти можуть бути споживчі, паперові (фіктивні) та підприємницькі (за об'єктами інвестицій).

Споживчі проекти— це плани вкладання заощаджень у предмети особистого або сімейного довгострокового використання — житло, засоби транспорту, предмети тезаврування та ін. Ці вкладення безпосередньо не пов'язані з одержанням прибутку, проте в окремих випадках вони можуть використовуватися для цих цілей або брати участь в інвестиційному процесі як гарантія, застава або як засіб захисту від інфляції в періоди спаду інвестиційної активності.

Паперові проекти— це плани придбання активів у вигляді цінних паперів, як майнових, так і боргових (кредитних), які будуть не тільки приносити інвестору дохід, а й гарантувати йому певний рівень безпеки вкладених коштів.

Підприємницькі інвестиційні проекти— це плани вкладення капіталу в будь-який вид підприємницької (виробничої або комерційної) діяльності. За напрямами інвестування вирізняють передусім: інвестиції прямі, тобто безпосередньо спрямовані на створення виробничих потужностей, та портфельні, тобто зумовлені сукупністю паперових представників (документів), що віддзеркалюють, як правило, права власності на активи, або дохід, який вони приносять.

Венчурне інвестування — це вкладення капіталу у наукомісткі, високотехнологічні виробництва, які водночас є високо-ризиковими і потребують захисту з боку держави. За допомогою венчурного капіталу можуть створюватися мегаполіси, спеціальні (вільні) економічні зони, де на пільгових умовах капітал спрямовується в новітні високі технології, тобто інновації.

Галузевіта регіональніпроекти мають місце лише тоді, коли суб'єктом інвестування є керівний орган галузі (міністерство) або представники місцевих органів влади. У першому випадку це, зокрема, може бути проект реконструкції певних вугільних шахт, у другому — регіональний проект облаштування транспортних магістралей на території області.

Міжнародні проектиздійснюються за міждержавними угодами, за участю, як правило, міжнародних фінансово-кредитних інституцій. Як приклад можна навести будівництво тунелю під Ла-Маншем.

За розміром інвестицій проекти можуть бути великі, середніабо дрібні. Звичайно, така градація залежить від країни, де реалізується проект. Наприклад, у США великим вважається проект кошторисом понад 2 млн амер. дол., середнім — від 0,3 млн до 2 млн амер. дол., дрібним — до 0,3 млн амер. дол.

За мотивацією, тобто з позиції прибутковості проектів, їх можна ранжувати від таких, де інвестиції не дадуть прибутків (вимушені проекти), до таких, де очікуються надприбутки.

За рівнем ризику проекти можуть бути ранжовані від позаризикових (придбання державних цінних паперів) до авантюрних.

Нарешті, проекти можна класифікувати за рівнем технологічної готовності і напрямами відтворення. Так, зародкові і попередні проекти належать до передінвестиційних досліджень і не потребують глибоких обґрунтувань, для інших проектів всебічні техніко-економічні обґрунтування є обов'язковими.

Інвестиційні проекти можуть бути класифіковані і за іншими критеріями, наприклад, за формами власності, джерелами фінансування тощо. Висновок.

Життєвий цикл інвестиційного проекту.

Розроблення та реалізація інвестиційного проекту, особливо реального, тривають довгий час — від ідеї до будівництва та експлуатації об'єкта. Цей період, як правило, називається життєвим циклом інвестиційного проекту.

Життєвий цикл проекту— складається з послідовних фаз, подій та етапів зі своїми назвами та часовими межами.

Життєвий цикл є базовим, вихідним поняттям для дослідження проблеми реалізації проекту, фінансування робіт, прийняття рішень щодо доцільності капітальних вкладень і деталізації проекту.

Він охоплює три фази:

1. Передінвестиційні дослідження до остаточного прийняття

інвестиційного рішення (передінвестиційна фаза). До цієї фази

належать:

—визначення інвестиційних можливостей;

—аналіз альтернативних варіантів та остаточний вибір проекту;

—попереднє техніко-економічне обгрунтування;

—розроблення техніко-економічного обгрунтування;

—дослідницьке забезпечення проекту.

2.Інвестиційна фаза:

— проведення узгоджень;

—укладання контрактів;

—розроблення проектно-кошторисної документації;

—будівництво, реконструкція або переоснащення;

—забезпечення управляючого проекту;

—витрати на авторський нагляд і контроль;

—підготовка експлуатаційних кадрів;

—пусконалагоджувальні роботи.

3. Експлуатаційна фаза:

—уведення в експлуатацію;

—доведення до проектної потужності;

—витрати на підтримання діючих потужностей;

—витрати на оновлення основних фондів.

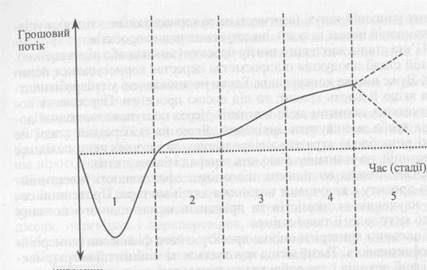

Будь-який інвестиційний проект має п'ять стадій життєвого циклу (рис. 8.1).

Перша стадія: народження проекту. Передпроектні дослідження, проектування та освоєння інвестицій. Стадія характеризується великими витратами власних коштів, можливо залучених та отриманих у борг. На цій стадії проект наражається на різноманітні ризики. Прибуток відсутній.

|

Інвестиції

Рис. 8.1. Життєвий цикл інвестиційного проекту

Друга стадія: початок експлуатації проекту. На цій стадії інвестор відчуває велику потребу у банківських позичках чи венчурному капіталі. Зазвичай він не сплачує дивідендів. Якщо прибуток присутній, він реінвестується. Починають діяти ризики, пов'язані з конкуренцією ринку.

Третя стадія: швидке зростання. Підприємство (компанія) починає диктувати власні ціни на продукцію, проте конкуренція зростає. Рівень продажу зростає і значно покриває витрати виробництва. Характерним є високий рівень прибутку, але існує потреба у великих витратах на маркетинг. Існує й велика потреба в інвестиціях. Компанія може здійснювати додаткову емісію акцій, але сплачує невеликі дивіденди. Банк, якщо і надає позичку, то під високі проценти. Четверта стадія: стабільне функціонування підприємства. На цій стадії компанія відшкодовує кредити. Високий рівень конкуренції не дає змогу диктувати ціни, але невисокі витрати уможливлюють отримання середніх по галузі прибутків. Це вже добре відома компанія з доброю репутацією. Вона має великі можливості в отриманні позичок та реалізації акцій, добре диверсифікований великий інвестиційний портфель. Сплачуються солідні дивіденди, проте немає потреби у великих інвестиціях. На цій стадії компанія повинна розробляти стратегію запобігання занепаду. Такі заходи, як правило, пов'язані зі значним підвищенням інвестиційної активності. Стратегія «другого народження» передбачає різноманітні шляхи: купівля інших компаній галузі (вертикальне та горизонтальне злиття), купівля компаній інших галузей, інвестування нових проектів.

Четверта стадія життєвого циклу проекту (занепад або відновлення).На цій стадії продукція підприємства перестає користуватися попитом. Дуже висока конкуренція. Банки не зацікавлені у співробітництві, а якщо й дають кредит, то під високі проценти. Перестають користуватись попитом акції компанії. Через поступове зниження доходів треба зменшувати дивіденди. Якщо на попередній стадії не було розроблено стратегію відродження, та не здійснено солідних інвестицій, на компанію очікують занепад і банкрутство.

Отже, можна висловити, що оцінка ефективності інвестиційного проекту є ключовим питанням для інвестора. Проте нині серед науковців-економістів та практиків немає єдиного погляду щодо методології такої оцінки.

Головним критерієм оцінки проекту є його фінансова (комерційна) ефективність. Такий метод грунтується на мінімізації витрат, максимізації доходів і дає добрі результати у разі оцінювання ефективності невеликих проектів з короткими термінами окупності витрат.

Великі проекти зараз здебільшого не під силу українським інвесторам і потребують підтримки з боку держави. Критерієм оцінки ефективності таких проектів мають бути показники загальноекономічної (національної) ефективності. Тобто мають оцінюватися прямий, побічний та повний ефекти.Висновок