ЭКЗАМЕНАЦИОННЫЙ БИЛЕТ № 10

ЭКЗАМЕНАЦИОННЫЙ БИЛЕТ № 6

1. Товар и его свойства. Альтернативные теории свойств товара и стоимости.

Ключевой категорией товарного производства является товар. Существуют разные понимания его сущности.

1. В марксистской теории товар рассматривается как полезный человеку продукт труда, предназначенный для продажи. Из этого определения следует, что:

1) товаром является только то, что удовлетворяет какую-либо потребность человека;

2) товаром является то, что апробировано трудом; например, ягоды в лесу для их собирателя не являются товаром, но могут стать ими после того, как затрачен труд на их сбор;

3) товаром является то, что предназначено для продажи.

2. В австрийской экономической школе (К. Менгер) товар определяется как специфическое экономическое благо, произведенное для обмена.

К экономическим благам Менгер относит те, которые являются объектом или результатом экономической деятельности и которые можно получить в количестве, ограниченном по сравнению с потребностями.

Несмотря на различие подходов, и той и другой школой признается, что товаром могут стать и созданные трудом полезные продукты, и апробированные трудом дары природы и разного вида услуги.

Товар обладает двумя свойствами:

• способностью удовлетворять какую-либо человеческую потребность – потребительная стоимость;

• способностью обмениваться на другие товары – меновая стоимость.

Существуют различные альтернативные теории стоимости.

По мнению сторонников трудовой теории стоимости (К. Маркс), обмениваемые товары имеют общую основу в виде трудовых затрат, которые и определяют стоимость. Следовательно, стоимость – овеществленный в товаре общественный труд товаропроизводителей.

По мнению сторонников теории предельной полезности (К.Менгер), в основе обмена лежит полезность. Сторонники этой концепции определяют стоимость, исходя из субъективных оценок покупателей. Предельная полезность — это дополнительная полезность, которую извлекает потребитель из одной единицы товара или услуги.

Представители затратной концепции (Дж. Милль) сводят стоимость к издержкам производства, т. е. затратам на средства производства и оплату труда.

Попытки объединить эти теории предпринимались многими учеными. Удачной оказалась концепция А. Маршалла, в которой он отошел от поиска единственного источника стоимости и соединил теорию предельной полезности с теорией спроса и предложения и с теорией издержек производства (затрат).

2. Износ и амортизация основных фондов, виды, формы износа. Амортизация, норма амортизации, срок полезного использования и амортизационные отчисления. Роль амортизации в обороте основного капитала и формировании источников производственных инвестиций.

Часть производительного капитала, овеществленная в зданиях, сооружениях, машинах, оборудовании и других средствах труда, многократно участвующих в процессе производства, в ходе которого их стоимость переносится на готовый продукт частями, постепенно, называется основными фондами.

Другая часть производительного капитала, материализованная в сырье, материалах, топливе, комплектующих изделиях и используемая в ходе одного производственного цикла, полностью переносит свою стоимость на готовый продукт и называется оборотными фондами.

В процессе производства основные производственные фонды подвергаются и физическому, и моральному износу.

Под физическим износом понимается утрата основными фондами своей потребительской стоимости. Моральный износ основных фондов заключается в уменьшении их стоимости под влиянием научно-технического прогресса. Различают моральный износ первого и второго рода.

Амортизацией называется возмещение в денежной форме величины износа основных средств, то есть способ постепенного перенесения стоимости основных средств на себестоимость выпускаемой продукции. Отчисления, предназначенные для возмещения изношенной части основных средств, являются амортизационными.

Отношение годовых амортизационных отчислений к балансовой стоимости основных фондов, выраженное в процентах, называется нормой амортизации (N).

Сроком полезного использования объекта основных средств является период, в течение которого использование объекта должно приносить доход или служить для выполнения целей организации.

При линейном способе промышленные предприятия начисляют амортизацию равномерно по годам эксплуатации

А= N х Ц :100

При нелинейном способе амортизационные отчисления рассчитываются исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной с учетом срока полезного использования этого объекта. Сумма амортизационных отчислений в i-м году по этому способу составит:

Аi = (Цi – Ai -1 ) х N,

В процессе кругооборота основной капитал последовательно проходит три основные стадии: материальный износ, амортизацию и возмещение. Одна часть используется в производственном процессе, вторая - в виде товарных запасов и незавершенного производства, третья - находится в виде амортизационного фонда.

Если рассматривать амортизацию с финансовой точки зрения, то она представляет собой часть дохода, которая остается в распоряжении предприятия для осуществления процесса воспроизводства его основных фондов. В данном случае амортизация является одним из источников финансирования капитальных вложений.

3. Анализ финансовой и экономической эффективности инвестиционного проекта. Чистый денежный поток инвестиционного проекта. Сущность. Модели расчёта.

Инвестиционный проект трактуется как набор документации, содержащий два крупных блока документов:

- документально оформленное обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений;

- бизнес-план как описание практических действий по осуществлению инвестиций.

Однако на практике инвестиционный проект не сводится к набору документов, а понимается в более широком аспекте — как последовательность действий, связанных с обоснованием объемов и порядка вложения средств, их реальным вложением, введением мощностей в действие, текущей оценкой целесообразности поддержания и продолжения проекта и итоговой оценкой результативности проекта по его завершении.

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Т.е. показатели, используемые для отбора и ранжирования проектов; оптимизации эксплуатации проектов; формирования оптимальной инвестиционной программы.

Статистические методы оценки инвестиционных проектов:

Срок окупаемости инвестиционного проекта (PP), рентабельность инвестиционного проекта (ARR), текущая стоимость (NV)

Динамические методы оценки инвестиционных проектов:

Чистый дисконтированный доход (NPV), внутренняя норма прибыли (IRR), индекс прибыльности (PI), чистая норма доходности (NRR), чистая будущая стоимость (NFV), дисконтированный срок окупаемости (DPP)

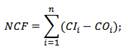

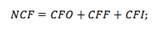

Чистый денежный поток (Net Cash Flow, NCF) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

CI (Cash Inflow) – входящий денежный поток, имеющий положительный знак; CO (Cash Outflow) – исходящий денежный поток с отрицательным знаком; n – количество периодов оценки денежных потоков.

CI (Cash Inflow) – входящий денежный поток, имеющий положительный знак; CO (Cash Outflow) – исходящий денежный поток с отрицательным знаком; n – количество периодов оценки денежных потоков.

CFO – денежный поток от операционной деятельности; CFF – денежный поток от финансовой деятельности; CFI – денежный поток от инвестиционной деятельности. В зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

CFO – денежный поток от операционной деятельности; CFF – денежный поток от финансовой деятельности; CFI – денежный поток от инвестиционной деятельности. В зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами; FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

ЭКЗАМЕНАЦИОННЫЙ БИЛЕТ № 7

1. Предпринимательский капитал: различия трактовок. Функции, источники и методы формирования предпринимательского капитала.

В разных экономических школах капитал трактуется по-разному. Но главными являются следующие направления:

• натуралистическая концепция; • монетаристская, концепция; • теория «человеческого капитала», концепция К.Маркса.

1) Натуралистическая концепция: капитал- это либо средства производства, либо готовые товары, предназначенные для продажи. Так, А Смит трактовал капитал как накопленный запас вещей. Д.Рикардо считал, что капитал- это средства производства. В теории А.Маршалла капитал- это вещи, образующие предпосылки производства.

2) Монетаристская теория: капитал- это деньги, приносящие процент. Абсолютизация денежной формы капитала ведет начало от меркантилизма. Большое значение в возрождении интереса к кредиту и деньгам в роли капитала имела теория Д.М.Кейнса. Большинство сторонников монетаризма в настоящее время исходят из того, что капитал- это деньги или их заменители - кредитные деньги.

3) Теорию «человеческого капитала» разработали представители неоклассического направления. По их мнению в производстве взаимодействуют два фактора- «физический капитал», в который включены средства производства, и «человеческий капитал», к которому относятся приобретенные знания, навыки, энергия. Величина «человеческого капитала» оценивается потенциальным доходом, который он способен приносить.

4) Концепция К.Маркса. Средства производства выступают как постоянный капитал; рабочая сила- как переменный; деньги- как денежный капитал; товары- как товарный капитал. Однако ни деньги, ни средства производства по его мнению сами по себе капиталом не являются. Они превращаются в капитал тогда, когда используются для присвоения чужого неоплаченного труда. Во-вторых, капитал можно понять лишь как постоянное движение всех его элементов. Только находясь в движении, деньги превращаются в капитал. В-третьих, капитал- это самовозрастающая стоимость, создаваемая наемным рабочим.

Для начала деятельности фирма должна иметь стартовый предпринимательский капитал. Стартовый капитал — это первоначально вложенный капитал плюс текущие затраты на начальное ведение производства. Источниками покрытия этих затрат могут быть как собственные средства, так и заемные.

Собственные средства — это 1) сбережения, образовавшиеся за счет прибыли; 2) деньги, предназначенные для амортизации; 3) капитал, поступающий от продажи акций и облигаций. Они составляют 60—70% всех финансов предприятия.

Заемные средства — это банковский (займы у финансовых институтов) и коммерческий кредит (одна фирма предоставляет кредит другой). На их долю приходится 30-40% всех финансов. Кредиты подразделяются на долгосрочные и краткосрочные. В обоих случаях размер кредита возвращается с процентом. Краткосрочные займы используются для покрытия ежедневных затрат по выплате заработной платы, на покупку сырья и т. п. Долгосрочные займы в основном применяются при долгосрочных покупках: оборудования, зданий и т. п.

2. Персонал предприятия, его структура, методы определения численности, списочная, явочная и среднесписочная численность персонала.

Персонал предприятия (кадры, человеческие ресурсы) является главным ресурсом каждого предприятия, от качества и эффективности использования которого во многом зависят, результаты деятельности предприятия и его конкурентоспособность. Человеческие ресурсы приводят в движение материально-вещественные элементы производства, создают продукт, стоимость и «прибавочный продукт в форме прибыли.

Персонал предприятия имеет определенные количественные и структурные характеристики, которые могут быть с меньшей или большей степенью достоверности измерены. Количественная характеристика персонала предприятия измеряется такими показателями, как списочная, явочная и среднесписочная численность работников.

Списочная численность работников предприятия - это количество работников, принятых на предприятие по документам. Явочная численность - это расчетное количество работников списочного состава, которые, на данный день должны явиться на работу для выполнения производственного задания. Разница между явочным и списочным составом характеризует количество целодневных простоев (отпуска, болезни, командировки и т.д.). Для определения численности работников за определенный период используется показатель среднесписочной численности. Он применяется для исчисления производительности труда, средней заработной платы, текучести кадров и ряда других показателей. Среднесписочная численность работников за месяц определяется путем суммирования численности работников списочного состава за каждый календарный день месяца (включая праздничные и выходные дни) и деления полученной суммы на число календарных дней месяца.

Численность персонала может быть определена исходя из анализа среднеотраслевых данных, а при их отсутствии - по разработанным предприятием нормативам.

Различают следующие методы планирования численности рабочих: по трудоемкости (нормам времени), по нормам облуживания, по нормам выработки, по нормативам численности, по рабочим местам.

Для расчета потребности в кадрах составляют баланс кадров на планируемый период.

Структурная характеристика персонала предприятия определяется составом и количественным соотношением отдельных категорий и групп работников предприятия. В зависимости от выполняемых функций работники производственного предприятия разделяются: на промышленно-производственный персонал, который непосредственно участвует в процессе производства промышленной продукции, а также руководит им; непромышленный персонал, который не связан прямо с выпуском продукции. Работники промышленно-производственного персонала подразделяются на две основные группы - рабочих и служащих.

В зависимости от характера трудовой деятельности кадры предприятия подразделяются по профессиям, специальностям и уровням квалификации.

3. Основные методы инвестиционных расчётов. Статистические и динамические методы оценки эффективности инвестиций. Условия обеспечения сопоставимости инвестиционных проектов при использовании статистических и динамических методов.

По методу учета в инвестиционных расчетах фактора времени методы инвестиционных расчетов делятся на следующие группы:

статические, в которых денежные поступления и выплаты, возникающие в разные моменты времени, оцениваются как равноценные;

динамические, в которых денежные поступления и выплаты, возникающие в разные моменты времени, приводятся с помощью дисконтирования к единому моменту времени, обеспечивая их сопоставимость.

Статические методы инвестиционных расчетов основаны на проведении сравнительных расчетов прибыли, издержек или рентабельности и выборе инвестиционного проекта на основе оптимального значения одного из этих показателей, которые в данном случае выступают в качестве краткосрочной цели инвестора.

Для достоверного применения данных методов все предлагаемые проекты или инвестиционные альтернативы должны быть приведены в сопоставимый вид.

Чаще всего используются следующие статические методы:

Срок окупаемости инвестиционного проекта (PP)  , рентабельность инвестиционного проекта (ARR)

, рентабельность инвестиционного проекта (ARR)  , текущая стоимость (NV)

, текущая стоимость (NV)

Динамические методы инвестиционных расчетов используются для обоснования инвестиционных проектов в том случае, когда речь идет о долгосрочных проектах, которые характеризуются меняющимися во времени доходами и расходами.

Для целей анализа инвестиционных проектов могут использоваться следующие динамические методы оценки экономической эффективности инвестиций:

Чистый дисконтированный доход (NPV),  CFt– денежный поток в период времени t; IC – инвестиционный капитал, затраты инвестора в первоначальный временном периоде; r – ставка дисконтирования; внутренняя норма прибыли (IRR), индекс прибыльности (PI) = NPV/IC, чистая норма доходности (NRR), чистая будущая стоимость (NFV), дисконтированный срок окупаемости (DPP)

CFt– денежный поток в период времени t; IC – инвестиционный капитал, затраты инвестора в первоначальный временном периоде; r – ставка дисконтирования; внутренняя норма прибыли (IRR), индекс прибыльности (PI) = NPV/IC, чистая норма доходности (NRR), чистая будущая стоимость (NFV), дисконтированный срок окупаемости (DPP)  В экономических измерениях сопоставление разновременных денежных потоков выполняется путем дисконтирования – процедуры приведения разновременных денежных поступлений и выплат к единому моменту времени. Дисконтирование состоит в вычислении текущего аналога денежных средств, выплачиваемых и/или получаемых в различные моменты времени в будущем.

В экономических измерениях сопоставление разновременных денежных потоков выполняется путем дисконтирования – процедуры приведения разновременных денежных поступлений и выплат к единому моменту времени. Дисконтирование состоит в вычислении текущего аналога денежных средств, выплачиваемых и/или получаемых в различные моменты времени в будущем.

ЭКЗАМЕНАЦИОННЫЙ БИЛЕТ № 8

1. Кругооборот и оборот капитала. Стадии кругооборота капитала. Основной и оборотный капитал. Показатели эффективного использования капитала. Материальный и моральный износ. Амортизация.

Часть производительного капитала, овеществленная в зданиях, сооружениях, машинах, оборудовании и других средствах труда, многократно участвующих в процессе производства, в ходе которого их стоимость переносится на готовый продукт частями, постепенно, называется основными фондами.

Другая часть производительного капитала, материализованная в сырье, материалах, топливе, комплектующих изделиях и используемая в ходе одного производственного цикла, полностью переносит свою стоимость на готовый продукт и называется оборотными фондами.

Под физическим износом понимается утрата основными фондами своей потребительской стоимости. Моральный износ основных фондов заключается в уменьшении их стоимости под влиянием научно-технического прогресса.

В процессе кругооборота основной капитал последовательно проходит три основные стадии: материальный износ, амортизацию и возмещение. На стадии материального износа в результате производственного использования основных средств происходит изменение их стоимости. На стадии амортизации в процессе переноса стоимости основных средств на готовую продукцию происходит создание фонда амортизации. На третьей стадии происходит возмещение стоимости основных средств. При этом основной капитал в каждый определенный момент одновременно находится в трех стадиях своего кругооборота.

Наиболее общим показателем использования основных фондов является фондоотдача: ФО = Q : Фсп (Q – объем пр-ной продукции, Фсп – средняя за период стоимость ПФ).

Степень эффективности использования оборотных средств предприятия характеризуют следующие основные показатели: скорость оборота или коэффициент оборачиваемости; время или длительность одного оборота; коэффициент закрепления одного оборота оборотных средств.

Коб = Qр / Фо.ост.ср.( Фо.ост.ср. – средний остаток оборотных средств за рассматриваемый период)

Тоб = Фо.ост.ср.* Fk / Qр ,где Fk – количество календарных дней в рассматриваемом периоде.

Кз.об. = Фо.ост.ср. / Qр

Амортизацией называется возмещение в денежной форме величины износа основных средств, то есть способ постепенного перенесения стоимости основных средств на себестоимость выпускаемой продукции. Отчисления, предназначенные для возмещения изношенной части основных средств, являются амортизационными.

Отношение годовых амортизационных отчислений к балансовой стоимости основных фондов, выраженное в процентах, называется нормой амортизации (N).

2. Производительность труда, показатели, методы измерения, роль показателя производительности труда при организации форм и систем оплаты труда.

Производительность труда, определяемая количеством продукции, произведенной в единицу рабочего времени, свидетельствует, прежде всего, об эффективности использования трудовых ресурсов. Производительность труда можно также оценить и обратным показателем – трудоемкостью, т.е. затратами рабочего времени на единицу произведенной продукции.

Измерение производительности труда осуществляется путем сопоставления результатов труда в виде объема производственной продукции с затратами труда (среднесписочная численность промышленно-производственного персонала). В зависимости от прямого или обратного отношения этих величин различают два показателя: выработку и трудоемкость.

Выработка характеризует объем произведенной продукции в единицу времени:  где В - выработка, О - объем продукции (работ, услуг) в соответствующих единицах; Т - затраты труда на выпуск продукции (рабочее время) в соответствующих единицах.

где В - выработка, О - объем продукции (работ, услуг) в соответствующих единицах; Т - затраты труда на выпуск продукции (рабочее время) в соответствующих единицах.

Трудоемкость представляет собой затраты рабочего времени на производство единицы продукции:  , где Трп - трудоемкость выпуска продукции (проведения работ, оказания услуг).

, где Трп - трудоемкость выпуска продукции (проведения работ, оказания услуг).

Натуральный метод состоит в том, что производительность труда (или выработка) определяется путем деления количества произведенной продукции в физических мерах (штуках, тоннах, метрах и т.д.) на число работников или количество затраченного времени.

Стоимостный метод определения производительности труда заключается в том, что выработка продукции определяется путем деления объема валовой продукции, выраженной в неизменных оптовых ценах предприятия, на число работников или количество затраченного рабочего времени.

Трудовой метод измерения роста производительности труда основывается на сравнении рабочего времени, затраченного на производство данного объема продукции в отчетном и базисном периодах (в нормо-часах).

Преимущество стоимостного метода по сравнению с рассмотренными состоит в том, что он позволяет сводить к единому измерителю все многообразие производимой продукции, учитывать ее качество и благодаря этому измерить производительность труда в целом по промышленности и ее отраслям.

Уровень производительности труда зависит от степени социально-экономической заинтересованности, персонала. Экономический прогресс обусловливает усиление влияния этого фактора на уровень производительности труда. Мотивация труда персонала обеспечивается за счет применения прогрессивных форм и систем оплаты труда, реализации участия работников в управлении, в прибыли, в капитале, а также других форм и методов материального и морального поощрения высокопроизводительного труда.

3. Метод чистой дисконтированной стоимости проекта. Метод внутренней нормы доходности проекта. Срок окупаемости инвестиционного проекта.

Чистый дисконтированный доход (англ. Net Present Value, NPV) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами. Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

, где CFt – денежный поток в период времени t; CF0 – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF0 = IC); r – ставка дисконтирования (барьерная ставка).

, где CFt – денежный поток в период времени t; CF0 – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF0 = IC); r – ставка дисконтирования (барьерная ставка).

NPV<0 - инвестиционный проект NPV следует исключить из рассмотрения; NPV=0 - инвестиционный проект обеспечит уровень безубыточности, когда все доходы равны расходам; NPV>0 - инвестиционный проект привлекателен для вложения; NPV1>NPV2 - сравнение NPV одного проекта с NPV другого, показывает большую инвестиционную привлекательность первого.

Внутренняя норма прибыли (англ. Internal Rate of Return, IRR) – показывает такую ставку дисконтирования, при которой чистый дисконтированный доход равняется нулю.

, где CF – денежный поток, который создается объектом инвестиций; CF0 – денежный поток в первоначальный момент. В первом периоде, как правило, денежный поток равняется инвестиционному капиталу (CF0 = IC).

, где CF – денежный поток, который создается объектом инвестиций; CF0 – денежный поток в первоначальный момент. В первом периоде, как правило, денежный поток равняется инвестиционному капиталу (CF0 = IC).

Достоинства: возможность сравнения инвестиционных проектов между собой, имеющих разный горизонт инвестирования; возможность сравнения не только проектов, но и альтернативных инвестиций, например банковский вклад; экспресс-оценка проекта на его целесообразность дальнейшего развития.

Недостатки: не отражен абсолютный рост стоимости инвестиционного проекта; денежные потоки часто имеют не систематическую структуру, что затрудняет правильный расчет данного показателя.

Срок окупаемости инвестиционного проекта (англ. Payback Period, PP) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

, где IC – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. CF (Cash Flow) – денежный поток, который создается объектом инвестиций.

, где IC – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. CF (Cash Flow) – денежный поток, который создается объектом инвестиций.

Достоинства показателя - его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток.

ЭКЗАМЕНАЦИОННЫЙ БИЛЕТ № 9

1. Факторное распределение доходов: предпринимательский доход, заработная плата, процент и экономическая рента.

Существуют 4 вида доходов: - от трудовой деятельности (заработная плата); - от предпринимательской деятельности (прибыль); - от имущества (рента); - от ценных бумаг (процент).

1) Заработная плата составляет большую часть доходов потребителей. Поэтому она оказывает определяющее влияние на величину спроса потребительских товаров и уровень их цен. Существует две основных концепции определения природы заработной платы:

а) заработная плата есть цена труда (концепция неоклассиков). Ее величина и динамика формируются под воздействием рыночных факторов, в первую очередь, спроса и предложения. Различия между «трудом» и «рабочей силой» не проводилось.

б) заработная плата — это денежное выражение стоимости товара «рабочая сила (марксистская концепция). В основе положение о разграничении понятий «труд» и «рабочая сила» и обоснование, что труд не может быть товаром и не имеет стоимости. Товаром является рабочая сила, обладающая способностью к труду, а заработная плата - цена этого товара в виде денежного выражения стоимости. Ее величина определяется условиями производства и рыночными факторами — спросом и предложением, под влиянием которых происходит отклонение заработной платы от стоимости рабочей силы.

2) Предпринимательский доход - Часть прибыли, остающаяся у предпринимателя после выплаты % за банковскую ссуду и уплаты налогов. Может использоваться на личное потребление и на развитие производства. Это доход, который приносит реализация предпринимательских способностей. Он состоит из нормальной и экономической прибыли. Нормальная прибыль - это минимальный доход или плата, которая необходима для удержания предпринимателя в какой-то определенной отрасли производства. Экономическая прибыль - это остаток общего дохода после вычитания всех издержек, вознаграждение за риск.

3) Процент - это цена, которая выплачивается за использование денег. Часто он рассматривается не в абсолютном значении (как количество денег), а в относительном – как процент от суммы одолженных денег. Поскольку предоставление кредита и возвращение денег разорваны во времени, то возникает проблема потери деньгами их покупательной способности в связи с инфляцией. Тогда часть платы за пользование деньгами пойдет на покрытие потери их покупательной способности, а часть действительно будет вознаграждением собственника. Различают номинальную и реальную ставку ссудного процента. Ставка ссудного процента формируется в зависимости от соотношения спроса на деньги и их предложения.

4) Экономическая рента — это любой доход, отнесенный к производственным затратам, которые превосходят его альтернативную стоимость. Рента - это цена, которую платят за использование земли и других природных ресурсов, количество которых жестко ограничено. Последнее отличает ренту от всех других видов дохода. Единственным действующим фактором определения ренты становится спрос на землю. Изменение размера ренты никак не влияет на количество земли, предлагаемое к использованию.

2. Система планов предприятия: стратегическое, технико-экономическое, оперативно-календарное и бизнес-планирование цели и роль в управлении экономической деятельностью предприятия. Принципы планирования и методы планирования

План – описание, картина, модель намечаемого будущего состояния экономической системы, объекта.

Планирование – это одна из основных функций управления какой-либо экономической системой, заключающаяся в разработке планов, а также путей, способов и средств его достижения.

1) Стратегическое планирование – обоснование целей, оценка внешней и внутренней среды, определение направлений, способов и ресурсов, необходимых для их достижения.

2) Технико-экономическое планирование – разработка целостной системы показателей деятельности и развития экономики и техники предприятия в их единстве и взаимозависимости.

В процессе технико-экономического планирования осуществляется определение конкретных действий и их координация, расчет потребности в ресурсах, источников и цены их привлечения, конечных результатов.

3) Оперативно-календарное планирование – планирование, обеспечивающее последующее развитие и завершение технико-экономических планов предприятия.

На этом этапе планирования устанавливаются текущие производственные задания отдельным цехам, участкам и рабочим цехам, осуществляются разнообразные организационно-управленческие воздействия с целью корректировки процесса производства и т.п.

4) Бизнес-планирование – это непрерывный процесс деятельности организации, связанный с ее развитием; процесс составления бизнес-плана отдельного проекта.

Бизнес-планирование основывается на данных и итогах стратегического планирования. Так, в бизнес-плане используются в готовом виде миссия, видение и цели организации; в процессе же стратегического планирования вышеперечисленное разрабатывается и может подвергаться корректировке. Принятые стратегические планы, таким образом, задают границы для бизнес-планирования.

Методологическую основу планирования деятельности предприятия составляют принципы планирования и методы планирования.

Принципы планирования – сформировавшиеся под воздействием опыта планирования правила, условия и процедуры, которые необходимо соблюдать для того, чтобы обеспечить более точный и эффективный путь к поставленной цели.

- принцип комплексности; - научности; - непрерывности; - адаптивности; - оптимальности; - конкретности; - адресности; - обязательности для исполнителя; - ресурсной обеспеченности и увязки по срокам; -

Методы планирования – это совокупность способов и приемов разработки планов производственно-хозяйственной деятельности предприятия.

- балансовый метод планирования; - нормативный; - программно-целевой; - факторный; экономико-математический.

3. Риск и неопределённость в инвестиционной длительности. Классификация инвестиционных рисков. Статистические методы измерения риска. Методы анализа риска: метод сценариев и метод «Монте-Карло».

Риск — это следствие возможного наступления какого-либо события, появляющегося из-за неопределенности с вероятностью возникновения непредвиденных финансовых потерь.

Неопределенность – неполнота или неточность информации об условиях, связанных с исполнением отдельных плановых решений, влекут за собой определенные потери или в некоторых случаях дополнительные выгоды.

Инвестиционный риск – вероятность наступления неблагоприятного события, а именно вероятность потери инвестируемого капитала (части капитала) или неполного получения предполагаемого дохода инвестиционного проекта.

В зависимости от события риски можно разделить на две большие группы:

Чистые риски означают получение отрицательного или нулевого результата (экологические, социально-политические, коммерческие).

Спекулятивные риски означают получение как положительного, так и отрицательного результата (финансовые).

В зависимости от того, от действия каких источников возникает риск, можно выделить следующие его виды: - предпринимательский риск; - кредитный; - финансовый; - валютный; - процентный; - риск ликвидности; - рыночный; - случайный; - отраслевой; - страновый.

Риск, связанный с операцией, означает вероятность неполучения желаемых или ожидаемых значений целевых показателей. В приложении к финансовым операциям речь идет об оценке вариабельности ожидаемого дохода (доходности), а в качестве критериев оценки можно использовать такие статистические коэффициенты, как размах вариации, дисперсия, среднее квадратическое отклонение и коэффициент вариации.

Рассмотрим два метода анализа рисков.

Метод сценариев: набор прогнозов по каждому рассматриваемому решению, его реализации, а также возможным положительным и отрицательным последствиям.

Порядок анализа: - определение нескольких вариантов изменений ключевых исходных показателей; - вероятностная оценка каждого варианта изменений; - расчет вероятного значения критериев каждого варианта, а также оценки его отклонений от среднего значения; - проведение анализа вероятностных распределений полученных результатов.

Метод «Монте-Карло»:

Анализ рисков с использованием метода имитационного моделирования Монте-Карло представляет собой соединение методов анализа чувствительности и анализа сценариев на базе теории вероятностей.

Имитационное моделирование по методу Монте-Карло позволяет построить математическую модель для проекта с неопределенными значениями параметров, и, зная вероятностные распределения параметров проекта, а также связь между изменениями параметров (корреляцию) получить распределение доходности проекта.

ЭКЗАМЕНАЦИОННЫЙ БИЛЕТ № 10

1. Основные макроэкономические показатели и их измерение. ВВП и методы его подсчета. Балансовый метод и метод системы национальных счетов.

Существует несколько показателей национального объема производства: валовой национальный продукт (ВНП), валовой внутренний продукт (ВВП), чистый национальный продукт (ЧНП), национальный доход (НД), личный доход (ЛД) (входящие в состав СНС).

Валовой национальный продукт (ВНП) – это совокупная рыночная стоимость всего объема конечного производства товаров и услуг, созданных национальными предприятиями в своей стране или за рубежом в течении года с использованием факторов производства, принадлежащих данной стране

Валовой внутренний продукт (ВВП) - это совокупная стоимость всего объема конечного производства товаров и услуг, созданных на территории данной страны в течение года с использованием факторов производства, принадлежащих как данной стране, так и другим странам ВНП равен ВВП плюс чистый доход от собственности, полученный из-за границы.

Национальный продукт (ЧНП) – общий годовой объем производства товаров и услуг, который произвели и потребили в стране; определяется вычитанием из ВНП амортизационных отчислений.

Национальный доход (НД) – чистый доход общества, характеризующий благосостояние общества, т.е. сумма заработной платы, ренты, процента и прибыли; определяется путем вычитания из величины ЧНП косвенных налогов на бизнес.

Личный доход (ЛД) – это сумма доходов, действительно получаемых населением на руки после вычета из НД прибыль корпораций, взносы на социальное страхование, чистый процент, но с добавлением трансфертных платежей и дивидендов.

Для прогнозирования ВВП и расчета средств экономических секторов целесообразно применять балансовый метод (межотраслевой баланс - МОБ). Он используется для создания балансовых моделей. Это метод взаимного сопоставления имеющихся трудовых, материальных и финансовых ресурсов и потребностей в них. Балансовая модель – система уравнений, каждое из которых выражает требование баланса между производимым отдельными экономическими объектами количеством продукции и совокупной потребностью в этой продукции. Модель открытой экономики: Y (ВВП) = C (домашние хоз-ва) + I (сектор имущества) + G (гос. сектор) + N (заграничный сектор). Левая часть иллюстрирует совокупное предложение, правая часть – совокупный спрос.

СНС - система взаимоувязанных показателей, применяемая для описания и анализа макроэкономических явлений и процессов. Структура СНС исходит из того, что каждой стадии экономического кругооборота соответствует специальный счет или группа счетов.

ВВП исчисляется производственным методом (ВВП - сумма добавленных стоимостей всех производителей страны), распределительным (по доходам - суммирование доходов, полученных в результате производства продукции в данном году) и методом конечного использования (по расходам - суммирование всех расходов, необходимых для покупки всего объема произведенной в данном году продукции).

2. План производства и реализации. Показатели плана производства и реализации. Производственная мощность предприятия, роль показателя производственной мощности в обосновании производственной программы.

Производственная мощность предприятия (ПМ) – это максимально возможный выпуск продукции в плановой номенклатуре при полном использовании производственного оборудования и площадей в соответствии с установленным режимом работы предприятия.

Основные факторы, определяющие величину производственной мощности:

1. Количество и характер применяемого технологического оборудования и его производительность; 2. Эффективный фонд времени эксплуатации оборудования при принятом режиме работы предприятия; 3. Трудоёмкость изготавливаемой продукции.

Производственная мощность является величиной динамичной и поэтому должна быть сбалансирована с производственной программой. При планировании производственной мощности необходимо учесть требование достижения равновесия между спросом и предложением на продукцию или услуги.

Производственная программа – это обоснованный в бизнес плане, план выпуска продукции на определённый период (год, квартал).

Производственная программа состоит из трёх разделов:

1. План производства продукции в натуральном выражении; 2. План производства продукции в стоимостном выражении; 3. План реализации продукции в натуральном и стоимостном выражении.

План производства и реализации продукции должен удовлетворять конкретные потребности покупателей (потребителей) и быть тесно связан с разрабатываемой общей стратегией развития предприятия, проектированием конкурентоспособной продукции, организацией ее производства и реализации, а также с выполнением других функций и видов внутрихозяйственной деятельности.

Стоимостными показателями выпуска продукции являются:

Объем продаж — это стоимость товаров и услуг, произведенных и реализованных предприятием за определенный период времени.

Товарная продукция — это стоимость готовой продукции, полученной в результате производственной деятельности предприятия, законченных работ и услуг, предназначенных для реализации на сторону.

Валовая продукция — характеризует весь объем выполненной работы предприятием за определенный период времени (месяц, квартал, год).

Чистая продукция — это вновь созданная стоимость на предприятии. В нее входят оплата труда, выданная в виде заработной платы, оплата труда, не выплаченная, но вошедшая в стоимость товара в виде налога и различных начислений, а также прибыль.

В настоящее время улучшение использования производственных мощностей связано с повышением качества и конкурентоспособности продукции, улучшением маркетинговой деятельности, расширением сбыта продукции.

3. Анализ чувствительности инвестиционных проектов

При анализе экономической эффективности инвестиционного проекта необходимо учитывать его неопределенность (неполноту и неточность информации об условиях реализации проекта), и риск (возможность возникновения таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта). Учет фактор неопределенности и оценку рисков проекта обеспечивает анализ чувствительности.

Анализ чувствительности инвестиционного проекта – это оценка влияния изменения исходных параметров инвестиционного проекта (инвестиционные затраты, приток денежных средств, ставка дисконтирования, операционные расходы и т. д.) на его конечные характеристики, в качестве которых, как правило, используется IRR или NPV.

В ходе анализа чувствительности инвестиционного проекта, сначала определяются исходные параметры (показатели), по которым производят расчет чувствительности инвестпроекта. Затем осуществляют последовательно-единичное изменение каждого выбранного показателя. Только одна из переменных меняет свое значение на прогнозное число процентов (как правило, 1%, 5% или 10%), и на этой основе пересчитывается новая величина используемого критерия (например, NPV или IRR).

Далее оценивается относительное изменение критерия по отношению к базисному случаю и рассчитывается показатель чувствительности. Показатель чувствительности — это отношение процентного изменения критерия к изменению значения переменной на прогнозное число процентов (эластичность изменения показателя).

Для анализа чувствительности инвестиционного проекта главное – это оценить степень влияния изменения каждого (или их комбинации) из исходных параметров, чтобы предусмотреть наихудшее развитие ситуации в инвестиционном проекте.

При прочих равных условиях выбирается инвестиционный проект (проекты) наименее чувствительный к ухудшению входных параметров.