ПОДАТКИ ТА ЗБОРИ В УКРАЇНІ, ЗАГАЛЬНІ ЗАСАДИ ЇХ ВСТАНОВЛЕННЯ

Самостійна робота №1

Засади організації податкової системи України

Мета– вивчення теоретичних питань організації системи оподаткування в Україні.

Основні завдання:

- дати знання щодо податкового законодавства України;

- дати знання щодо співвідношення податкового законодавства з іншими законодавчими актами;

- розкрити зміст основних принципів оподаткування;

- проаналізувати повноваження органів влади стосовно питань оподаткування.

Практичні знання та уміння, які отримують студенти:

- знання структури та змісту податкового законодавства України;

- знання співвідношення податкового законодавства з іншими правовими документами;

- знання повноважень органів влади стосовно питань оподаткування;

- уміння реалізовувати на практиці основні принципи оподаткування,

- визначені Податковим кодексом України.

Ключові слова:оподаткування, податкова система, податкове законодавство, Податковий кодекс України, принципи оподаткування.

Рекомендована література:1 – 6.

Ситуаційні завдання

Ситуація 1.

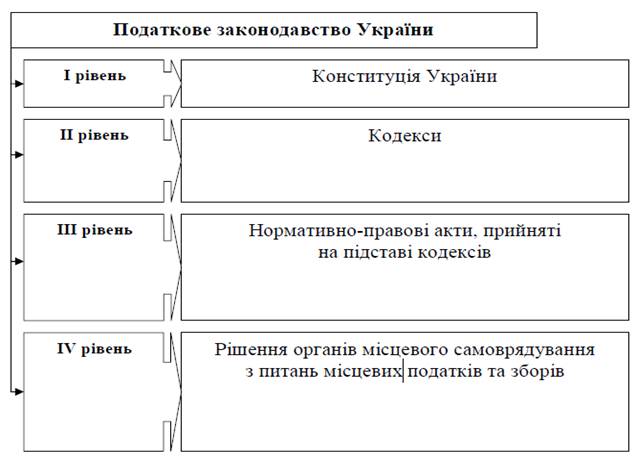

Необхідно: вказати чинні правові акти відповідно до ієрархії податкового законодавства України.

Ситуація 2.

Необхідно: ув’язати приведені нижче принципи оподаткування з їх визначенням.

Таблиця 1 – Принципи оподаткування в Україні

| Термін | Визначення |

| 1.___ Загальність оподаткування | А. Установлення податків та зборів з урахуванням необхідності досягнення збалансованості витрат бюджету з його надходженнями |

| 2.___Рівність усіх перед законом, недопущення будь-яких проявів подат-кової дискримінації | Б. Зміни до будь-яких елементів податків та зборів не можуть вноситися пізніш як за шість місяців до початку нового бюджетного періоду, в якому будуть діяти нові правила та ставки. Податки та збори, їх ставки, а також податкові пільги не можуть змінюватися протягом бюджетного року |

| 3.___Невідворотність настання визначеної законом відповідальності | В. Рішення платника податку є правомірними, якщо норма закону чи іншого НПА, виданого на підставі закону, або якщо норми різних законів чи різних НПА припускають неоднозначне (множинне) трактування прав та обов'язків платників податків або контролюючих органів, внаслідок чого є можливість прийняти рішення на користь як платника податків, так і КО |

| 4.___Презумпція правомірності рішень пл-ка податку | Г. Установлення строків сплати податків та зборів, виходячи із необхідності забезпечення своєчасного надходження коштів до бюджетів для здійснення витрат бюджету та зручності їх сплати платниками |

| 5.___Фіскальна достатність | Д. Визначення на законодавчому рівні усіх обов'язкових елементів податку |

| 6.___Соціальна справедливість | Е. У разі порушення податкового законодавства відповідальність, що визначена законом, є невідворотною |

| 7.___Економічність оподаткування | Ж. Кожна особа зобов'язана сплачувати встановлені ПКУ, законами з питань митної справи податки та збори, платником яких вона |

| 8.___Нейтральність оподаткування | З. Установлення податків та зборів у спосіб, який не впливає на збільшення або зменшення конкурентоздатності платника податків |

| 9.___Стабільність | І. Установлення податків та зборів відповідно до платоспроможності платників податків |

| 10.___Рівномірність та зручність сплати | К. Установлення податків та зборів, обсяг надходжень від сплати яких до бюджету значно перевищує витрати на їх адміністрування |

| 11.___Єдиний підхід до встановлення податків та зборів | Л. Забезпечення однакового підходу до всіх платників податків незалежно від соціальної, расової, національної, релігійної приналежності, форми власності юридичної особи, громадянства фізичної особи, місця походження капіталу |

Ситуація 3.

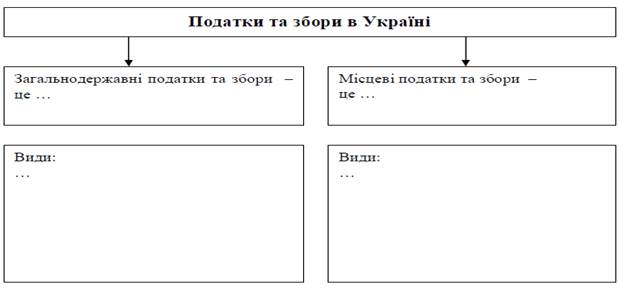

Необхідно: дати визначення загальнодержавних та місцевих податків і зборів, а також з наведеного переліку визначити види загальнодержавних та місцевих податків і зборів.

Питання для вербального опитування

1. Дайте характеристику податкового законодавства України.

2. Які нормативні документи входять до складу податкового законодавства?

3. Вкажіть ієрархічну структуру податкового законодавства України.

4. Які відносини регулює Податковий кодекс України?

5. Які відносини регулює Митний кодекс України?

6. Співвідношення податкового законодавства з іншими законодавчими актами.

7. Назвіть відмінності в нормативному регулюванні податкового та фінансового

обліку.

8. Назвіть основні принципи податкового законодавства України.

9. Охарактеризуйте принципи оподаткування в Україні.

10. Які повноваження має Верховна Рада України щодо питань оподаткування?

11. Якими повноваженнями наділені місцеві органи влади щодо питань

оподаткування?

Самостійна робота №2-3

ПОДАТКИ ТА ЗБОРИ В УКРАЇНІ, ЗАГАЛЬНІ ЗАСАДИ ЇХ ВСТАНОВЛЕННЯ

Мета – вивчення загальних засад встановлення податків та зборів в Україні.

Основні завдання:

- дати знання щодо видів податків та зборів в Україні;

- розкрити обов’язки і права платників податків, представників платників податків, податкових агентів;

- дати знання щодо об’єктів і бази оподаткування, ставок податків, податкових пільг, строків та порядку сплати податків та зборів в Україні;

- визначити порядок обчислення суми податку;

- розкрити поняття податкового обов’язку, порядок його виникнення, припинення та виконання.

Практичні знання та уміння, які отримують студенти:

- знання щодо видів податків та зборів в Україні;

- знання обов’язків і прав платників податків, представників платників податків, податкових агентів;

- знання об’єктів і бази оподаткування, ставок податків, податкових пільг, строків та порядку сплати податків та зборів в Україні;

- уміння обчислювати суми податків та зборів;

- реалізовувати порядок виникнення, припинення та виконання податкового

обов’язку.

Ключові слова: податки, збори, платники податків, податкові агенти, об’єкт оподаткування, база оподаткування, ставки податків, податкові пільги,

податковий обов’язок.

Рекомендована література: 1 – 4, 6.

Ситуація 1.

Необхідно: віднести передбачені Податковим кодексом України податки та збори по певних видів.

Таблиця 2 – Податки та збори згідно з ПКУ

| Вид податків та зборів | Загальнодержавний (З) або місцевий (М) | Прямий (П) або непрямий (Н) |

| 1. | ||

Ситуація 2.

Необхідно: визначити суб’єктів податкових відносин, трактування яких надано у схемі. Відповідь вписати у порожні блоки схеми.

Ситуація 3.

Необхідно: з наведеного переліку визначити обов’язки та права платників податків, встановлені Податковим кодексом України.

а) стати на облік у контролюючих органах в порядку, встановленому законодавством України;

б) вести в установленому порядку облік доходів і витрат, складати звітність, що стосується обчислення і сплати податків та зборів;

в) подавати до контролюючих органів у порядку, встановленому податковим та митним законодавством, декларації, звітність та інші документи, пов'язані з обчисленням і сплатою податків та зборів;

г) безоплатно отримувати у контролюючих органах, у тому числі і через мережу Інтернет, інформацію про податки та збори і нормативно-правові акти, що їх регулюють, порядок обліку та сплати податків та зборів, права та обов'язки платників податків, повноваження контролюючих органів та їх посадових осіб щодо здійснення податкового контролю;

д) сплачувати податки та збори в строки та у розмірах, встановлених ПКУ та законами з питань митної справи;

е) представляти свої інтереси в контролюючих органах самостійно, через податкового агента або уповноваженого представника;

ж) подавати на належним чином оформлену письмову вимогу контролюючих органів документи з обліку доходів, витрат та інших показників, пов'язаних із визначенням об'єктів оподаткування (податкових зобов'язань), первинні документи, регістри бухгалтерського обліку, фінансову звітність, інші документи, пов'язані з обчисленням та сплатою податків та зборів;

з) подавати контролюючим органам інформацію, відомості про суми коштів, не сплачених до бюджету в зв'язку з отриманням пільг та напрями їх використання;

и) бути присутнім під час проведення перевірок та надавати пояснення з питань, що виникають під час таких перевірок, ознайомлюватися та отримувати акти (довідки) перевірок, проведених контролюючими органами, перед підписанням актів (довідок) про проведення перевірки, у разі наявності зауважень щодо змісту (тексту) складених актів (довідок) підписувати їх із застереженням та подавати контролюючому органу письмові заперечення в порядку, встановленому цим Кодексом;

к) оскаржувати рішення, дії (бездіяльність) контролюючих органів (посадових осіб), надані контролюючими органами податкові консультації;

л) подавати контролюючим органам інформацію в порядку, у строки та в обсягах, встановлених податковим законодавством;

м) виконувати законні вимоги контролюючих органів щодо усунення виявлених порушень законів з питань оподаткування та митної справи і підписувати акти (довідки) про проведення перевірки;

н) здійснювати залік чи повернення надміру сплачених, а також надміру стягнутих сум податків та зборів, пені, штрафів у порядку, встановленому ПКУ;

о) не перешкоджати законній діяльності посадової особи контролюючого органу під час виконання нею службових обов'язків та виконувати законні вимоги такої посадової особи;

п) його ліквідацію або реорганізацію протягом трьох робочих днів з дня прийняття відповідного рішення;

р) вимагати повне відшкодування збитків (шкоди), заподіяних незаконними діями контролюючих органів (їх посадових осіб), у встановленому законом порядку;

с) повідомляти контролюючі органи про зміну місцезнаходження юридичної особи та зміну місця проживання фізичної особи - підприємця;

т) забезпечувати збереження документів, пов'язаних з виконанням податкового обов'язку, протягом строків, установлених ПКУ;

у) допускати посадових осіб контролюючого органу під час проведення ними перевірок до обстеження приміщень, територій (крім житла громадян), що використовуються для одержання доходів чи пов'язані з утриманням об'єктів оподаткування.

ф) обирати самостійно, якщо інше не встановлено ПКУ, метод ведення обліку доходів і витрат;

х) користуватися податковими пільгами за наявності підстав;

ц) одержувати відстрочення, розстрочення сплати податків або податковий кредит в порядку і на умовах, встановлених ПКУ;

ч) вимагати від контролюючих органів проведення перевірки відомостей та фактів, що можуть свідчити на користь платника податків.

Ситуація 4.

Необхідно: ув’язати приведені нижче терміни з їх визначенням.

Таблиця 3 – Терміни, пов’язані з загальними засадами встановлення податків та зборів

| Термін | Визначення |

| 1.___Об'єкт оподаткування | А. Період, що розпочинається з моменту виникнення податкового обов'язку платника податку із сплати конкретного виду податку і завер-шується останнім днем строку, протягом якого такий податок чи збір повинен бути сплачений у порядку, визначеному ПЗ |

| 2.___База оподаткування | Б. Передбачене податковим та митним законодавством звільнення платника податків від обов'язку щодо нарахування та сплати податку та збору, сплата ним податку та збору в меншому розмірі за наявності підстав, визначених ПКУ |

| 3.___ Один. виміру бази оподаткування | В. Встановлений ПКУ період часу, з урахуванням якого відбувається обчислення та сплата окремих видів податків та зборів |

| 4.___ Ставка податку | Г. Конкретна вартісна, фізична або інша характеристика бази оподаткування або її частини, щодо якої застосовується ставка податку |

| 5.___ Податкова пільга | Д. Розмір податкових нарахувань на (від) одиницю (одиниці) виміру бази оподаткування |

| 6.___ Строк сплати податку та збору | Е. Фізичний, вартісний чи інший характерний вираз об'єкта оподаткування, до якого застосовується податкова ставка і який використовується для визначення розміру податкового зобов'язання |

| 7.___ Податковий період | Ж. Майно, товари, дохід (прибуток) або його частина, обороти з реалізації товарів (робіт, послуг), операції з постачання товарів (робіт, послуг) та інші об'єкти, визначені податковим законодавством, з наявністю яких податкове законодавство пов'язує виникнення у платника податкового обов'язку |

Ситуація 5.

Необхідно:

- ознайомитися зі змістом ст. 30 «Податкові пільги» Податкового кодексу України;

- заповнити порожні блоки наведеної схеми.

Питання для вербального опитування

1. Дайте визначення понять «податок» і «збір».

2. Визначте основні відмінності між податками та зборами.

3. Назвіть основні елементи податку.

4. Опишіть класифікацію податків та зборів за різними ознаками.

5. Охарактеризуйте відмінності між прямими та непрямими податками.

6. Наведіть приклади прямих та непрямих податків.

7. Дайте характеристику загальнодержавних податків та зборів в Україні.

8. Дайте характеристику місцевих податків та зборів в Україні.

9. Визначте загальні засади встановлення податків і зборів.

10. Вкажіть платників податків та їх склад.

11. Розкрийте обов’язки платників податків.

12. Розкрийте права платників податків.

13. Дайте визначення понять «податкові агенти» та «представники платника

податків».

14. Вкажіть можливі об'єкти оподаткування?

15. Розкрийте поняття «база оподаткування» та порядок її визначення.

16. Вкажіть види ставок податків.

17. Опишіть порядок обчислення суми податку.

18. Розкрийте сутність та порядок застосування податкових пільг.

19. Вкажіть строки сплати податків та зборів.

20. Опишіть порядок сплати податків та зборів.

21. Визначте види податкових періодів.

22. Дайте визначення поняття «податковий обов'язок».

23. Розкрийте порядок виникнення, припинення та виконання податкового

обов’язку.